芯智控股(02166)

搜索文档

半导体普涨 中芯国际涨4% AI推动需求 10月全球半导体销售额同比大增

格隆汇· 2025-12-08 11:14

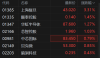

港股半导体板块市场表现 - 12月8日,港股半导体股集体上涨,华虹半导体涨4.4%,中芯国际涨4%,上海复旦涨超3%,晶门半导体涨超2% [1] - 英诺赛科、中电华大科技、芯智控股等公司股价也出现跟涨 [1] - 具体股价表现:华虹半导体最新价79.400港元,中芯国际最新价72.550港元,上海复旦最新价42.080港元 [2] 全球半导体行业销售数据 - 2024年10月全球半导体销售额同比激增33%,总额达713亿美元(约合人民币5040亿元) [1] - 其中DRAM(动态随机存取存储器)销售额同比飙升90% [1] - 按地区划分,亚太及其它地区的销售额实现了59.6%的显著年增幅 [1] 行业需求与价格驱动因素 - 人工智能(AI)推动需求激增是行业增长的最大助推力 [1] - 大量行业产能转向用于AI加速器的高带宽内存(HBM),导致用于标准DRAM和3D NAND的晶圆产出减少 [1] - 全球AI基础设施建设热潮正在造成存储芯片等关键投入品短缺 [1] 未来市场展望与价格预测 - 存储芯片短缺或将推动2026年DRAM均价持续上涨 [1] - Counterpoint Research预计,先进和传统存储芯片价格将在2026年初可能再涨20% [1]

港股异动丨半导体普涨 中芯国际涨4% AI推动需求 10月全球半导体销售额同比大增

格隆汇· 2025-12-08 11:05

港股半导体板块市场表现 - 港股半导体股票出现集体上涨行情 [1] - 华虹半导体股价上涨4.4%,中芯国际股价上涨4%,上海复旦股价上涨超过3% [1] - 晶门半导体股价上涨超过2%,英诺赛科、中电华大科技、芯智控股股价跟随上涨 [1] 全球半导体行业销售数据 - 2024年10月全球半导体销售额同比激增33%,总额达到713亿美元(约合人民币5040亿元) [1] - 其中DRAM(动态随机存取存储器)销售额同比飙升90% [1] - 按地区划分,亚太及其它地区的销售额实现了59.6%的显著年增幅 [1] 行业需求与价格驱动因素 - 人工智能(AI)推动需求激增是行业增长的最大助推力 [1] - 大量行业产能转向用于AI加速器的高带宽内存(HBM),导致用于标准DRAM和3D NAND的晶圆产出减少 [1] - 全球AI基础设施建设热潮正在造成存储芯片等关键投入品短缺 [1] - 行业分析预计短缺或将推动2026年DRAM均价持续上涨 [1] - Counterpoint Research预计,先进和传统存储芯片价格可能在2026年初再涨20% [1]

芯智控股(02166) - 截至2025年11月30日止月份之股份发行人的证券变动月报表

2025-12-03 16:46

股本与股份情况 - 截至2025年11月底,公司法定/注册股本总额为50,000美元,股份数5,000,000,000股,面值0.00001美元[1] - 截至2025年11月底,已发行股份488,681,030股,库存股份0股[2] 期权与资金情况 - 截至2025年11月底,股份期权计划股份期权数目为0,本月相关新股和转让库存股为0[3] - 2025年11月行使期权所得资金总额为0美元[3] 股份增减情况 - 2025年11月已发行股份和库存股份增减总额均为0普通股[5]

Futu Trustee Limited增持芯智控股13.6万股 每股作价1.8606港元

智通财经· 2025-11-18 18:58

公司股权变动 - Futu Trustee Limited于11月12日增持芯智控股13.6万股 [1] - 增持每股作价为1.8606港元,总金额约为25.304万港元 [1] - 增持后最新持股数目约为3424.026万股,持股比例由增持前上升至7.01% [1]

Futu Trustee Limited增持芯智控股(02166)13.6万股 每股作价1.8606港元

智通财经网· 2025-11-18 18:54

增持交易详情 - Futu Trustee Limited于11月12日增持芯智控股13.6万股 [1] - 增持每股作价为1.8606港元 [1] - 此次增持总金额约为25.304万港元 [1] 增持后股权结构变化 - 增持后最新持股数目约为3424.026万股 [1] - 增持后最新持股比例为7.01% [1]

芯智控股(02166) - 截至2025年10月31日止月份之股份发行人的证券变动月报表

2025-11-03 17:54

股本与股份 - 本月底法定/注册股本总额为50,000美元,股份5,000,000,000股,面值0.00001美元[1] - 本月底已发行股份488,681,030股,库存股份0股[2] 股份期权 - 股份期权计划上月底和本月底结存数目均为0,本月发行新股和转让库存股份数为0[3] - 本月行使期权所得资金总额为0美元[3] 股份变动 - 本月已发行和库存股份增减总额均为0普通股[5]

半导体股再度活跃 中芯国际连涨3日 政策叠加行业高景气

格隆汇· 2025-10-28 11:14

港股半导体板块市场表现 - 10月28日港股半导体股持续活跃,中芯国际盘中涨幅达3%并录得连续三个交易日上涨 [1] - 上海复旦股价上涨3.3%,华虹半导体与芯智控股股价涨幅均超过1% [1] - 具体个股表现:上海复旦最新价43.020港元(涨3.31%),华虹半导体最新价87.600港元(涨1.27%),芯智控股最新价1.960港元(涨1.03%),中芯国际最新价83.450港元(涨0.79%) [2] 行业政策与宏观环境 - 四中全会公报及新闻发布会明确“十五五”时期主要目标包括科技自立自强水平大幅提升 [1] - 全球存储芯片价格持续上涨,三星与SK海力士通知客户第四季度DRAM与NAND合同价格将上调最高30% [1] 技术研发进展 - 光刻技术被强调为推动集成电路芯片制程工艺持续微缩的核心驱动力之一 [1] - 北京大学彭海琳教授团队通过冷冻电子断层扫描技术首次原位解析光刻胶分子微观三维结构,指导开发出可显著减少光刻缺陷的产业化方案 [1]

【港股收评】10月开门红!恒科指涨3.36%,芯片股全线爆发

搜狐财经· 2025-10-02 16:58

港股市场整体表现 - 10月2日港股三大指数集体上涨,恒生指数涨1.61%,国企指数涨1.77%,恒生科技指数涨3.36% [1] 芯片板块 - 芯片股全线爆发,中芯国际大涨12.7%,芯智控股涨10.71%,华虹半导体涨7.12%,上海复旦涨4.7% [1] - 驱动因素包括OpenAI与三星电子、SK海力士宣布合作,AI投资增加带动存储半导体需求爆发,以及国内晶圆厂扩产计划落地 [1] 科技板块 - 短视频概念、云办公、云计算、科网股普遍上涨,快手-W涨8.57%,百度集团-SW涨4.5%,阿里巴巴-W涨3.45%,京东集团-SW涨3.1%,网易-S涨1.52%,美团-W涨1.24% [1] 黄金及有色金属板块 - 黄金股多数上扬,潼关黄金涨15.13%,紫金黄金国际涨14.01%,珠峰黄金涨9.93%,灵宝黄金涨10.68%,赤峰黄金涨6.9%,紫金矿业涨3.99% [2] - 上涨主因是小非农数据不及预期导致美联储降息预期升温,推高了金价 [2] 汽车产业链 - 锂电池、汽车股等板块涨幅靠前,天齐锂业涨12.93%,赣锋锂业涨11.45%,比亚迪电子涨6.63%,宁德时代涨5.95%,蔚来-SW涨6.62%,小米集团-W涨3.33%,零跑汽车涨3.99% [2] - 消息面包括美国能源部长称政府将持有美洲锂业股份,以及中国新能源汽车品牌9月销量普遍创新高 [2] 其他上涨板块 - 生物医药、创新药、医药外包、苹果概念、机器人概念、电力股等板块亦表现较好 [3] 下跌板块 - 地产板块逆市下滑,远洋集团跌4.38%,融信中国跌4.27%,华润置地跌3.42% [3] - 物管股、建材水泥股等相关板块表现低迷,佳兆业美好跌8.12%,恒大物业跌5.08% [3] - 消费股中的影视、航空、教育、奶制品、体育用品、奢侈品等板块亦承压走弱 [4]

芯智控股(02166) - 截至2025年9月30日止月份之股份发行人的证券变动月报表

2025-10-02 16:44

股本情况 - 截至2025年9月底,法定/注册股本总额为50,000美元[1] - 上月底和本月底法定/注册股份数目均为5,000,000,000,面值0.00001美元[2] 股份发行 - 上月底和本月底已发行股份总数均为488,681,030,库存股份为0[3] 期权情况 - 股份期权计划上月底和本月底结存数目均为0,本月行使期权所得资金为0美元[4] 股份变动 - 本月已发行股份和库存股份增减总额均为0普通股[6]

港股半导体股全线上涨,中芯国际涨超7%

格隆汇APP· 2025-10-02 10:40

港股半导体板块整体表现 - 港股半导体股全线上涨,中芯国际涨幅领先达7.98% [1][2] - 宏光半导体涨超4%,上海复旦、先思行、华虹半导体涨超3%,ASMPT涨超2% [1] - 多只个股年初至今表现强劲,如中芯国际累计上涨170.13%,地平线机器人-W累计上涨170.83% [2] 重点公司股价及市值 - 中芯国际最新价85.900港元,总市值达6871.75亿港元 [2] - ASMPT最新价83.900港元,总市值为349.41亿港元,年初至今上涨12.89% [2] - 贝克微最新价53.600港元,总市值33.77亿港元,年初至今累计上涨97.06% [2]