stal Financial (CCB)

搜索文档

Is Coastal Financial Corporation (CCB) an Attractive Investment?

Yahoo Finance· 2025-12-17 21:00

基金策略季度表现 - Riverwater Partners的“微机遇策略”在2025年第三季度实现了稳健的绝对回报,但未能跟上强劲的市场反弹,表现落后于基准指数 [1] - 该策略在波动市场环境中持续专注于优质公司 [1] 重点持仓公司:海岸金融 - 海岸金融公司是海岸社区银行的控股公司,截至2025年12月16日,其股价收于每股114.93美元,市值为17.38亿美元 [2] - 该公司股票在过去一个月回报率为12.76%,过去52周内股价上涨了44.49% [2] - 该基金在金融板块维持超配,尤其看好社区银行,认为其将受益于收益率曲线最终变陡以及净息差的改善 [3] - 海岸金融在报告期内仍是该基金的主要持仓,但基金在季度内减持以锁定利润并管理风险敞口 [3] - 基金认为银行业,尤其是那些资本充足、存款业务稳固且贷款操作规范的机构,仍具有吸引力的风险回报动态 [3] 市场持仓数据 - 截至第三季度末,有15只对冲基金的投资组合持有海岸金融公司股票,而前一季度为16只 [4] - 海岸金融公司未入选某榜单的“对冲基金中最受欢迎的30只股票”名单 [4]

stal Financial (CCB) - 2025 Q3 - Quarterly Report

2025-11-07 22:27

根据您提供的财报关键点,我将严格按照任务要求,将关键点按单一主题进行分组,并使用原文和引用编号。 净利息收入表现 - 2025年第三季度净利息收入为7790万美元,较2024年同期的7230万美元增长560万美元,增幅为7.8%[160] - 公司净利息收入在2025年第三季度为426万美元,相比2024年同期的345.6万美元增长23.3%[172] - 2025年前九个月净利息收入为2.307亿美元,较2024年同期的2.007亿美元增长15.0%[175] - 2025年前九个月总净利息收入为2.307亿美元,较2024年同期的2.006亿美元增长15.0%[240] - 2025年前九个月CCBX业务净利息收入为1.579亿美元,较2024年同期的1.352亿美元增长16.8%[240] - 2025年第三季度社区银行净利息收入为2060万美元,较2024年同期的1910万美元增长7.7%[241] - CCBX业务净利息收入为1.579亿美元,同比增长2280万美元(16.9%)[246] - 净利息收入因生息资产规模增加而增长2783.6万美元,因利率变化而增长221.3万美元,总计增长3004.9万美元[191] - 贷款利息收入因贷款量增加而增长2350万美元,但因贷款利率下降而减少250万美元,净增2093.5万美元[190][191] 净息差与收益率 - 2025年第三季度净息差为7.00%,低于2024年同期的7.42%[165] - 2025年第三季度净息差为2.18%,较2024年同期的3.34%下降116个基点[172] - 公司2025年前九个月净息差为7.17%,与2024年同期的7.16%基本持平[181] - 净息差从7.42%下降至7.00%,净利差从6.47%收窄至6.21%[168] - 计息资产平均收益率从10.79%下降至9.80%,计息负债平均成本从4.33%下降至3.59%[170] - 2025年第三季度资金成本为3.07%,较2024年同期下降0.55%[164] - 2025年前九个月资金成本为3.10%,较2024年同期的3.58%下降48个基点[182] - 2025年前九个月存款成本为3.07%,较2024年同期的3.55%下降48个基点[182] - 2025年前九个月总贷款收益率为11.13%,较2024年同期的11.23%下降10个基点[183] - 贷款应收款总收益率从2024年第三季度的11.44%下降至2025年第三季度的10.95%[166] - 2025年第三季度净息差为7.00%,略低于第二季度的7.06%和第一季度的7.48%[346] 贷款组合表现 - 2025年第三季度总贷款净额较2025年6月30日增长1.635亿美元,增幅为4.6%,达到37亿美元[151] - 2025年第三季度CCBX贷款平均余额为17.6亿美元,较2024年同期增加2.125亿美元,增幅为13.7%[161] - CCBX贷款平均余额增加2.125亿美元,增幅13.7%,其收益率从17.37%降至15.65%[166] - 社区银行贷款平均余额减少4080万美元,降幅2.1%,其收益率从6.64%微降至6.51%[166] - CCBX贷款在总贷款组合中的平均占比从44.8%升至48.5%,而社区银行贷款占比从55.2%降至51.5%[166] - CCBX贷款平均余额在2025年前九个月增长至17亿美元,较2024年同期的13.9亿美元增长21.6%[177] - 社区银行贷款平均余额在2025年前九个月为18.8亿美元,较2024年同期下降0.8%[178] - 公司贷款总额增长2.173亿美元(6.2%),截至2025年9月30日达到37.0亿美元[251] - 贷款占存款比率从2024年底的97.8%降至2025年9月30日的94.3%[252] - 截至2025年9月30日,总贷款额为37亿美元,信贷损失准备金占贷款总额的百分比为4.69%,低于2024年同期的5.03%[192] 存款表现 - 2025年第三季度存款较2025年6月30日增长5900万美元,增幅为1.5%,达到39.7亿美元[151] - 截至2025年9月30日,公司总存款达39.73亿美元,较2024年12月31日的35.9亿美元增加3.872亿美元,增幅10.8%[302] - 公司CCBX部门存款为23.75亿美元,较2024年12月31日的20.64亿美元增加3.109亿美元,增幅15.1%[303] - 社区银行存款总额增长7640万美元,增幅为5.02%,达到15.98亿美元[235] - 无息存款总额为5.644亿美元,较2024年12月31日的5.275亿美元增加3690万美元,增幅7.0%[304] - 计息存款总额为33.9亿美元,较2024年12月31日的30.4亿美元增加3.547亿美元,增幅11.7%[305] - 定期存款总额为1320万美元,较2024年12月31日的1750万美元减少430万美元,降幅24.8%[306] - 截至2025年9月30日,核心存款为39.59亿美元,占存款总额的99.7%,而2024年12月31日为31.23亿美元,占比87.1%[307] - 截至2025年9月30日的三个月,总存款的平均支付利率为3.04%,较2024年同期的3.59%下降55个基点[309] - 截至2025年9月30日的九个月,总存款的平均支付利率为3.07%,较2024年同期的3.55%下降48个基点[310] 信贷损失与资产质量 - 2025年第三季度信贷损失准备金为5660万美元,较2024年同期的7030万美元下降,主要归因于CCBX贷款组合业绩改善和贷款质量提高[194] - 2025年第三季度CCBX贷款部分的信贷损失准备金为5884.7万美元,社区银行部分则实现58.3万美元的准备金收回[194][195] - 2025年第三季度净冲销额为4920万美元,占平均贷款总额的5.37%,低于2024年同期的5.60%[195] - 截至2025年9月30日的九个月内,信贷损失准备金为1.436亿美元,较2024年同期的2.13亿美元下降[198] - 截至2025年9月30日的九个月内,净冲销额为1.468亿美元,占平均贷款总额的5.49%,低于2024年同期的6.45%[199] - CCBX业务净冲销额在2025年第三季度为4924.5万美元,占平均贷款的11.07%[289];在2025年前九个月为1.46753亿美元,占平均贷款的11.58%[290] - 公司整体贷款损失拨备金在2025年9月30日为1.73813亿美元,占总贷款应收账款的4.69%[291][292] - CCBX业务的贷款损失拨备金在2025年9月30日为1.55459亿美元,占其贷款应收账款的8.62%,相比2024年12月31日的9.86%有所下降[292] - 贷款损失拨备金对不良贷款的覆盖率在2025年9月30日为290.84%,高于2024年同期的258.66%[291] - 2025年前九个月的信贷损失准备金为1.43577亿美元,低于2024年同期的2.12993亿美元[291] 非利息收入 - 2025年第三季度非利息收入为6680万美元,同比下降1200万美元(降幅15.2%),主要原因是BaaS赔偿收入减少[202] - 第三季度非利息收入总额为6677.7万美元,同比下降12.0%,降幅15.2%[203] - 第三季度BaaS总收入为6509.3万美元,同比下降1225.7万美元,降幅15.8%,主要因BaaS信用增强收入下降至5541.2万美元(降幅21.0%)[203] - 前九个月非利息收入总额为1.729亿美元,同比下降6120万美元,降幅26.1%,主要归因于BaaS赔偿收入下降[204][205] - 前九个月BaaS项目收入增长660.5万美元至2112.6万美元,增幅45.5%,主要由交易和交换费增长467.6万美元(增幅51.1%)驱动[205] - CCBX业务非利息收入为1.691亿美元,同比下降6110万美元(26.5%)[246] - 2025年前九个月,银行即服务(BaaS)信贷增强相关非利息收入为7010万美元[347] - 2025年第三季度,银行即服务(BaaS)信贷增强相关非利息收入为5540万美元[347] 非利息支出 - 第三季度非利息支出总额为7017.2万美元,同比增长574.8万美元,增幅8.9%[211] - 第三季度薪资和员工福利支出增长308.6万美元至2014.6万美元,增幅18.1%,数据处理和软件许可费用增长145.6万美元至611.4万美元,增幅31.3%[210][211] - 前九个月非利息支出总额为2.150亿美元,同比增长3609.5万美元,增幅20.2%[212][214] - 前九个月法律和专业费用增长560万美元至1580.7万美元,增幅54.9%,数据处理和软件许可费用增长442.4万美元至1653.7万美元,增幅36.5%[212][214] - 前九个月BaaS贷款和欺诈支出增长1214.7万美元至1.0475亿美元,增幅13.1%,其中BaaS欺诈支出增长213.3万美元至692.4万美元,增幅44.5%[214] - 2025年第三季度社区银行非利息支出为1090万美元,较2024年同期的930万美元增长16.9%[241] - 2025年前九个月社区银行非利息支出为3390万美元,较2024年同期的2720万美元增长24.5%[245] - 2025年第三季度CCBX业务非利息支出为5180万美元,较2024年同期的4670万美元增长10.9%[242] 各业务部门表现 - 社区银行总资产为19.2亿美元,较2024年底增长1920万美元,增幅为1.0%[235] - 社区银行贷款净额增长1670万美元,增幅为0.9%,达到19.0亿美元[235] - CCBX总资产于2025年9月30日增至24.1亿美元,较2024年12月31日的21.0亿美元增加3.126亿美元,增长14.9%[236] - CCBX贷款总额于2025年9月30日增至18.0亿美元,较2024年12月31日的16.0亿美元增加2.006亿美元,增长12.5%[236] - CCBX存款总额于2025年9月30日增至23.7亿美元,较2024年12月31日的20.6亿美元增加3.109亿美元,增长15.1%[236] - 国库与管理部总资产于2025年9月30日增至2.247亿美元,较2024年12月31日的1.246亿美元增加1.001亿美元,增长80.4%[237] - CCBX部门截至2025年9月30日拥有29个合作伙伴[229] - 社区银行前九个月的存款成本为1.77%[235] - 社区银行存款成本为1.77%,CCBX部门存款成本为3.90%[302] 盈利能力与资本状况 - 2025年第三季度净收入为1360万美元,较2024年同期的1350万美元增长0.7%[155] - 2025年前九个月公司整体净利润为3435万美元,较2024年同期的3185万美元增长7.9%[240] - 2025年第三季度年化平均资产回报率为1.19%,高于第二季度的0.99%和第一季度的0.93%[346] - 2025年第三季度年化平均股本回报率为11.52%,高于第二季度的9.72%和第一季度的8.91%[346] - 2025年第三季度效率比为48.50%,较第二季度的60.98%有显著改善[346] - 截至2025年9月30日,公司一级杠杆资本比率为10.54%,远高于4.00%的最低资本充足要求[332] - 截至2025年9月30日,公司总资本比率为14.88%,远高于8.00%的最低要求[332] - 截至2025年9月30日,公司股东权益为4.753亿美元[149] - 2024年第四季度,公司完成138万股普通股的公开发行,每股价格71.00美元,总收益为9800万美元[328] 流动性与资金 - 公司流动性状况强劲,包括资产负债表上的6.423亿美元现金以及6.571亿美元的借款能力,总计13亿美元,相当于总存款的32.7%[151] - 截至2025年9月30日,公司从联邦住房贷款银行和美联储贴现窗口的借款能力为6.571亿美元[326] - 截至2025年9月30日,公司为借款额度质押的贷款和证券总额为9.765亿美元[326] - 公司现金及借款能力总额为13.5亿美元,相当于总存款的34.0%,远超无保险存款[327] - 截至2025年9月30日,公司无保险存款为6.179亿美元,仅占总存款的15.6%[327] - 截至2025年9月30日,公司持有360万美元权益基金和投资,其中320万美元投资于专注于BaaS和金融服务的实体权益证券[207]

stal Financial (CCB) - 2025 Q3 - Earnings Call Presentation

2025-11-07 20:00

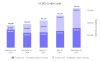

业绩总结 - 总收入较上季度增加21.1%至1.447亿美元,主要受益于信用增强收入的提高[19] - 净收入为1360万美元,较上季度增长23.2%[19] - 每股摊薄收益为0.88美元,较上季度的0.71美元有所提升[19] - 核心净收入较上季度增长1.3%至5290万美元[19] - 2025年第三季度总收入为144,678千美元,较第二季度的119,430千美元增长21.1%[23] - 2025年第三季度净收入为13,592千美元,较第二季度的11,028千美元增长23.2%[23] - 2025年第三季度每股摊薄收益为0.88美元,较第二季度的0.71美元增长24.0%[23] 贷款与存款 - 总贷款应收款较上季度增加1.635亿美元,增长4.6%至37亿美元[12] - 总存款达到39.7亿美元,较上季度增加5900万美元,增长1.5%[12] - 贷款总额为3,703,848千美元,较第二季度的3,540,330千美元增长4.6%[23] - CCBX贷款销售为16.2亿美元,较上季度的13亿美元增加[19] - CCBX贷款总额为18.05亿美元,涵盖了多种贷款类型[95] - CCBX的贷款损失准备金占总贷款的比例为0.97%[73] - 截至2025年9月30日,非执行贷款(NPLs)占贷款的比例为1.52%[111] 收入与费用 - 2025年第三季度总非利息收入为66,777千美元,较第二季度的42,693千美元增长56.5%[23] - 2025年第三季度的BaaS项目收入(GAAP)为7,554千美元,较2025年第二季度的7,294千美元增长3.6%[138] - 2025年第三季度的BaaS信用增强费用为55,412千美元,较2025年第二季度的31,268千美元增长77.1%[133] - 存款成本在2025年9月30日的季度为3.04%,较2025年6月30日的3.10%有所下降[104] 资产与负债 - 2025年第三季度总资产为4,553,076千美元,较第二季度的4,480,559千美元增长1.6%[23] - 672.3百万美元的存款被转移至表外以获得额外的FDIC保险覆盖[19] - CCBX存款转移出资产负债表的金额为6.723亿美元[108] 未来展望与市场动态 - CCBX的交易和互换收入在2025年第三季度同比增长37.4%[54] - CCBX的非利息存款为6470万美元,占CCBX存款的2.7%[102] - 核心存款占总存款的99.7%,并且核心存款为总贷款的106.9%[102] - 截至2025年9月30日,CCBX的现金储备为6960万美元,专门用于合作伙伴贷款损失[75]

Coastal Financial Corporation (CCB) Q3 Earnings Lag Estimates

ZACKS· 2025-10-29 21:20

公司季度业绩表现 - 季度每股收益为0.88美元,低于市场预期的0.89美元,同比去年的0.97美元有所下降 [1] - 本季度收益不及预期,录得-1.12%的意外负增长,而上一季度的收益意外负增长为-18.39% [1] - 公司在过去四个季度中均未能超过市场每股收益预期 [2] 公司收入与股价 - 季度收入为1.4468亿美元,大幅超过市场预期12.15%,但低于去年同期的1.5226亿美元 [2] - 公司股价年初至今上涨约23.5%,表现优于同期上涨17.2%的标普500指数 [3] - 公司在过去四个季度中仅有一次超过市场收入预期 [2] 未来业绩预期与行业 - 当前市场对下一季度的共识预期为每股收益1.19美元,收入1.367亿美元 [7] - 当前市场对本财年的共识预期为每股收益3.38美元,收入5.247亿美元 [7] - 公司所属的银行-西部行业在超过250个Zacks行业中排名前11% [8] 同业公司对比 - 同业公司Sunrise Realty Trust预计将报告季度每股收益0.31美元,同比增长24% [9] - Sunrise Realty Trust预计季度收入为620万美元,同比大幅增长95% [10]

stal Financial (CCB) - 2025 Q3 - Quarterly Results

2025-10-29 19:12

收入和利润 - 第三季度净利润为1360万美元,较上季度1100万美元增长23.6%,摊薄后每股收益为0.88美元[1] - 2025年第三季度净收入为1359.2万美元,较上季度的1102.8万美元增长23.2%[72] - 2025年第三季度基本每股收益为0.90美元,较上季度的0.73美元增长23.3%[72] - 2025年第三季度净利息收入为7790万美元,较2024年同期的7227万美元增长7.8%[71] - 净利息收入为7790万美元,环比增长116万美元(1.5%)[5] - 社区银行净利息收入为7790万美元,环比增长120万美元或1.5%,同比增长560万美元或7.8%[32] - 2025年第三季度净利息收入为7790.1万美元,较2024年同期的7227.3万美元增长7.8%[82] - 非利息收入为6680万美元,环比大幅增加2410万美元,主要得益于BaaS信贷增强收入增加2410万美元[38] - 2025年第三季度非利息收入为6677.7万美元,其中BaaS信用和欺诈增强收入为5753.9万美元[71] - BaaS项目费用收入为760万美元,环比增长76.4万美元(11.3%)[3] - BaaS项目收入为755.4万美元,较去年同期的515.8万美元增长46.5%[85] - 交易和交换费收入为487.8万美元,较去年同期的354.9万美元增长37.4%[85] - 非利息收入与平均资产的比率从2025年6月30日季度的3.82%上升至2025年9月30日季度的5.83%[12] - 与去年同期相比,非利息收入减少1200万美元,主要原因是BaaS信贷和欺诈增强收入减少了1470万美元[39] - 在截至2025年9月30日的季度,BaaS贷款利息收入为6964.3万美元,BaaS贷款支出为3284万美元,净BaaS贷款收入为3680.3万美元[101] - BaaS贷款利息收入为6964万美元,对应的收益率为15.65%,扣除费用后的净BaaS贷款收入为3680万美元,净收益率为8.27%[37] - 在截至2025年9月30日的季度,公司记录了与CCBX合作伙伴贷款相关的BaaS信用增级费用5540万美元[99] - 在截至2025年9月30日的季度,BaaS项目收入(服务费、交易费等)为755.4万美元,BaaS补偿收入(信用和欺诈增级)为5753.9万美元[106] - 2025年第三季度BaaS贷款和欺诈费用总计为3496.7万美元,与上季度的3528.7万美元基本持平[72] - BaaS贷款费用为3284万美元,环比增长1.1%[107] - BaaS欺诈费用为212.7万美元,环比下降24.1%[107] - BaaS贷款和欺诈总费用为3496.7万美元,环比下降0.9%[107] - BaaS贷款费用同比微增0.4%[107] - BaaS欺诈费用同比微增2.1%[107] - BaaS贷款和欺诈总费用同比微增0.5%[107] - BaaS贷款费用为3284万美元,与去年同期3269.8万美元基本持平[82] 成本和费用 - 非利息支出为7020万美元,环比减少270万美元(3.7%)[3] - 非利息支出在2025年第三季度为7017.2万美元,环比下降270万美元(-3.7%),同比增加570万美元(+8.8%)[40] - 非利息支出环比下降主要因法律和专业费用减少200万美元,以及薪酬和员工福利减少130万美元[40] - 2025年第三季度非利息支出为3520.5万美元,其中薪资和员工福利为2014.6万美元[71] - 2025年第三季度非息支出为7017.2万美元,较上季度的7283.2万美元下降3.7%[72] - 非利息支出为7017.2万美元,较去年同期的6442.4万美元增长8.9%[84] - 2025年第三季度所得税费用为430万美元,高于第二季度的340万美元和2024年同期的290万美元[44] 信贷损失拨备 - 信贷损失拨备为5659.8万美元,较上季度3221.1万美元大幅增加75.7%[5] - 2025年第三季度贷款损失准备金为5659.8万美元,较2024年同期的7025.7万美元下降19.4%[71] - 信贷损失拨备在2025年9月30日为1.738亿美元,占贷款总额的4.69%,环比增加900万美元[51] - 2025年第三季度CCBX贷款的信损拨备为5880万美元,较第二季度的3100万美元大幅增加[53] - 社区银行信贷损失拨备在2025年第三季度为冲回58.3万美元,而2025年第二季度和2024年第三季度分别冲回4.7万美元和51.9万美元[55] - 2025年第三季度总拨备费用为5826.4万美元,其中CCBX部门为5884.7万美元,社区银行为冲回58.3万美元[56] - 2025年第三季度未提取承诺的拨备冲回为170万美元[56] 资产质量和核销 - 2025年第三季度净核销额为4920万美元,占平均贷款的5.37%,环比略有下降[52] - 截至2025年9月30日,不良资产为5980万美元,占总资产的1.31%,低于2025年6月30日的6090万美元(1.36%)和2024年9月30日的6640万美元(1.63%)[57] - 在2025年第三季度,CCBX不良贷款减少140万美元至5560万美元,而社区银行不良贷款增加34.3万美元至420万美元[59] - 2025年第三季度,CCBX净冲销额为4920万美元,而社区银行实现净回收额1000美元[60] - 截至2025年9月30日,不良贷款占应收贷款总额的比例为1.61%,低于2025年6月30日的1.72%和2024年9月30日的1.94%[61] - 截至2025年9月30日,CCBX不良资产为5558万美元,占合并总资产的1.22%,社区银行不良资产为418.5万美元,占合并总资产的0.10%[63] - 在CCBX的5560万美元不良贷款中,有5380万美元受到合作伙伴信用增强措施覆盖[57] - CCBX贷款中逾期90天以上但仍计息贷款占CCBX应收贷款总额的比率较2025年6月30日下降0.12个百分点,降幅为6.0%[59] 贷款表现 - 贷款应收款增加16.35亿美元,环比增长4.6%[2] - 第三季度出售贷款16.2亿美元,其中13.7亿美元为已出售信用卡应收账款的新增活动[3] - 表外信用卡数量为396,812张,较上季度增加82,985张(26.4%)[3] - 截至2025年9月30日,CCBX贷款总额增长至18.05亿美元,较2025年6月30日增长1.238亿美元或7.4%,尽管该季度出售了16.2亿美元的贷款[20] - CCBX住宅房地产贷款在2025年9月30日季度增加1.393亿美元至3.741亿美元,增幅达59.3%[21] - 社区银行部门在2025年9月30日季度的净贷款增加3960万美元或2.1%,达到19亿美元[29] - 社区银行贷款总额环比增加4040万美元至19.06亿美元,主要由建筑和土地开发贷款增加2390万美元以及商业和工业贷款增加2090万美元所驱动[30] - 贷款总额在2025年9月30日增至37.0亿美元,较2025年6月30日增加16.35亿美元(+4.6%)[46] - 2025年9月30日贷款总额为37.04亿美元,较2024年同期的34.14亿美元增长8.5%[68] - 2025年第三季度贷款总额平均余额为36.365亿美元,收益率10.95%,较上季度的36.678亿美元和11.11%略有下降[73] - CCBX部门2025年第三季度贷款平均余额为17.650亿美元,收益率15.65%,较上季度的16.885亿美元和16.22%显著下降[74] - 社区银行部门2025年第三季度贷款平均余额为18.716亿美元,收益率6.51%,较上季度的18.793亿美元和6.53%略有下降[74] - CCBX贷款收益率从2025年6月30日季度的16.22%下降至2025年9月30日季度的15.65%,减少了0.57%[21][22] - 社区银行贷款收益率为6.51%,环比下降2个基点,同比下降13个基点[30][37] - 2025年9月30日季度平均贷款收益率和生息资产收益率分别为10.95%和9.80%,较2025年6月30日季度分别下降0.16%和0.12%[9][12] - CCBX贷款GAAP收益率为15.65%,低于去年同期的17.37%[82] - 在截至2025年9月30日的季度,BaaS贷款年化收益率为15.65%,低于2025年6月30日季度的16.22%和2024年9月30日季度的17.37%[101] - 在截至2025年9月30日的季度,净BaaS贷款收入年化后占平均BaaS贷款的比例为8.27%,低于上一季度的8.50%[101] 存款表现 - 存款总额增长5900万美元,环比增长1.5%[2] - 平均存款为39.7亿美元,环比增长4070万美元(1.0%)[3] - 截至2025年9月30日,CCBX存款总额为23.75亿美元,较2025年6月30日增长1480万美元或0.6%[26] - 2025年9月30日存款总额为39.73亿美元,较2024年同期的36.27亿美元增长9.5%[70] - 社区银行存款成本为1.77%,与上季度持平,但较去年同期下降15个基点[31][37] - 公司整体资金成本为3.07%,环比下降6个基点,同比下降55个基点[36] - 未投保存款在2025年9月30日为6.179亿美元,较2025年6月30日的5.799亿美元增加3800万美元(+6.6%)[48] 净息差 - 公司净息差为7.00%,环比下降6个基点,同比下降42个基点,主要原因是贷款收益率下降[33] - 扣除BaaS贷款费用后的净息差为4.05%,环比下降2个基点[33][35] - 2025年第三季度净息差为7.00%,较上季度的7.06%下降6个基点[73] - CCBX部门2025年第三季度净息差为8.88%,较上季度的8.79%上升9个基点[74] - 公司净息差从2024年第三季度的7.42%下降至2025年第三季度的7.00%[82] - 计入BaaS贷款费用后的净息差为4.05%,与去年同期4.06%基本持平[82] - 计入BaaS贷款费用后的CCBX净息差为3.38%,略高于去年同期的3.31%[82] 资产和资本 - 总资产在2025年9月30日增至45.5亿美元,较2025年6月30日增加7250万美元(+1.6%)[46] - 截至2025年9月30日,公司总资产为45.53亿美元,较2024年同期的40.64亿美元增长12.0%[68] - 2025年9月30日股东权益为4.75亿美元,较2024年同期的3.32亿美元增长43.2%[70] - 公司及银行资本充足,2025年9月30日一级杠杆资本比率为10.49%,远高于5.00%的监管要求[50] - 截至2025年9月30日的季度平均资产回报率为1.19%,较2025年6月30日季度的0.99%上升0.20个百分点,但较2024年9月30日季度的1.34%下降0.15个百分点[8][12] - 2025年9月30日季度的效率比为48.50%,较2025年6月30日季度的60.98%有显著改善[12] 贷款组合构成 - 公司贷款组合总额为61.2亿美元,其中已发放贷款余额为37.1亿美元,未使用信贷承诺为24.1亿美元[87] - 商业房地产贷款是最大组成部分,占已发放贷款总额的35.0%,其已发放贷款和未使用承诺总额为13.2亿美元,占总贷款和承诺的21.6%[88] - 消费贷款占已发放贷款总额的33.5%,其已发放贷款和未使用承诺总额为22.9亿美元,占总贷款和承诺的37.4%[88] - 住宅房地产贷款占已发放贷款总额的15.6%,其已发放贷款和未使用承诺总额为12.3亿美元,占总贷款和承诺的20.2%[90] - 商业和工业贷款占已发放贷款总额的10.0%,其已发放贷款和未使用承诺总额为9.455亿美元,占总贷款和承诺的15.4%[91] - 建筑、土地和土地开发贷款占已发放贷款总额的5.9%,其已发放贷款和未使用承诺总额为3.25亿美元,占总贷款和承诺的5.3%[92] - 在商业房地产组合中,公寓类贷款余额和承诺总额为3.637亿美元,占总额的5.9%[88] - 在消费贷款组合中,CCBX信用卡贷款余额和承诺总额为15.657亿美元,占总额的25.6%[90] - 在住宅房地产贷款组合中,CCBX房屋净值信贷额度余额和承诺总额为9.803亿美元,占总额的16.0%[91] - 在商业和工业贷款组合中,资本催缴额度余额和承诺总额为6.663亿美元,占总额的10.9%[92] - 截至2025年9月30日,建筑、土地和土地开发投资组合的总风险敞口为2.18061亿美元,较2025年6月30日的1.9415亿美元增长12.3%[94] - 截至2025年9月30日,未使用的信贷承诺总额为24.11056亿美元,其中信用卡承诺额占比最高,为10.02383亿美元[95] - 截至2025年9月30日,CCBX贷款应收账款总额为18.04755亿美元,其中分期贷款占比最高,为35.9%(6.46721亿美元)[96] - 截至2025年9月30日,资本催缴额度承诺总额为4.88755亿美元,但受合作伙伴协议限制,实际最大承诺额度为3.5亿美元[95][96] BaaS业务表现 - CCBX贷款总额平均余额为17.65亿美元,较上季度的16.88亿美元增长4.5%[82] - 在截至2025年9月30日的季度,BaaS利息支出为2333万美元,较上一季度的2361.7万美元略有下降[106]

Coastal Financial Corporation Announces Third Quarter 2025 Results

Globenewswire· 2025-10-29 19:00

核心观点 公司2025年第三季度业绩表现稳健,净利润环比增长23.6%至1360万美元,主要驱动力为贷款和存款的持续增长,以及银行即服务(BaaS)业务的强劲表现[1][2] 财务业绩摘要 - 2025年第三季度净利润为1360万美元,摊薄后每股收益为0.88美元,较2025年第二季度的1100万美元(每股0.71美元)增长23.6%,较2024年同期的1350万美元(每股0.97美元)略有增长[1] - 净利息收入为7790万美元,环比增长1.5%,同比增长7.8%[5][38] - 非利息收入为6678万美元,环比增长56.5%,主要得益于BaaS业务收入增长[5][47] - 总资产增长1.6%至45.5亿美元,贷款总额增长4.6%至37.0亿美元[2][5][55] 业务板块表现 CCBX(银行即服务)业务 - CCBX业务关系总数达29个,其中2个处于测试阶段,4个处于实施/上线阶段,2个已签署意向书[6][20] - CCBX贷款总额增长7.4%至18.0亿美元,尽管当季出售了16.2亿美元贷款[24] - CCBX项目费用收入为760万美元,环比增长11.3%[6] - CCBX存款增长0.6%至23.7亿美元,成本为3.90%[32][33] - 表外信用卡数量达396,812张,环比增长82,985张,同比增长315,386张,具备费用收入潜力[6] 社区银行业务 - 社区银行净贷款增长2.1%至19.0亿美元[34][35] - 社区银行存款增长2.8%至16.0亿美元,其中非计息存款占比31.3%,存款成本为1.77%[36][37] - 社区银行净息差为4.36%,贷款收益率为6.51%[35][85] 资产质量与资本充足率 - 信贷损失拨备为56598万美元,环比增长75.7%[5][61] - 不良资产占总资产比例为1.31%,环比下降0.05个百分点[8][69] - 净冲销率为5.37%,环比下降0.17个百分点[8][62] - 公司一级杠杆资本率为10.54%,普通股一级风险资本率为12.33%,均远高于监管要求的"资本充足"水平[8][60] 运营效率与成本管理 - 非利息支出为7017万美元,环比下降3.7%,主要得益于法律和专业费用以及薪酬和员工福利的减少[6][50] - 效率比率为48.50%,较上一季度的60.98%显著改善[17] - 平均存款为39.7亿美元,环比增长1.0%[6] 管理层展望与战略 - 公司预计在2025年第四季度及2026年将有新的合作伙伴加入,得益于CCBX渠道的持续实力和质量[18] - 公司将继续投资于技术和风险管理基础设施,以推动未来运营效率、提升自动化水平并降低成本[18] - 信贷质量仍是战略核心,公司对未来的利率变化感到准备充分[18]

Earnings Preview: Coastal Financial Corporation (CCB) Q3 Earnings Expected to Decline

ZACKS· 2025-10-20 23:00

核心观点 - Coastal Financial Corporation预计季度每股收益为0.89美元,同比下降8.3%,季度营收预计为1.29亿美元,同比下降15.3%[1][3] - 实际业绩与市场预期的对比是影响其短期股价的关键因素[1][2] - 结合其负的收益ESP和Zacks Rank 3,难以确定公司能否超出盈利预期[13] 盈利预期与趋势 - 市场对Coastal Financial的季度每股收益共识在过去30天内保持不变[4] - 覆盖该公司的分析师可能调整了各自预期,但汇总变化未体现[4] - 公司最近一个季度的实际每股收益为0.71美元,低于预期的0.87美元,意外偏差为-18.39%[14] - 在过去四个季度中,公司仅有一次超出每股收益预期[15] 收益ESP分析 - Zacks收益ESP通过比较“最精确估计”与“共识估计”来预测实际盈利偏离[9] - 正的收益ESP结合Zacks Rank 1、2或3,预测盈利超预期的成功率近70%[11] - Coastal Financial的“最精确估计”低于共识估计,收益ESP为-2.83%,表明分析师近期对其盈利前景转悲观[13] - 负的收益ESP难以预测盈利是否会不及预期[12] 同业比较 - 同属Zacks Banks - West行业的First Hawaiian预计季度每股收益为0.52美元,同比增长8.3%[19][20] - First Hawaiian预计季度营收为2.1828亿美元,同比增长4%[20] - First Hawaiian的收益ESP为0%,Zacks Rank为3,同样难以预测其能否超出盈利预期,但该公司在过去四个季度均超出预期[21]

Coastal Names Seasoned Fintech Leader Brandon Soto as New Chief Financial Officer

Globenewswire· 2025-09-23 04:50

人事任命 - Coastal Financial Corporation及其子公司Coastal Community Bank任命Brandon Soto为首席财务官,自2025年10月1日起生效 [1] - 此次任命旨在强化公司的运营卓越性、加强监管管理,并推动其金融科技和社区银行部门的持续扩展 [2] 新任CFO专业背景 - Brandon Soto在加入公司前担任Square Financial Services, Inc(Block, Inc.子公司)的首席财务官长达七年,期间负责该银行财务运营的全面构建与扩展 [1][3] - 其在Square Financial Services任职期间主导了银行章程的申请和提交工作,并成功获得了联邦存款保险公司和犹他州金融机构部门的批准 [3] - 职业经历还包括在Green Dot Bank(Green Dot Corporation子公司)担任CFO及首席行政官,在Sallie Mae Bank担任审计官,以及在摩根大通、Discover Financial Services等多家知名机构担任高级财务职位 [4] 新任CFO资质与领导力 - Brandon Soto持有威斯敏斯特大学的工商管理硕士学位及会计学研究生证书,以及犹他大学的金融与会计理学学士学位,并且是犹他州的执业注册会计师 [5] - 其为麦肯锡西班牙裔和拉丁裔高管领导力项目的毕业生,职业生涯中一直倡导经济赋能和金融包容性 [5][6] 公司背景信息 - Coastal Financial Corporation是一家位于华盛顿州埃弗里特的银行控股公司,其全资子公司包括Coastal Community Bank和Arlington Olympic LLC [7] - Coastal Community Bank拥有44.8亿美元资产,通过斯诺霍米什县、艾兰县和金县的14家分行、互联网及其移动银行应用程序提供服务 [7] - 该银行通过其CCBX部门向数字金融服务提供商、公司和品牌提供银行即服务 [7]

Coastal Financial Stock: Slashing The EPS Estimate And Downgrading To Sell (NASDAQ:CCB)

Seeking Alpha· 2025-09-19 11:11

股票评级与价格表现 - 对Coastal Financial Corporation (CCB) 维持持有评级 [1] - 自3月以来公司股价大幅上涨 [1] - 公司盈利未达预期 [1]

Coastal Expands Executive Team with Key Leadership Appointments

Globenewswire· 2025-08-13 21:30

核心观点 - 公司宣布任命四位新高管以支持数字银行和社区银行业务的持续增长 [1][2][7] 高管任命详情 - Ryan Hall担任首席产品官 拥有SoFi银行产品工程与设计部门领导经验 曾就职于波士顿咨询集团数字创投部门构建金融科技业务 [3] - Michael Costigan担任首席商务官 来自沃尔玛与Ribbit Capital合资企业OnePay 曾领导4000万美元B轮融资并主导支付与卡网络合作协议谈判 [4] - Freddy Rivas担任首席信贷官 拥有桑坦德银行首席风险官任职经历 曾在BBVA和花旗银行负责信贷政策制定与复杂贷款组合管理 [5] - Chris Morgan担任首席信息安全官 曾于OnePay将安全团队从2人扩展至25人 拥有美联储系统国家安全项目实施经验 [6] 战略发展目标 - 新任高管团队将助力扩展产品供给 深化客户关系 管理风险并保障嵌入式金融服务基础设施 [3] - 任命体现公司构建具备专业经验的管理团队以引领下一阶段增长的承诺 [7] 公司背景信息 - 公司总资产达44.8亿美元 通过14家实体网点及线上渠道提供服务 [7] - 通过CCBX业务板块向数字金融服务商提供银行即服务(BaaS)解决方案 [7]