兴银上证科创板综合价格ETF

搜索文档

航空航天ETF领涨,商业航天进入快速发展期丨ETF基金日报

21世纪经济报道· 2025-11-25 11:03

证券市场整体表现 - 上证综指日内上涨0.05%,收于3836.77点 [1] - 深证成指日内上涨0.37%,收于12585.08点 [1] - 创业板指日内上涨0.31%,收于2929.04点 [1] - 股票型ETF收益率中位数为0.2% [2] 股票型ETF分类表现 - 规模指数ETF中鹏华上证科创板200ETF收益率最高,为3.01% [2] - 行业指数ETF中招商中证卫星产业ETF收益率最高,为4.25% [2] - 策略指数ETF中博时中证全指自由现金流ETF收益率最高,为0.68% [2] - 风格指数ETF中国寿安保国证创业板中盘精选88ETF收益率最高,为2.44% [2] - 主题指数ETF中华夏国证航天航空行业ETF收益率最高,为5.01% [2] 股票型ETF涨跌幅排行 - 涨幅前三的ETF均为航天航空主题,华夏国证航天航空行业ETF以5.01%领涨 [4][5] - 线上消费、游戏文化传媒、通用航空及卫星产业主题ETF涨幅居前,涨幅在4.03%至4.5%之间 [5] - 跌幅前三的ETF为兴银上证科创板综合价格ETF(-2.14%)、华夏中证科创创业50ETF(-1.88%)和嘉实中证稀有金属主题ETF(-1.68%) [5] - 稀有金属、能源及新能源汽车主题ETF普遍下跌,跌幅在1.36%至1.68%之间 [5] 股票型ETF资金流向 - 资金流入前三的ETF为华泰柏瑞沪深300ETF(流入36.65亿元)、华夏上证50ETF(流入15.3亿元)和南方中证500ETF(流入8.95亿元) [6][7] - 资金流入集中于宽基指数ETF,如沪深300、上证50、中证500及相关ETF [7] - 资金流出前三的ETF为华宝中证银行ETF(流出2.11亿元)、富国中证军工龙头ETF(流出2.09亿元)和国泰中证煤炭ETF(流出2.07亿元) [7] - 银行、军工、煤炭、光伏及电池等行业主题ETF出现资金流出 [7] 股票型ETF融资融券概况 - 融资买入额前三的ETF为华夏上证科创板50成份ETF(5.93亿元)、易方达创业板ETF(4.4亿元)和国泰中证全指证券公司ETF(4.15亿元) [8][9] - 融资买入活跃的ETF涵盖科创板、创业板、券商、半导体、医疗及消费等行业 [9] - 融券卖出额前三的ETF为华泰柏瑞沪深300ETF(3495.26万元)、南方中证500ETF(756.11万元)和华夏上证50ETF(397.42万元) [9] 机构观点:军工与航天行业 - 全球军贸需求扩大,国际军贸市场格局变化,中国产品性能和供给能力获认可,中东、亚洲等市场订单催化不断 [9] - 中国军贸的需求与供给预计将持续强烈共振,造就未来大格局 [9] - 商业航天产业已进入"星座组网"与"规模化应用"双轮驱动的快速发展期 [10] - 中国商业航天在可回收火箭等技术上突破,低轨卫星需求快速增长,产业链迎来从制造到应用的历史性机遇 [10][11] - 火箭与卫星产业链机会显著,中期由发射与应用双轮驱动,长期向地空一体化及深空经济发展 [11]

刘帆离任兴银基金旗下9只基金

中国经济网· 2025-10-14 15:49

基金经理人事变动 - 兴银基金公告基金经理刘帆从管理的8只基金产品离任,涉及科创板、红利低波、科创创业50、新能源车电池、MSCI A50、港股通科技及公用事业等多个指数产品[1][4][5][6] - 刘帆于2020年11月加入兴银基金,此前在平安基金担任交易员及ETF研究员等职务[1] - 上述基金在刘帆离任后,将由林学层、翁子辰、林学晨、翁子展等其他基金经理共同管理[4][5][6] 相关基金产品业绩表现 - 兴银上证科创板综合价格ETF自2025年5月27日成立以来收益率达35.74%[1] - 兴银中证科创创业50指数A/C/E今年以来收益率分别为52.01%、51.91%、51.72%,但成立以来收益率分别为-0.37%、-0.79%、36.90%[2] - 兴银国证新能源车电池ETF今年以来收益率为63.95%,但成立以来收益率为-12.60%[2] - 兴银中证港股通科技ETF今年以来收益率为50.47%,成立以来收益率为53.12%,累计净值1.5312元[2] - 兴银中证港股通科技ETF发起式联接A/C自2025年3月24日成立以来收益率分别为16.12%、15.87%[2] - 兴银中证红利低波动指数发起A/C自2025年7月21日成立以来收益率为-3.93%、-3.95%[1] - 兴银MSCI中国A50互联互通指数发起A/C自2025年8月25日成立以来收益率分别为2.98%、2.95%[2] - 兴银中证全指公用事业指数发起A/C自2025年6月4日成立以来收益率分别为4.83%、4.74%[3]

兴银上证科创板综合价格ETF增聘林学晨

中国经济网· 2025-09-23 16:28

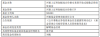

基金人事变动 - 兴银基金公告增聘林学晨为兴银上证科创板综合价格ETF的基金经理 [1] - 新任基金经理林学晨曾任职于湘财证券研究所,2015年加入兴银基金,历任衍生品交易员、投资经理助理等职,现任指数与量化投资部基金经理 [1] 基金产品表现 - 兴银上证科创板综合价格ETF成立于2025年5月27日 [1] - 截至2025年9月22日,该基金成立以来收益率为34.61%,累计净值为1.3461元 [1] 基金基本信息 - 基金全称为上证科创板综合价格交易型开放式指数证券投资基金 [2] - 基金简称为N摄上证科(加短合价格(FF)) [2] - 基金管理人为共振高企管理有限责任公司 [2]

21只ETF公告上市,最高仓位75.41%

证券时报网· 2025-06-26 10:35

股票类ETF上市情况 - 6月以来共有21只股票型ETF公告上市,平均股票仓位为19.75% [1] - 仓位最高的为鹏华中证全指自由现金流ETF(75.41%),其次为长城中证红利低波100ETF、富国上证科创板人工智能ETF、景顺长城沪深300增强策略ETF(40.89%、40.89%、39.95%) [1] - 仓位最低的为博时国证大盘成长ETF、国联安中证A500增强ETF、中银中证全指自由现金流ETF(均为0.00%) [1] ETF募集规模与持有人结构 - 6月以来公告上市的ETF平均募集规模为3.38亿份,规模居前的包括华安恒指港股通ETF(5.90亿份)、嘉实上证科创板综合增强策略ETF(5.36亿份)、兴银上证科创板综合价格ETF(5.18亿份) [2] - 机构投资者持有份额平均占比为19.01%,占比最高的为富国上证科创板人工智能ETF(88.23%)、兴银上证科创板综合价格ETF(59.97%)、中银中证全指自由现金流ETF(51.12%) [2] - 机构投资者持有比例较低的包括博时中证A100ETF(0.62%)、华安恒指港股通ETF(4.09%)、富国恒指港股通ETF(5.10%) [2] 具体ETF建仓数据 - 富国上证科创板人工智能ETF募集规模2.10亿份,股票仓位40.89%,上市日期2025年7月1日 [2] - 鹏华中证全指自由现金流ETF募集规模2.98亿份,股票仓位75.41%,上市日期2025年7月1日 [3] - 景顺长城沪深300增强策略ETF募集规模4.39亿份,股票仓位39.95%,上市日期2025年6月9日 [3]

6月以来公告上市股票型ETF平均仓位17.18%

证券时报网· 2025-06-19 10:55

博时中证A100ETF上市信息 - 基金将于2025年6月24日上市,上市交易份额为2.36亿份,成立日为2025年6月16日 [1] - 截至2025年6月17日,基金投资组合中银行存款和结算备付金占比89.49%,股票投资占比10.51%,仍处于建仓期 [1] 6月股票型ETF上市概况 - 6月以来共有15只股票型ETF公告上市,平均仓位为17.18% [1] - 仓位最高的为长城中证红利低波100ETF(40.89%),其次为景顺长城沪深300增强策略ETF(39.95%)、汇添富上证科创板新材料ETF(32.39%) [1] - 仓位最低的包括中银中证全指自由现金流ETF(0.00%)、兴银上证科创板综合价格ETF(1.00%)、华宝中证制药ETF(4.94%) [1] ETF募集规模与持有人结构 - 6月公告上市的ETF平均募集3.64亿份,规模居前的有华安恒指港股通ETF(5.90亿份)、嘉实上证科创板综合增强策略ETF(5.36亿份)、兴银上证科创板综合价格ETF(5.18亿份) [2] - 机构投资者持有份额平均占比16.72%,占比最高的为兴银上证科创板综合价格ETF(59.97%)、中银中证全指自由现金流ETF(51.12%)、天弘中证A500增强策略ETF(31.23%) [2] - 机构持有比例较低的包括博时中证A100ETF(0.62%)、华安恒指港股通ETF(4.09%)、国泰创业板新能源ETF(5.68%) [2] 近期股票ETF建仓期仓位数据 - 长城中证红利低波100ETF仓位40.89%,景顺长城沪深300增强策略ETF仓位39.95%,汇添富上证科创板新材料ETF仓位32.39% [2][3] - 嘉实上证科创板综合增强策略ETF募集规模5.36亿份,仓位26.95%,华安恒指港股通ETF募集规模5.90亿份,仓位21.94% [2][3] - 中银中证全指自由现金流ETF仓位0.00%,兴银上证科创板综合价格ETF仓位1.00%,华宝中证制药ETF仓位4.94% [2][3]

12只ETF公告上市,最高仓位40.89%

证券时报网· 2025-06-13 10:24

ETF上市公告 - 长城中证红利低波100ETF将于2025年6月18日上市,上市交易份额为3.20亿份,截至2025年6月11日股票仓位为40.89%,银行存款占比59.08% [1] - 6月共有12只股票型ETF公告上市,平均仓位19.43%,仓位最高为长城中证红利低波100ETF(40.89%),其次为景顺长城沪深300增强策略ETF(39.95%)、汇添富上证科创板新材料ETF(32.39%) [1] - 仓位较低的ETF包括中银中证全指自由现金流ETF(0%)、兴银上证科创板综合价格ETF(1%)、创业板ETF东财(10.58%) [1] ETF募集规模 - 6月公告上市的ETF平均募集3.94亿份,规模居前的有华安恒指港股通ETF(5.90亿份)、嘉实上证科创板综合增强策略ETF(5.36亿份)、兴银上证科创板综合价格ETF(5.18亿份) [2] - 其他ETF募集规模:天弘中证A500增强策略ETF(2.25亿份)、易方达上证科创板200ETF(2.89亿份)、汇添富上证科创板新材料ETF(2.57亿份) [2] 持有人结构 - 机构投资者持有份额平均占比19.12%,兴银上证科创板综合价格ETF(59.97%)、中银中证全指自由现金流ETF(51.12%)、天弘中证A500增强策略ETF(31.23%)机构占比较高 [2] - 机构占比较低的ETF包括华安恒指港股通ETF(4.09%)、国泰创业板新能源ETF(5.68%)、创业板ETF东财(5.93%) [2] 上市时间表 - 长城中证红利低波100ETF将于2025年6月18日上市,天弘中证A500增强策略ETF于6月17日上市,易方达上证科创板200ETF于6月16日上市 [2] - 汇添富上证科创板新材料ETF和嘉实上证科创板综合增强策略ETF分别于6月16日和6月13日上市 [2]

10只ETF公告上市,最高仓位39.95%

证券时报网· 2025-06-11 11:42

股票类ETF上市情况 - 6月以来共有10只股票型ETF公告上市,平均仓位为18.12% [1] - 仓位最高的是景顺长城沪深300增强策略ETF,仓位为39.95%,仓位居前的还有汇添富上证科创板新材料ETF(32.39%)、嘉实上证科创板综合增强策略ETF(26.95%)、华安恒指港股通ETF(21.94%) [1] - 仓位较低的为中银中证全指自由现金流ETF(0.00%)、兴银上证科创板综合价格ETF(1.00%)、创业板ETF东财(10.58%) [1] ETF募集规模 - 6月以来公告上市的ETF平均募集4.18亿份 [1] - 规模居前的有华安恒指港股通ETF(5.90亿份)、嘉实上证科创板综合增强策略ETF(5.36亿份)、兴银上证科创板综合价格ETF(5.18亿份) [1] 机构投资者持仓情况 - 机构投资者持有份额平均占比为18.84% [2] - 机构投资者持有份额占比居前的有兴银上证科创板综合价格ETF(59.97%)、中银中证全指自由现金流ETF(51.12%)、汇添富上证科创板新材料ETF(21.83%) [2] - 机构投资者持有比例较低的有华安恒指港股通ETF(4.09%)、国泰创业板新能源ETF(5.68%)、创业板ETF东财(5.93%) [2] 近期成立的股票ETF基金建仓期仓位 - 汇添富上证科创板新材料ETF募集规模2.57亿份,股票仓位32.39%,上市日期2025年6月16日 [2] - 易方达上证科创板200ETF募集规模2.89亿份,股票仓位11.00%,上市日期2025年6月16日 [2] - 嘉实上证科创板综合增强策略ETF募集规模5.36亿份,股票仓位26.95%,上市日期2025年6月13日 [2] - 创业板ETF东财募集规模5.03亿份,股票仓位10.58%,上市日期2025年6月12日 [2] - 国泰创业板新能源ETF募集规模3.31亿份,股票仓位18.08%,上市日期2025年6月10日 [2] - 景顺长城沪深300增强策略ETF募集规模4.39亿份,股票仓位39.95%,上市日期2025年6月9日 [2] - 兴银上证科创板综合价格ETF募集规模5.18亿份,股票仓位1.00%,上市日期2025年6月11日 [2] - 华安恒指港股通ETF募集规模5.90亿份,股票仓位21.94%,上市日期2025年6月9日 [2] - 万家创业板50ETF募集规模3.25亿份,股票仓位19.30%,上市日期2025年6月9日 [2] - 中银中证全指自由现金流ETF募集规模3.88亿份,股票仓位0.00%,上市日期2025年6月6日 [2]

ETF基金周报丨金融科技相关ETF上周涨幅居前,机构:稳定币监管框架的完善为全球跨境支付提供了更合规、高效的结算工具

搜狐财经· 2025-06-03 10:18

证券市场回顾 - 上证综指周内下跌0.03%收于3347.49点 深证成指周内下跌0.91%收于10040.63点 创业板指周内下跌1.4%收于1993.19点 [1] - 纳斯达克综指上涨2.01% 道琼斯工业指数上涨1.6% 标普500上涨1.88% 恒生指数下跌1.32% 日经225指数上涨2.17% [1] ETF市场表现 - 股票型ETF周度收益率中位数为-0.27% 规模指数中易方达创业板中盘200ETF收益率2.49% 行业指数中永赢国证商用卫星通信产业ETF收益率3.3% 策略指数中华宝标普中国A股红利机会ETF收益率1.17% 风格指数中易方达上证科创板成长ETF收益率2.5% 主题指数中华宝中证金融科技主题ETF收益率5.22% [2] - 涨幅前五ETF:华宝中证金融科技主题ETF(5.22%) 博时中证金融科技主题ETF(4.69%) 华夏中证金融科技主题ETF(4.62%) 国泰中证沪港深创新药产业ETF(4.33%) 工银瑞信上证科创板生物医药ETF(3.98%) [5] - 跌幅前五ETF:建信国证新能源车电池ETF(-5.62%) 广发中证全指汽车ETF(-5.45%) 广发国证新能源车电池ETF(-5.44%) 兴银国证新能源车电池ETF(-5.44%) 国泰中证800汽车与零部件ETF(-5.21%) [5][6] ETF流动性 - 股票型ETF日均成交额增加0.4% 日均成交量增加4.2% 换手率减少0.01% [7] ETF资金流向 - 资金流入前五ETF:华夏上证科创板50成份ETF(3.76亿元) 嘉实上证科创板芯片ETF(1.81亿元) 国联安中证全指半导体产品与设备ETF(1.66亿元) 华夏中证信息技术应用创新产业ETF(1.62亿元) 南方标普中国A股大盘红利低波50ETF(1.02亿元) [9][10] - 资金流出前五ETF:南方中证500ETF(12.36亿元) 华泰柏瑞沪深300ETF(10.66亿元) 华夏上证50ETF(9.38亿元) 易方达沪深300ETF发起式(2.96亿元) 华夏中证A500ETF(2.46亿元) [10][11] ETF融资融券 - 股票型ETF融资余额由412.32亿元下降至309.401亿元 融券余量由20.587亿份下降至16.405亿份 [12] - 融资买入额最高为华夏上证科创板50成份ETF(3.79亿元) 融券卖出量最高为南方中证1000ETF(0.39亿份) [12] ETF存量市场 - 全市场ETF总数1173只 其中股票型ETF953只 债券型ETF29只 货币型ETF27只 商品型ETF17只 跨境型ETF147只 [13] - ETF总规模40978.85亿元 较前周增加5.46亿元 股票型ETF规模29476.85亿元 债券型ETF规模2889.71亿元 货币型ETF规模1745.5亿元 商品型ETF规模1563.06亿元 跨境型ETF规模5303.73亿元 [15] - 股票型ETF数量占比81.2% 规模占比71.9% 总规模减少106.18亿元 [17] - 规模指数中南方中证500ETF规模增幅8.17亿元 行业指数中国泰中证全指证券公司ETF规模增幅3.81亿元 策略指数中华泰柏瑞中证红利低波动ETF规模增幅6.64亿元 风格指数中招商中证银行AH价格优选ETF规模增幅0.24亿元 主题指数中嘉实上证科创板芯片ETF规模增幅4.44亿元 [17] ETF发行成立 - 新成立6只ETF:国泰创业板新能源ETF 景顺长城沪深300增强策略ETF 兴银上证科创板综合价格ETF 万家创业板50ETF 华安恒指港股通ETF 华泰柏瑞上证科创板半导体材料设备主题ETF [18] 机构观点 - 稳定币监管框架完善为全球跨境支付提供更合规高效的结算工具 可能降低SWIFT体系高成本和延迟问题 [19] - 中国数字人民币进入全面深化应用阶段 数字货币桥mBridge与CIPS系统互补推动人民币国际化进程 [20]

债基单周吸金超192亿元 成基金新发市场“压舱石”

证券时报· 2025-05-19 01:33

新基金发行市场概况 - 5月第二周新成立基金总数23只 发行份额合计240.04亿份 债券型基金贡献192.49亿元 占总发行规模80.19% [1] - 中长期纯债型 被动指数型债券基金及混合债券型一级基金表现突出 5只产品实现顶额募集 3只产品认购规模均接近60亿份 [1] - 股票型基金发行12只 总份额40.01亿份 占比16.67% 混合型基金发行5只 总份额7.44亿份 占比3.10% 其他类型基金无新成立 [1] 债券型基金表现 - 汇安裕宏利率债A 国泰中债优选投资级信用债指数A 民生加银恒悦分别以60亿份 59.99亿份 59.90亿份认购规模领先 [1] - 中长期纯债型基金平均认购天数仅13.33天 民生加银恒悦22天完成59.9亿份认购 [1] - 债基托管人结构呈现中小银行特色 苏州银行托管汇安裕宏利率债A 渤海银行托管民生加银恒悦 [2] 市场驱动因素 - 投资者避险情绪升温 低风险固收类资产成为资金安全垫 债券市场收益率稳定提供配置窗口期 [2] - 货币政策维持宽松基调 高信用等级债券产品有望持续吸引风险偏好较低投资者 [2] 被动指数型基金布局 - 上周34只新基金进入发行期 被动指数型基金以10只数量占比近三成 [2] - 科技与产业升级主题受关注 华泰柏瑞上证科创板半导体材料设备主题ETF聚焦半导体产业链 兴银上证科创板综合价格ETF覆盖科创板全领域 [3] - 国企改革与数字经济主线布局加速 富国中证诚通国企数字经济ETF 工银中证诚通国企数字经济ETF跟踪中证诚通国企数字经济指数 [3] ETF市场动态 - 跨境市场与行业指数产品加速落地 富国恒生A股专精特新企业联接A 华安恒指港股通ETF聚焦港股通标的 [3] - 年内新发ETF产品数量达123只 发行总规模965.15亿元 接近千亿元关口 [3]