原料药及中间体

搜索文档

众生药业股价跌5.26%,泰信基金旗下1只基金重仓,持有1.5万股浮亏损失1.74万元

新浪财经· 2026-01-21 09:47

公司股价与交易情况 - 1月21日,众生药业股价下跌5.26%,报收20.90元/股,成交额2.51亿元,换手率1.55%,总市值177.64亿元 [1] 公司主营业务构成 - 公司主营业务为药品的研发、生产和销售,收入构成为:中成药销售53.03%,化学药销售38.12%,中药材及中药饮片销售6.13%,原料药及中间体销售2.14%,其他(补充)0.58% [1] 基金持仓与影响 - 泰信基金旗下泰信智选量化选股混合发起式A(013033)第三季度重仓众生药业,持有1.5万股,占基金净值比例1.94%,为第七大重仓股 [2] - 根据测算,1月21日该基金因众生药业股价下跌浮亏约1.74万元 [2] - 该基金成立于2025年5月22日,最新规模1251.56万元,今年以来收益8.16%,成立以来收益25.45% [2] 相关基金经理信息 - 泰信智选量化选股混合发起式A(013033)的基金经理为张海涛,累计任职时间1年13天,现任基金资产总规模14.74亿元,任职期间最佳基金回报37.61%,最差基金回报2.9% [3]

海辰药业股价跌5%,富国基金旗下1只基金位居十大流通股东,持有70万股浮亏损失185.5万元

新浪财经· 2026-01-20 15:20

公司股价与交易表现 - 2024年1月20日,海辰药业股价下跌5%,报收50.30元/股,总市值为60.36亿元 [1] - 当日成交额为2.15亿元,换手率达到5.10% [1] 公司基本情况 - 南京海辰药业股份有限公司成立于2003年1月15日,于2017年1月12日上市 [1] - 公司主营业务为化学制剂、原料药及中间体的研发、生产与销售 [1] - 公司主营业务收入构成高度集中于心脑血管类产品,占比达87.12%,其他类别占比较小,如抗生素类占5.69%,原料药及中间体占1.68% [1] 主要流通股东动态 - 富国基金旗下的“富国稳健增长混合A”基金在2023年第三季度新进入海辰药业十大流通股东名单 [2] - 该基金持有海辰药业70万股,占流通股的比例为0.85% [2] - 以1月20日股价下跌5%计算,该基金当日在该股票上的浮亏约为185.5万元 [2] 相关基金信息 - “富国稳健增长混合A”基金成立于2021年4月28日,最新管理规模为61.3亿元 [2] - 该基金今年以来收益率为5.37%,近一年收益率为36.61%,自成立以来亏损10.9% [2] - 该基金的基金经理为范妍,其累计任职时间超过10年,现任基金资产总规模为141.3亿元,任职期间最佳基金回报为187.76% [3]

申万宏源证券晨会报告-20260114

申万宏源证券· 2026-01-14 08:45

市场指数与行业表现概览 - 上证指数收盘4139点,日跌0.64%,近5日涨6.41%,近1月涨1.35% [1] - 深证综指收盘2676点,日跌1.42%,近5日涨8.19%,近1月涨2.23% [1] - 近6个月市场风格指数显示,中盘指数涨幅33.83%,小盘指数涨幅30.49%,大盘指数涨幅18.67% [1] - 近6个月涨幅居前的行业包括:贵金属涨50.4%,电网设备涨47.67%,电子化学品涨53.01% [1] - 近6个月涨幅显著的行业还包括:航天装备Ⅱ涨195.93%,军工电子Ⅱ涨51.42%,数字媒体涨28.6% [1] - 近1个月涨幅居前的行业包括:航天装备Ⅱ涨100.83%,数字媒体涨29.13%,军工电子Ⅱ涨33.92% [1] - 昨日跌幅居前的行业包括:航空装备Ⅱ跌6.89%,航天装备Ⅱ跌5.59%,军工电子Ⅱ跌5.41% [1] 新和成(002001)深度报告核心观点 - 报告核心观点:公司底部已现弹性可期,新材料驱动成长新阶段 [2][7][10] - 公司已成长为全球性精细化工产业领军者,依托高壁垒核心中间体拓展产品,着眼于国产替代 [2][12] - 公司早期突破维生素A和E的国产化难题,形成了营养品、香精香料、新材料、原料药及中间体、生物发酵等多板块协同布局 [2][12] 新和成(002001)各业务板块分析 - **营养品板块**:景气触底,维生素价格见顶回落;蛋氨酸有望量利齐升 [2][12] - 维生素和蛋氨酸对下游不可或缺但成本敏感度低,历史价格弹性大 [12] - 全球蛋氨酸需求刚性增速或达6%,高壁垒铸就高集中度 [12] - 公司位于蛋氨酸成本曲线最左侧,底部利润坚实;2026年欧盟碳关税可能加速海外产能退出 [12] - 2025年公司7万吨固蛋技改和18万吨液蛋项目落地,2026年或迎量利齐升 [12] - **香精香料板块**:持续拓品,板块有望稳健增长;下游厂商希望一站式服务,行业集中度有望提升 [2][12] - **新材料板块**:彰显产业与技术协同,己二腈再添成长曲线 [2][12] - 公司选品底层思路为核心中间体共用、高壁垒工艺协同、国产替代空间大 [12] - 公司PPS产能全球第二国内第一,并延伸出PPA,依托氰化及光气化工艺布局HA项目 [12] - 己二腈是PA66产业链命脉,国产化需求迫切;公司拟在天津布局尼龙一体化项目,一期规划10万吨/年己二腈-己二胺 [12] 新和成(002001)盈利预测与估值 - 预测公司2025-2027年收入分别为231.83亿元、234.26亿元、244.78亿元 [12] - 预测公司2025-2027年归母净利润分别为67.33亿元、72.02亿元、80.58亿元,对应增速分别为15%、7%、12% [12] - 公司2026年PE约11倍,低于可比公司平均PE 15倍 [12] - 考虑到公司是精细化工领军者,规模成本优势突出,周期底部兼具弹性及新材料成长性,报告维持“增持”评级 [12] 医疗医药AI行业动态 - 2026年1月8日,OpenAI推出由GPT-5.2驱动的健康功能ChatGPT Health,支持连接个人健康数据 [3][13] - ChatGPT Health与b.well、Apple Health等合作,功能包括检验单解读、健康管理、饮食计划推荐等 [13][16] - 产品具备独立安全空间,过去2年与超260名执业医生合作优化模型 [16] - 国内蚂蚁阿福新版月活用户突破3000万,用户单日提问量超1000万,两项指标较一个月前翻倍 [3][16] - 蚂蚁阿福整合百余项AI功能,支持连接全国30万真人医生及500+名医AI分身 [16] AI在医疗及其他科技领域进展 - **脑机接口**:2026年1月5日,马斯克Neuralink宣布2026年量产蓝图;截至2025年9月已有12人植入设备,累计使用超1.5万小时 [4][16] - **AI药物研发**:OpenAI合作公司Retro Biosciences的抗衰药物RTR242在澳洲完成首例给药进入临床;英矽智能于2025年12月30日登陆港交所 [4][16] - **AI新材料**:晶泰控股与晶科能源签署AI高通量叠层太阳能电池合作协议,共建全闭环智慧实验室 [4][16] - 报告建议重点关注AI问诊和健康管理(如卫宁健康、京东健康等)以及AI4S(如晶泰控股、英矽智能)相关公司 [16] 固收+基金2025回顾与2026展望 - 2025年固收+基金总规模达到1.93万亿元,迎来快速扩容 [17] - 2025年Q1、Q2规模上升最快为低仓位型固收+,Q3资金集中流入以二级债基为主的中高仓位固收+基金 [17] - 2025年规模增长超百亿的基金达到21只,市场呈现“百花齐放”态势 [17] - 2025年固收+基金收益中位数为4.86%,最大回撤中位数为-2.03% [17] - 头部基金公司中,华商基金和景顺长城基金平均收益最高 [17] - 业绩靠前的产品包括永赢稳健增强、景顺长城景颐丰利等 [17] - 景顺长城基金旗下固收+基金2025年规模上升超千亿元 [17] - 永赢基金旗下永赢稳健增强是2025年全市场规模增长最大的固收+基金 [18] - 2025年行业主题型固收+基金在科技创新、周期、先进制造领域表现出彩 [19] - 2025年约20%的新发固收+产品采用量化策略,策略池丰富 [19] - 2026年展望:风险控制能力和权益投资能力是核心要素 [19] - 低波、均衡及量化类固收+基金适合构建组合底仓,有明显风格暴露的产品可把握结构性机会 [19]

奥翔药业:11月18日召开董事会会议

每日经济新闻· 2025-11-18 18:26

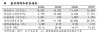

公司治理 - 公司于2025年11月18日召开第四届第十次董事会会议,审议了关于确认董事会审计委员会成员和召集人的议案等文件 [1] 财务与经营 - 2024年公司营业收入构成为原料药及中间体占比95.25%,技术服务费占比4.75% [1] - 截至发稿时公司市值为85亿元 [1]

海辰药业跌2.02%,成交额2.10亿元,主力资金净流出68.39万元

新浪财经· 2025-11-18 09:57

股价表现与交易情况 - 11月18日盘中股价下跌2.02%,报67.74元/股,成交金额2.10亿元,换手率3.72%,总市值81.29亿元 [1] - 今年以来股价累计上涨237.69%,近5个交易日上涨18.68%,近20日上涨19.34%,近60日上涨14.81% [2] - 资金流向显示主力资金净流出68.39万元,特大单买入1554.45万元(占比7.40%),卖出885.54万元(占比4.22%) [1] 市场关注度与股东结构 - 今年以来8次登上龙虎榜,最近一次为11月14日,龙虎榜净买入6260.30万元,买入总计2.72亿元(占总成交额19.20%),卖出总计2.10亿元(占总成交额14.79%) [2] - 截至11月10日股东户数为2.21万,较上期减少2.84%,人均流通股3709股,较上期增加2.93% [3] 财务业绩与业务构成 - 2025年1-9月实现营业收入4.72亿元,同比增长30.80%,归母净利润3267.85万元,同比增长16.22% [3] - 主营业务收入构成为:心脑血管类87.12%,抗生素类5.69%,原料药及中间体1.68%,消化类1.50%,抗病毒类1.47% [2] 公司基本信息与行业分类 - 公司成立于2003年1月15日,于2017年1月12日上市,主营业务涉及化学制剂、原料药及中间体的研发、生产、销售 [2] - 所属申万行业为医药生物-化学制药-化学制剂,概念板块包括电解液、原料药、锂电池、固态电池、熊去氧胆酸等 [2] 分红与机构持仓 - A股上市后累计派现1.61亿元,近三年累计派现1800.00万元 [4] - 截至2025年9月30日,十大流通股东中出现多家新进公募基金,包括中欧悦享生活混合A持股93.70万股、华安医药生物股票发起式A持股89.03万股等 [4]

众生药业跌2.05%,成交额2.31亿元,主力资金净流出3910.54万元

新浪财经· 2025-10-28 11:27

股价与交易表现 - 10月28日盘中下跌2.05%,报17.66元/股,成交2.31亿元,换手率1.70%,总市值150.10亿元 [1] - 当日主力资金净流出3910.54万元,特大单净流出1626.21万元,大单净流出2284.33万元 [1] - 今年以来股价累计上涨47.78%,但近期表现疲软,近5个交易日下跌3.97%,近20日下跌4.64% [1] - 今年以来3次登上龙虎榜,最近一次为9月22日,龙虎榜净卖出1.64亿元 [1] 公司基本面与财务数据 - 公司主营业务为药品研发、生产和销售,收入构成为:中成药销售53.03%,化学药销售38.12%,中药材及中药饮片销售6.13%,原料药及中间体销售2.14% [1] - 2025年1-6月实现营业收入13.00亿元,同比减少4.74%,但归母净利润1.88亿元,同比增长114.96% [2] - A股上市后累计派现20.19亿元,近三年累计派现5.02亿元 [3] 股东结构与机构持仓 - 截至2025年6月30日,股东户数为8.99万户,较上期减少1.32%,人均流通股8470股,较上期增加1.33% [2] - 香港中央结算有限公司为新进第四大流通股东,持股917.31万股 [3] - 兴全合丰三年持有混合和兴全多维价值混合A分别位居第六和第九大流通股东,持股均有减少,创新药ETF退出十大流通股东之列 [3] 行业与概念板块 - 公司所属申万行业为医药生物-中药Ⅱ-中药Ⅲ [2] - 所属概念板块包括医药电商、熊去氧胆酸、NMN概念、禽流感药物、幽门螺杆概念等 [2]

【太平洋医药|点评】普洛药业 :Q3业绩底部已现,看好CDMO业务持续兑现

新浪财经· 2025-10-27 21:29

2025年三季度财务表现 - 2025年前三季度公司实现营业收入77.64亿元,同比下滑16.43% [1] - 2025年前三季度归母净利润为7.00亿元,同比下滑19.48% [1] - 2025年第三季度单季收入23.19亿元,同比下滑18.94%,归母净利润1.37亿元,同比大幅下滑43.95% [2] - 前三季度毛利率为25.02%,同比提升0.79个百分点,但第三季度净利率为5.91%,同比下降2.64个百分点 [2] 业务板块分析 - 原料药及中间体业务受贸易战略收缩及抗生素需求疲软影响,前三季度API业务销售收入51.9亿元,同比下滑超20% [3] - CDMO业务表现亮眼,前三季度销售收入16.9亿元,同比增长近20%,毛利率高达44.4% [3] - CDMO业务毛利占比已接近40%,成为公司最大的毛利贡献业务 [3] - 药品业务实现销售收入8.3亿元,同比下滑超10%,美国仿制药业务已于第四季度开始发货 [3] CDMO业务发展势头 - CDMO研发阶段项目高速增长,正在进行商业化项目391个,同比增长15% [3] - 临床期项目853个,同比增长41%,报价项目1343个,同比增长68% [3] - 公司未来2-3年需交付的在手订单金额达52亿元,主要为商业化订单和二供转商业化生产订单 [3] 费用与成本结构 - 公司为拓展CDMO业务加大投入,销售费用率及研发费用率分别同比提升1.14和0.74个百分点 [2] - 费用增加是导致第三季度净利润率承压的原因之一 [2] 公司治理与股东回报 - 公司于2025年2月启动股份回购计划,拟回购金额0.75-1.50亿元 [3] - 截至2025年9月30日,已累计回购股份1003.00万股,占总股本0.87%,成交总金额1.44亿元 [3] 未来业绩展望 - 预测公司2025/2026/2027年营收分别为103.32亿元、111.94亿元、125.04亿元 [4] - 预测同期归母净利润分别为9.10亿元、10.97亿元、13.75亿元,对应同比增长率分别为-11.72%、20.50%、25.37% [4] - 随着CDMO及制剂业务占比提升,预计2026-2027年公司净利率将持续提升 [4] - 预测2025/2026/2027年市盈率分别为20倍、17倍、14倍 [4]

众生药业10月16日获融资买入4717.09万元,融资余额4.91亿元

新浪财经· 2025-10-17 09:30

股价与交易表现 - 10月16日公司股价下跌0.75%,成交额为6.55亿元 [1] - 当日融资买入4717.09万元,融资偿还5374.77万元,融资净卖出657.69万元 [1] - 截至10月16日,融资融券余额合计4.93亿元,其中融资余额4.91亿元,占流通市值的3.38%,余额水平超过近一年60%分位 [1] 融资融券情况 - 融资余额为4.91亿元,处于较高水平 [1] - 融券方面,10月16日融券偿还4800股,融券卖出2700股,卖出金额4.61万元 [1] - 融券余量12.65万股,融券余额216.19万元,低于近一年40%分位水平,处于较低位 [1] 公司基本信息 - 公司位于广东省东莞市,成立于2001年12月31日,于2009年12月11日上市 [1] - 主营业务为药品的研发、生产和销售 [1] - 主营业务收入构成为:中成药销售53.03%,化学药销售38.12%,中药材及中药饮片销售6.13%,原料药及中间体销售2.14%,其他0.58% [1] 股东结构变化 - 截至6月30日,股东户数为8.99万,较上期减少1.32% [2] - 人均流通股为8470股,较上期增加1.33% [2] - 香港中央结算有限公司为新进第四大流通股东,持股917.31万股 [3] 财务业绩 - 2025年1月-6月,公司实现营业收入13.00亿元,同比减少4.74% [2] - 同期归母净利润为1.88亿元,同比增长114.96% [2] 机构持仓与分红 - 公司A股上市后累计派现20.19亿元,近三年累计派现5.02亿元 [3] - 兴全合丰三年持有混合(009556)为第六大流通股东,持股875.44万股,较上期减少13.72万股 [3] - 兴全多维价值混合A(007449)为第九大流通股东,持股719.92万股,较上期减少13.72万股,创新药(159992)退出十大流通股东 [3]

众生药业涨2.19%,成交额1.57亿元,主力资金净流出216.00万元

新浪财经· 2025-09-18 10:14

股价表现与交易数据 - 9月18日盘中股价上涨2.19%至20.54元/股 成交额1.57亿元 换手率1.02% 总市值174.58亿元 [1] - 主力资金净流出216万元 特大单买入占比4.12%卖出占比6.14% 大单买入占比14.06%卖出占比13.42% [1] - 年内股价累计上涨71.88% 近5日涨1.68% 近20日跌8.95% 近60日涨36.48% [1] - 年内两次登上龙虎榜 最近7月29日净买入1.81亿元 买入总额4.54亿元占比20.08% 卖出总额2.73亿元占比12.08% [1] 财务业绩表现 - 2025年上半年营业收入13.00亿元 同比减少4.74% [2] - 同期归母净利润1.88亿元 同比增长114.96% [2] - A股上市后累计派现20.19亿元 近三年累计派现5.02亿元 [3] 主营业务构成 - 中成药销售占比53.03% 化学药销售占比38.12% 中药材及中药饮片销售占比6.13% [1] - 原料药及中间体销售占比2.14% 其他业务占比0.58% [1] - 公司位于广东省东莞市 2001年12月成立 2009年12月上市 [1] 行业属性与股东结构 - 属于医药生物-中药Ⅱ-中药Ⅲ行业 概念板块包括熊去氧胆酸/抗流感/NMN概念等 [2] - 截至6月30日股东户数8.99万户 较上期减少1.32% 人均流通股8470股 较上期增加1.33% [2] - 香港中央结算公司新进成为第四大流通股东 持股917.31万股 [3] - 兴全合丰三年持有混合减持13.72万股至875.44万股 兴全多维价值混合A减持13.72万股至719.92万股 [3] - 创新药ETF(159992)退出十大流通股东行列 [3]

众生药业9月17日获融资买入5095.26万元,融资余额5.51亿元

新浪财经· 2025-09-18 09:24

股价与交易数据 - 9月17日公司股价下跌0.45% 成交额达5.31亿元[1] - 当日融资买入5095.26万元 融资偿还5348.33万元 融资净流出253.07万元[1] - 融资融券余额合计5.53亿元 其中融资余额5.51亿元占流通市值3.22% 处于近70%分位高位水平[1] 融券交易情况 - 9月17日融券偿还2900股 融券卖出100股 卖出金额2010元[1] - 融券余量13万股 融券余额261.3万元 处于近60%分位较高水平[1] 股东结构变化 - 截至6月30日股东户数8.99万户 较上期减少1.32%[2] - 人均流通股8470股 较上期增加1.33%[2] - 香港中央结算新进成为第四大股东持股917.31万股[3] 机构持仓变动 - 兴全合丰三年持有混合减持13.72万股至875.44万股 仍为第六大股东[3] - 兴全多维价值混合A减持13.72万股至719.92万股 位列第九大股东[3] - 创新药ETF(159992)退出十大流通股东行列[3] 财务表现 - 2025年上半年营业收入13亿元 同比下降4.74%[2] - 归母净利润1.88亿元 同比大幅增长114.96%[2] 业务构成与公司背景 - 公司主营药品研发生产销售 中成药占比53.03% 化学药占比38.12%[1] - 成立于2001年12月 2009年12月上市 注册地址广东省东莞市[1] 分红记录 - A股上市后累计派现20.19亿元[3] - 近三年累计派现5.02亿元[3]