原料药制剂一体化

搜索文档

美诺华子公司阿托伐他汀钙原料药通过CDE技术审评

智通财经· 2025-12-18 16:03

公司核心动态 - 公司控股子公司宣城美诺华药业有限公司收到国家药品监督管理局核准签发的阿托伐他汀钙原料药《化学原料药上市申请批准通知书》[1] - 该原料药已通过CDE技术审评,证明其符合国家相关药品审评技术标准,可销售至国内市场[1] 业务与战略影响 - 该事件将进一步丰富子公司的产品线,有助于拓展公司业务领域[1] - 有利于进一步扩展公司原料药制剂一体化生产范围,增强公司一体化生产的优势[1]

华润双鹤董事长陆文超:全链筑基,双轮驱动开辟增长新空间

中国证券报· 2025-11-24 16:52

公司战略核心 - 公司发展与国家战略、民众需求同频共振,以“处方药龙头打造+合成生物突破”双轮驱动构建核心竞争力 [1] - 国际化布局为长远发展注入强劲动能 [1] 集采策略与全价值链能力 - 累计有近60个产品在国家集采中中标,超过70%的产品在省级及联盟集采中中选 [3] - 参与集采是构建全价值链低成本能力的核心纽带,倒逼生产端优化成本、研发端融入“成本领先”理念 [3] - 营销模式完成精准转型,集采中标产品聚焦“广覆盖、强可及”,非集采产品强化专业化推广 [4] - 营销费用率显著优化,从2019年的40%降至如今的27%左右 [4] 研发创新与盈利平衡 - 通过“成本管控、精准研发、模式创新”三维策略平衡仿制药利润收窄与研发投入加大的难题 [4] - 研发投入强度从3.7%提升至近8%,同时保持营收与利润的可持续增长 [4] - 采取“自主创新+对外合作”模式,建立海外授权评价标准以验证研发质量、获取现金流 [4] 处方药龙头品牌打造 - 公司拥有80余年历史、超2000个药品文号,多数为处方药,具备打造中国处方药第一品牌的基础 [5] - 通过并购细分领域龙头企业(如河南中帅)丰富处方药治疗领域布局,提升品牌地位 [5] - 河南中帅是河南省唯一具备一类精神药品研发生产资质的企业,其核心产品为国内首个获批的儿童多动症治疗药物 [5] 合成生物第二增长曲线 - 在“十四五”期间确立“原料制剂一体化”战略,通过并购传统发酵企业夯实产业基础 [5] - 成立合成生物研究院,构建“研究-中试-产业化”三级平台,已有6个产品完成中试,成本具备国际竞争优势 [6] - 对神舟生物的核心产品(全球市占率第二的辅酶Q10、国内最大结核治疗关键中间体S-Na盐)应用合成生物技术,实现成本下降并保持强劲国际竞争力 [6] - 传统发酵企业投资回报率普遍为6%-10%,合成生物技术能显著提升其盈利水平 [5] 并购战略 - 外延并购是长期坚持的核心战略,秉持“稳中求进”原则,坚守“无战略不投资、无研究不投资、无能力不投资”的“三无原则” [7] - 并购聚焦处方药细分龙头与合成生物产业链标的,并通过参股创新企业的灵活模式优化管线、加速创新转型 [7] 国际化布局 - 国际化网络已覆盖全球50多个国家和地区,以原料药出口的To B业务为主,辅酶Q10、紫竹激素药物等产品处于全球头部地位 [8] - “十五五”期间重要目标是以现有原料药国际化网络为基础,向制剂出口延展 [8] - 制剂国际化破局关键在于产品差异化,规划三大国际化生产基地:天东制药(复杂注射剂)、口服固体制剂基地、海南双鹤(大健康领域) [8] - 海外拓展涵盖海外并购与海外授权两大维度,已有部分管线处于海外授权谈判阶段 [10][11]

以岭药业:全资孙公司阿那曲唑原料药获上市申请批准通知书

新浪财经· 2025-10-29 16:24

公司动态 - 公司全资孙公司万洋衡水制药有限公司收到国家药品监督管理局下发的阿那曲唑化学原料药上市申请批准通知书 [1] - 公司全资孙公司北京以岭生物工程技术有限公司持有阿那曲唑片制剂批文 [1] - 阿那曲唑片为集采产品 预计今年可实现原料药制剂一体化生产 [1] 产品信息 - 阿那曲唑是一种广泛应用于治疗雌激素相关肿瘤的药物 [1] - 该药物主要应用于绝经后的激素受体阳性(HR+)女乳腺癌患者 [1]

重庆华森制药股份有限公司2025年第三季度报告

上海证券报· 2025-10-29 06:09

核心财务表现 - 第三季度归属于上市公司股东的净利润同比下降32.37% [5] - 第三季度归属于上市公司股东的扣除非经常性损益的净利润同比下降70.50% [5] - 若扣除补缴税金影响,第三季度归属于上市公司股东的净利润同比增加4.25%,扣非后净利润同比下降29.35% [5] - 年初至报告期末,公司经营活动产生的现金流量净额较上年同期下降76.80%,主要因购买商品、支付税费增加及新并表子公司经营支出所致 [5] - 报告期内研发投入增加导致研发费用上升 [5] - 前三季度发生非同一控制下控股合并事项,产生处置长期股权投资的投资收益9,523,206.11元 [3] - 前三季度取得控制权时股权按公允价值重新计量产生利得5,078,071.29元 [3] - 前三季度公司承担的负债大于按照公允价值计算的金额9,763,327.77元 [3] - 前三季度发生股权转让税费3,187,834.84元 [3] - 前三季度享受代扣个人所得税手续费返还51,027.96元 [3] 业务运营进展 - 公司近日获得重庆市药品监督管理局颁发的《药品生产许可证》变更,增加生产范围(仅限药品注册申报):原料药(苯磺酸美洛加巴林) [8][9] - 新增原料药苯磺酸美洛加巴林用于生产苯磺酸美洛加巴林片 [9] - 许可证变更有利于促进原料药制剂一体化生产,帮助公司控本增效 [10] - 此次变更短期内对公司业绩无重大影响 [10]

诚意药业:前三季度扣非净利润增长31%,氨糖全链条布局优势持续兑现

证券时报网· 2025-10-28 10:40

财务业绩 - 2025年前三季度公司实现营业收入5.97亿元,同比增长14.69% [1] - 2025年前三季度公司实现归母净利润1.43亿元,同比增长21.91% [1] - 2025年前三季度公司实现扣非净利润1.40亿元,同比增长31.40% [1] - 公司单季度毛利率从一季度68.97%逐步提升至三季度73.67%,整体盈利能力持续提高 [1] 核心产品表现 - 关节类药物前三季度营业收入同比增长42.23%,达到4.92亿元,是公司业绩主要驱动因素 [1] - 公司氨糖销售额从2023年前三季度2.54亿元提升至2025年前三季度4.92亿元,几乎翻倍 [2] - 公司围绕核心产品氨糖不断完善院内院外多元销售渠道,充分发挥全链条一体化布局优势 [1] 行业背景与市场机遇 - 国内骨骼健康补充剂市场规模有望从2021年121亿元增长至2025年183亿元,其中氨糖渗透率近50% [2] - 人口老龄化加速及生活方式转变是氨糖市场持续扩容的长期逻辑,60岁以上人群骨关节炎患病率显著提升 [2] - 公司抓住集采机遇,通过积极参与省级联盟续约将市场覆盖从9个省份迅速扩大至30个省份,实现以价换量 [2] 公司战略与竞争优势 - 公司氨糖以甲壳素水解制备,依托洞头区海洋资源保障了生产成本与质量 [3] - 公司拥有原料药制剂生产双批文带来的制造成本优势,在市场竞争中占据有利地位 [3] - 公司积极推动千吨级超级鱼油EPA产能项目建设,2025年8月EPA软胶囊获得药品注册 [3] - 公司“原料药制剂一体化”布局优势未来有望在鱼油领域复制,凭借海洋生物医药先发优势占据有利位置 [3] 内部管理与激励 - 2025年7月公司推出员工持股计划,覆盖员工人数超200人,并于9月完成非交易过户 [1] - 员工持股计划短期内产生费用削弱利润表现,但长期有望推动公司业务更好发展 [1]

【太平洋医药|点评】普洛药业 :Q3业绩底部已现,看好CDMO业务持续兑现

新浪财经· 2025-10-27 21:29

2025年三季度财务表现 - 2025年前三季度公司实现营业收入77.64亿元,同比下滑16.43% [1] - 2025年前三季度归母净利润为7.00亿元,同比下滑19.48% [1] - 2025年第三季度单季收入23.19亿元,同比下滑18.94%,归母净利润1.37亿元,同比大幅下滑43.95% [2] - 前三季度毛利率为25.02%,同比提升0.79个百分点,但第三季度净利率为5.91%,同比下降2.64个百分点 [2] 业务板块分析 - 原料药及中间体业务受贸易战略收缩及抗生素需求疲软影响,前三季度API业务销售收入51.9亿元,同比下滑超20% [3] - CDMO业务表现亮眼,前三季度销售收入16.9亿元,同比增长近20%,毛利率高达44.4% [3] - CDMO业务毛利占比已接近40%,成为公司最大的毛利贡献业务 [3] - 药品业务实现销售收入8.3亿元,同比下滑超10%,美国仿制药业务已于第四季度开始发货 [3] CDMO业务发展势头 - CDMO研发阶段项目高速增长,正在进行商业化项目391个,同比增长15% [3] - 临床期项目853个,同比增长41%,报价项目1343个,同比增长68% [3] - 公司未来2-3年需交付的在手订单金额达52亿元,主要为商业化订单和二供转商业化生产订单 [3] 费用与成本结构 - 公司为拓展CDMO业务加大投入,销售费用率及研发费用率分别同比提升1.14和0.74个百分点 [2] - 费用增加是导致第三季度净利润率承压的原因之一 [2] 公司治理与股东回报 - 公司于2025年2月启动股份回购计划,拟回购金额0.75-1.50亿元 [3] - 截至2025年9月30日,已累计回购股份1003.00万股,占总股本0.87%,成交总金额1.44亿元 [3] 未来业绩展望 - 预测公司2025/2026/2027年营收分别为103.32亿元、111.94亿元、125.04亿元 [4] - 预测同期归母净利润分别为9.10亿元、10.97亿元、13.75亿元,对应同比增长率分别为-11.72%、20.50%、25.37% [4] - 随着CDMO及制剂业务占比提升,预计2026-2027年公司净利率将持续提升 [4] - 预测2025/2026/2027年市盈率分别为20倍、17倍、14倍 [4]

挪用募资、信披违规被罚,亏损中的东亚药业转型路在何方?

贝壳财经· 2025-10-23 18:03

监管合规问题 - 公司因部分募集资金实际用途与招股说明书披露不一致且未及时履行审议程序被浙江证监局采取责令改正措施[1][2] - 公司及相关信息披露事务负责人因信息披露不准确被上海证券交易所予以监管警示[1][3] - 公司表示将落实整改并加强规范运作以杜绝类似事件再次发生[3] 财务业绩表现 - 公司2022年至2025年上半年营业收入分别为11.80亿元、13.56亿元、11.98亿元和4.16亿元 同比增速分别为65.62%、15.00%、-11.66%和-35.85%[4] - 公司2022年至2025年上半年归母净利润分别为1.04亿元、1.21亿元、-1.01亿元和-3022.83万元 同比增速分别为52.46%、16.11%、-183.02%和-193.09%[4] - 公司资产负债率从2022年的25.56%持续上升至2025年上半年的47.70%[4] 核心业务挑战 - 公司核心抗菌药业务受国家"限抗令"持续升级影响 市场空间被压缩[5] - β-内酰胺类抗菌药产品面临较大下滑压力[6] - 公司产品结构单一 抗菌类药物占比过高 存在较大市场和政策风险[7] 战略转型进展 - 公司提出"原料药制剂一体化"战略 已申报多个原料药和制剂产品[7] - 在申报的10余个制剂品规中仅左氧氟沙星片1个获批 其余仍处于申报阶段[7] - 已获批的左氧氟沙星片属于成熟仿制药 市场竞争激烈 盈利空间有限[7]

底部夯实,寻求“拐点、成长”共振

中泰证券· 2025-09-10 21:14

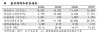

行业投资评级 - 增持(维持)评级 [5] 核心观点 - 原料药行业底部夯实,寻求"拐点、成长"共振 [1][7] - 行业在多重宏微观因素扰动下利润端仍保持增长,展现医药制造韧性 [7][10] - 中长期看中国原料药及中间体生产制造在全球竞争力突出,行业有望迎来拐点成长 [7][10] - 下半年投资思路是寻找存量业务见底或拐点向好、新增量业务弹性大确定性增强的公司 [7][48] 中报回顾:行业压力犹存,企业持续提升竞争力 - 2025H1原料药板块47家企业收入增速均值为-5.38% [7][10] - 板块扣非净利润增速均值为14.43%,剔除新和成后为-3.57% [7][10] - 新和成、奥锐特、天宇股份等6家企业收入、扣非净利润均取得10%以上增长 [7][10] - 新和成扣非净利润同比显著上涨70.50% [7][10] 盈利水平与费用率分析 - 25H1板块毛利率为35.3%(同比+1.6pp),25Q2毛利率35.67%(同比+1.75pp,环比+0.77pp) [7][25] - 销售费用率持续下降,25H1为6.33%(-0.76pp) [7][27] - 管理费用率略微增加0.48pp [7][27] - 财务费用率略微减少0.32pp [7][27] - 研发费用率同比提升0.32pp [7][27] 扩产进程与研发投入 - 2023H1、2024H1、2025H1板块固定资产分别同比增长13.92%、9.97%、5.83% [7][29] - 在建工程分别同比增长2.88%、-4.68%、-12.57% [7][29] - 研发投入持续增加,23H1、24H1、25H1研发费用分别为39.95、40.68、40.83亿元 [7][29] - 研发费用率分别为5.41%、5.20%、5.52% [7][29] 主要原料药价格趋势 - 2025上半年主要品类原料药价格大多处于低位区间 [7][37] - 沙坦类、肝素类处在历史低位,下探空间明显收窄 [7][37] - 抗生素类内部出现结构性分化,硫氰酸红霉素、头孢类原料药价格仍处在相对高位 [37] - 甾体激素类市场需求疲软、行业竞争加剧,短期内仍面临压力 [37] - 维生素品类价格出现结构性分化,维生素D3价格大幅上涨 [37] 重点公司分析 - 天宇股份:沙坦原料药业务筑底企稳,非沙坦原料药业务放量可期,制剂业务高速发展 [49] - 司太立:2025年经营拐点明确,原料药、制剂有望实现双轮共振 [51] - 同和药业:法规市场注册持续推进,新品有望加速放量,产能建设步入收获期 [52] - 美诺华:主业迎来拐点,增长预期明确,创新管线市场广阔 [53] - 仙琚制药:利空逐步出尽、新旧动能转换,呼吸科产品增长稳健 [54] - 普洛药业:API、制剂业务夯实底部,CDMO业务成长可期 [54] - 奥锐特:主业增长稳健,新品多肽、寡核苷酸原料药快速放量 [55] - 奥翔药业:中间体+特色原料药+制剂一体化战略取得突破 [56] 财务数据表现 - 25H1原料药板块总收入739.63亿元(同比-5.38%) [13] - 扣非净利润101.60亿元(同比+14.43%) [13] - 25Q2板块总收入364.16亿元(同比-7.87%,环比-3.01%) [13] - 25Q2扣非净利润48.88亿元(同比+3.19%,环比-7.28%) [13] - 经营性现金流25H1为101.56亿元,同比减少13.27% [23]

津药药业股份有限公司关于公司收到化学原料药上市申请批准通知书的公告

上海证券报· 2025-08-30 05:40

药物基本情况 - 公司获得国家药监局核准签发的二氟泼尼酯化学原料药上市申请批准通知书 登记号为Y20200000860 受理号为CXHS2060017 注册标准编号为YBY68002025 [1] - 原料药包装规格为1kg/桶 生产企业为津药药业股份有限公司 地址位于天津开发区西区新业九街19号 [1] - 审批结论批准该原料药生产 并同意在关联制剂二氟泼尼酯滴眼液(CYHS2101727)中使用 [1] 药物相关信息 - 二氟泼尼酯属于局部用皮质激素药物 可抑制多种刺激性物质引起的炎症反应 [2] - 目前市场上剂型主要为滴眼液 主要用于治疗眼部手术相关的炎症和疼痛 [2] - 根据IQVIA数据库显示 2023年二氟泼尼酯制剂全球销售额为0.49亿美元 2024年为0.41亿美元 [3] 研发历程与投入 - 公司于2020年8月向国家药监局药品审评中心提交二氟泼尼酯原料药注册申请并获得受理 [3] - 2022年6月至2022年10月按照通知要求完成补充资料递交 [3] - 该原料药在国家药监局药品审评中心原辅包登记信息平台上显示状态为"A"(已批准在上市制剂使用的原料) [3] - 公司在二氟泼尼酯原料药研发项目上累计投入约为260万元人民币 [3] 对公司影响 - 原料药获批表明符合国家药品注册要求 可销售至国内市场 [4] - 将进一步丰富公司产品结构 充分发挥原料药制剂一体化优势 [4] - 有助于拓展公司业务领域 [4] - 公司二氟泼尼酯滴眼液于2025年8月获得《药品注册证书》 [3]

奥锐特: 奥锐特药业股份有限公司2025年半年度报告

证券之星· 2025-08-30 00:18

好的,我将根据您的要求,对提供的奥锐特药业2025年半年度报告进行专业分析。作为拥有10年经验的投资银行研究分析师,我将专注于提炼核心投资要点和行业信息。 核心观点 公司2025年上半年业绩表现强劲,营业收入达8.22亿元,同比增长12.50%,归属于上市公司股东的净利润达2.35亿元,同比增长24.55% [2]。增长主要得益于市场开拓力度加大、客户需求增加以及新产品进入销售快速增长期,特别是多肽类和寡核苷酸原料药新品表现突出 [12]。 财务表现 - **营业收入**: 8.22亿元,同比增长12.50% [2] - **净利润**: 2.35亿元,同比增长24.55% [2] - **扣非净利润**: 2.26亿元,同比增长20.94% [12] - **经营活动现金流**: 2.15亿元,同比增长28.71% [2] - **基本每股收益**: 0.58元/股,同比增长26.09% [3] - **加权平均净资产收益率**: 9.59%,同比增加0.33个百分点 [3] 业务分析 - **原料药业务**: 公司主要从事特色复杂原料药、医药中间体和制剂的研发、生产和销售,产品覆盖呼吸系统、心血管、抗感染、神经系统、抗肿瘤和女性健康等六大领域 [4] - **制剂业务**: 地屈孕酮片(奥欣桐)新增进院1,754家,实现销售收入9,568.52万元 [13] - **研发投入**: 研发费用0.72亿元,同比增长9.72%,坚持仿创结合策略 [13] - **国际化布局**: 产品出口欧洲、美洲、亚洲等多个地区,通过NMPA、FDA、BGV、WHO、ANVISA等监管机构认证 [4] 行业地位与发展 - **全球医药市场**: 2023年全球药品支出约1.6万亿美元,2019-2023年复合增速6.0%,预计2024-2028年以6.6%增长率增长,到2028年达到约2.2万亿美元 [8] - **国内医药市场**: 2024年规模以上医药制造企业营业收入2.53万亿元,与2023年基本持平;利润总额3,420.7亿元,同比下降1.1% [10] - **政策环境**: 带量采购制度化和常态化、医保支付方式改革、鼓励创新药研发等政策持续影响行业 [10] - **原料药行业趋势**: 环保政策趋严促进行业集中度提高,"十四五"规划聚焦高质量发展,带量采购带动原料药需求量增长并放大企业生产与成本优势 [11] 研发与创新 - **技术创新平台**: 建立生物发酵、多手性中心复杂合成、合成生物学、光化学、晶体研究及微粉技术、寡核苷酸合成等六大工程技术创新平台 [15] - **合作网络**: 与上海交通大学、浙江大学、华东师范大学等院校建立长期合作关系 [15] - **AI药物研发**: 2025年3月成立华东师范大学-奥锐特AI小核酸药物发现联合实验室,针对肥胖、衰老、老年痴呆等病症开展研究 [15] - **知识产权**: 新提交发明专利申请9项,PCT国际发明专利申请2项,国外国家阶段发明专利申请8项,新授权国内发明专利10项 [15] 产能建设 - **可转债募投项目**: 司美格鲁肽原料药生产线已通过竣工验收并投入生产;雌二醇/雌二醇地屈孕酮复合包装片生产线项目已完成工艺验证批次生产 [15] - **生产基地**: 扬州奥锐特作为重要子公司,总资产12.51亿元,净资产9.11亿元,上半年营业收入2.07亿元,净利润0.68亿元 [18] 客户与市场 - **国际客户**: 与葛兰素史克、赛诺菲、晖致、山德士、梯瓦等世界大型知名医药企业建立长期合作关系 [15] - **国内客户**: 与齐鲁药业、鲁南制药、科伦药业、扬子江药业、正大天晴、恒瑞药业、复星医药等头部药企开展多产品合作 [15] - **质量认证**: 通过美国FDA cGMP标准认证,在EcoVadis企业社会责任评级中荣获金牌 [15] 股东回报 - **现金分红**: 2024年度每10股派发现金红利2.90元(含税),合计派发现金红利1.17亿元 [21] - **股份回购**: 累计回购公司股份136.42万股,累计使用回购资金超2,700万元 [21]