安泰集团(600408)

搜索文档

安泰集团录得6天4板

证券时报网· 2025-10-23 11:02

近期股价表现 - 安泰集团在6个交易日内录得4个涨停,累计涨幅达30.20% [2] - 该股6个交易日累计换手率为133.47%,显示交易极为活跃 [2] - 截至新闻发布时,该股当日成交量为1.87亿股,成交金额为5.68亿元,换手率为18.59% [2] 龙虎榜数据 - 该股因连续三个交易日内涨幅偏离值累计达20%等多项原因,共计上榜龙虎榜4次 [2] - 龙虎榜买卖居前营业部席位合计净卖出7748.13万元 [2] 公司基本信息 - 山西安泰集团股份有限公司成立于1993年07月29日 [2] - 公司注册资本为100680万人民币 [2] 近期资金流向 - 在近期股价大幅波动期间,主力资金净流入在多数交易日为负值,例如10月21日净流出8902.24万元,10月20日净流出4227.39万元 [2] - 在10月16日录得10.20%涨幅时,主力资金净流入为5648.29万元 [2]

煤炭板块大幅拉升 陕西黑猫等涨停 大有能源10日斩获9板

证券时报网· 2025-10-23 10:34

煤炭板块市场表现 - 煤炭板块盘中大幅走高,陕西黑猫、云煤能源、郑州煤电、大有能源、辽宁能源等多股涨停,安泰集团涨超7% [2] - 大有能源近10个交易日累计斩获9个涨停板,累计涨幅近150% [2] 短期价格驱动因素 - 我国自北向南迎来"速冻式"降温,北方冬储补库提前启动,南北补库需求形成共振 [2] - 煤炭主产地连续异常秋雨,晋陕蒙主产区限产政策持续深化,叠加中央安全生产考核巡查临近和生态环保督查力度加大,强化产地供应刚性约束 [2] - 动力煤方面,超产核查、严安全及大秦线检修制约供给释放,叠加"大寒潮"冷冬预期增强,短期煤价有望持续上涨 [2] - 焦煤方面,监管政策下供给延续偏紧,铁水产量处于高位,部分钢厂及焦化厂原料煤库存水平偏低,短期焦煤价格有支撑 [2] 行业供需格局展望 - "反内卷"政策持续发力,国内煤炭供应将受到抑制,而冬季供暖和工业旺季推动需求增长,供需关系有望从"结构性过剩"转向"紧平衡" [2] - 四季度国内煤炭供应增量预期有限,煤价向下有所支撑,迎峰度冬需求可期,预计均价将环比修复 [3] 板块投资逻辑与配置价值 - 国资委将"稳电价"与"稳煤价"并列为核心议题,强调抵制恶性竞争,煤炭板块中长期投资逻辑是供给侧收紧改善供需格局以及高股息的红利资产配置 [3] - 四季度煤炭板块业绩或好于三季度,板块具备配置价值,迎峰度夏期间煤价超预期上涨,长协倒挂表观解除后销量修复或将持续至四季度 [3] - 当前板块整体估值较低,市场风格切换需求提升,煤炭具备补涨动力,建议逢低增配,优选弹性品种 [4]

一板块异动!多股迅速涨停

上海证券报· 2025-10-23 10:29

煤炭行业市场表现 - 煤炭行业指数报12931.58点,单日上涨2.65% [1] - 多只煤炭股大幅上涨,其中陕西黑猫涨停,涨幅达10.12%至4.57元 [1] - 云煤能源涨停,涨幅为10.06%至5.14元 [1] - 郑州煤电涨停,涨幅为10.02%至5.60元 [1] - 大有能源涨停,涨幅为10.01%至9.67元 [1] - 辽宁能源上涨7.44%至4.62元,安泰集团上涨3.79%至3.01元,平煤股份上涨3.39%至8.85元,甘肃能化上涨3.00%至2.75元 [1] 银行板块市场表现 - 银行板块盘初再度上扬,农业银行连续15个交易日上涨并再创新高 [1] - 邮储银行股价上涨4.19%至5.97元 [3] - 青岛银行股价上涨1.93%至5.28元,兴业银行股价上涨1.86%至20.78元 [3] - 农业银行股价上涨1.85%至8.24元,江阴银行股价上涨1.72%至5.32元 [3] - 南京银行股价上涨1.66%至11.67元,浙商银行股价上涨1.61%至3.16元 [3] - 光大银行股价上涨1.43%至3.55元,工商银行股价上涨1.29%至7.86元,中信银行股价上涨1.26%至8.03元 [3] 港口概念市场表现 - 港口概念股异动拉升,厦门港务一度触及涨停,截至发稿上涨7.23% [3] - 南京港、盐田港、北部湾港等港口股跟涨 [3]

安泰集团换手率21.02%,上榜营业部合计净卖出1056.40万元

证券时报· 2025-10-22 23:20

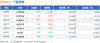

安泰集团(600408)今日下跌4.29%,全天换手率21.02%,成交额6.29亿元,振幅10.84%。龙虎榜数据显 示,营业部席位合计净卖出1056.40万元。 上交所公开信息显示,当日该股因日换手率达21.02%上榜,营业部席位合计净卖出1056.40万元。 证券时报·数据宝统计显示,上榜的前五大买卖营业部合计成交1.18亿元,其中,买入成交额为5366.44 万元,卖出成交额为6422.84万元,合计净卖出1056.40万元。 具体来看,第一大买入营业部及卖出营业部均为国泰海通证券股份有限公司总部,买入金额为2146.66 万元,卖出金额为2424.96万元。 近半年该股累计上榜龙虎榜6次,上榜次日股价平均涨0.33%,上榜后5日平均跌3.24%。 资金流向方面,今日该股主力资金净流出538.20万元,其中,特大单净流出88.52万元,大单资金净流出 449.68万元。近5日主力资金净流出1.00亿元。 8月30日公司发布的半年报数据显示,上半年公司共实现营业收入23.84亿元,同比下降35.47%,实现净 利润-9306.21万元。 安泰集团10月22日交易公开信息 买/卖会员营业部名称买入金额(万 ...

安泰集团换手率21.02%,上榜营业部合计净卖出1056.40万元

证券时报网· 2025-10-22 22:38

股价与交易表现 - 公司股价今日下跌4.29%,全天振幅达10.84%,换手率为21.02% [2] - 当日成交额为6.29亿元,因日换手率超过20%登上龙虎榜 [2] - 近5日主力资金净流出1.00亿元,今日主力资金净流出538.20万元 [2] 龙虎榜交易数据分析 - 营业部席位合计净卖出1056.40万元,前五大买卖营业部合计成交1.18亿元 [2] - 买入成交额为5366.44万元,卖出成交额为6422.84万元 [2] - 国泰海通证券股份有限公司总部同时为第一大买入和卖出营业部,买入2146.66万元,卖出2424.96万元 [2] - 近半年累计上榜龙虎榜6次,上榜后5日股价平均下跌3.24% [2] 公司财务状况 - 上半年公司实现营业收入23.84亿元,同比下降35.47% [2] - 上半年公司净利润为亏损9306.21万元 [2]

焦炭板块10月22日跌2.82%,宝泰隆领跌,主力资金净流出1.63亿元

证星行业日报· 2025-10-22 16:26

板块整体表现 - 10月22日焦炭板块整体下跌2.82%,表现显著弱于大盘,当日上证指数下跌0.07%,深证成指下跌0.62% [1] - 板块内7只成分股中仅1只上涨,领跌个股为宝泰隆,跌幅达6.34% [1] - 板块整体成交活跃,主力资金净流出1.63亿元,但游资和散户资金分别净流入1826.22万元和1.45亿元 [1] 个股价格表现 - 云维股份为板块内唯一上涨个股,收盘价3.89元,涨幅3.18%,成交量为68.74万手,成交额为2.64亿元 [1] - 宝泰隆跌幅最大为6.34%,收盘价3.84元,成交量高达311.31万手,成交额达12.22亿元 [1] - 陕西黑猫下跌4.82%,安泰集团下跌4.29%,云煤能源下跌2.91%,美锦能源下跌2.39%,山西焦化下跌1.65% [1] 个股资金流向 - 云煤能源和云维股份获得主力资金净流入,分别为1823.52万元和428.36万元,主力净流入占比分别为3.48%和1.62% [2] - 宝泰隆主力资金净流出规模最大,达8060.62万元,主力净流出占比为6.60% [2] - 山西焦化主力资金净流出3234.92万元,但主力净流出占比最高,达17.84% [2] - 美锦能源和陕西黑猫主力资金分别净流出2411.50万元和4743.25万元 [2]

安泰集团股价跌5.28%,诺安基金旗下1只基金位居十大流通股东,持有481.86万股浮亏损失77.1万元

新浪财经· 2025-10-22 14:43

公司股价表现 - 10月22日公司股价下跌5.28%至2.87元/股 [1] - 当日成交金额为5.37亿元,换手率达17.85% [1] - 公司总市值为28.90亿元 [1] 公司主营业务构成 - 公司主营业务为焦炭及其副产品、型钢产品的生产与销售 [1] - 型钢产品是主要收入来源,占主营业务收入的73.03% [1] - 焦炭加工及化产收入占比为18.65%,电力加工占比2.92% [1] 主要流通股东情况 - 诺安基金旗下诺安多策略混合A(320016)为二季度新进十大流通股东 [2] - 该基金持有公司481.86万股,占流通股比例为0.48% [2] - 10月22日该基金持仓浮亏约77.1万元 [2] 相关基金业绩表现 - 诺安多策略混合A今年以来收益率为66.58%,同类排名308/8160 [2] - 该基金近一年收益率为84.66%,同类排名109/8026 [2] - 基金成立以来累计收益率为221.5% [2] 基金经理信息 - 诺安多策略混合A基金经理为孔宪政和王海畅 [3] - 孔宪政累计任职时间4年331天,管理资产总规模46.07亿元 [3] - 王海畅累计任职时间3年93天,管理资产总规模25.29亿元 [3]

安泰集团10月21日龙虎榜数据

证券时报网· 2025-10-21 21:58

股价与交易表现 - 公司股价今日下跌7.34%,日跌幅偏离值达-8.70%,振幅为9.18% [2] - 全天换手率高达27.21%,成交额为8.33亿元 [2] - 主力资金净流出8902.24万元,其中特大单净流出6854.07万元,近5日主力资金净流出1.08亿元 [2] 龙虎榜交易数据 - 营业部席位合计净卖出2684.01万元,前五大买卖营业部合计成交1.62亿元,买入6751.43万元,卖出9435.43万元 [2] - 国泰海通证券股份有限公司总部为第一大买入和卖出营业部,买入2068.27万元,卖出3664.04万元 [2] - 近半年公司累计上榜龙虎榜5次,上榜次日股价平均涨1.48%,上榜后5日平均涨0.32% [2] 公司财务状况 - 上半年公司实现营业收入23.84亿元,同比下降35.47% [2] - 上半年公司实现净利润为-9306.21万元,出现亏损 [2]

焦炭板块10月21日跌0.86%,安泰集团领跌,主力资金净流出3.76亿元

证星行业日报· 2025-10-21 16:28

板块整体表现 - 焦炭板块在10月21日整体下跌0.86%,表现弱于大盘,当日上证指数上涨1.36%,深证成指上涨2.06% [1] - 板块内个股表现分化,7只成分股中3只上涨,4只下跌,安泰集团以7.34%的跌幅领跌 [1] 个股价格表现 - 云煤能源涨幅最大,为3.44%,收盘价4.81元,成交量为156.63万手 [1] - 陕西黑猫上涨2.83%,收盘价4.36元,成交量为192.88万手 [1] - 云维股份微涨0.53%,收盘价3.77元,成交量为43.44万手 [1] - 美锦能源微涨0.40%,收盘价5.03元,成交量为104.47万手 [1] - 山西焦化下跌2.30%,收盘价4.24元,成交量为69.48万手 [1] - 宝泰隆下跌6.82%,收盘价4.10元,成交量为403.16万手 [1] - 安泰集团下跌7.34%,收盘价3.03元,成交量为273.98万手 [1] 板块资金流向 - 焦炭板块整体主力资金净流出3.76亿元,而游资资金净流入2.18亿元,散户资金净流入1.58亿元 [1] - 所有7只成分股的主力资金均为净流出状态,显示机构资金整体撤离该板块 [2] 个股资金流向 - 宝泰隆主力资金净流出额最大,为1.59亿元,主力净占比为-9.60% [2] - 安泰集团主力资金净流出7359.16万元,主力净占比为-8.83% [2] - 山西焦化主力资金净流出5744.84万元,但主力净占比最高,为-19.62% [2] - 云煤能源主力资金净流出3277.49万元,主力净占比为-4.39% [2] - 美锦能源主力资金净流出2429.45万元,主力净占比为-4.66% [2] - 陕西黑猫主力资金净流出1671.71万元,主力净占比为-2.04% [2] - 云维股份主力资金净流出1154.60万元,主力净占比为-7.13% [2]