上海农商银行(601825)

搜索文档

沪农商行(601825) - 上海农村商业银行股份有限公司董事会2025年第八次会议决议公告

2025-10-30 17:59

会议信息 - 上海农商银行2025年第八次董事会会议于10月30日召开,14位董事均亲自出席[1] 议案表决 - 多项议案表决同意票居多,部分议案有回避表决情况[1][2][5][6][13] 人员提名 - 储晓明被提名为公司独立董事候选人[22] 后续安排 - 同意召开2025年第一次临时股东会,授权董事长确定时间[19] 其他事项 - 会议审议通过组织架构调整、制度修订等议案[8][9][12]

沪农商行(601825) - 2025 Q3 - 季度财报

2025-10-30 17:30

收入和利润表现 - 2025年1-9月营业收入198.31亿元,同比下降3.18%[5][24] - 2025年1-9月归属于母公司股东的净利润105.67亿元,同比增长0.78%[5] - 归母净利润105.67亿元,同比增长0.78%[25] - 营业收入为198.31亿元人民币,同比下降3.2%[62] - 净利润为108.14亿元人民币,同比增长0.9%[62] - 归属于母公司股东的净利润为105.67亿元人民币,同比增长0.8%[65] - 基本每股收益为1.10元,去年同期为1.09元[65] 收入和利润构成 - 2025年1-9月利息净收入144.62亿元,同比下降5.05%[24] - 2025年1-9月非利息净收入53.70亿元,同比增长2.24%[24] - 投资收益为34.58亿元人民币,同比大幅增长72.2%[62] 资产和负债规模 - 2025年9月30日资产总额15,580.94亿元,较上年末增长4.72%[6] - 2025年9月30日吸收存款本金11,376.17亿元,较上年末增长6.11%[12] - 2025年9月30日贷款总额7,673.04亿元,较上年末增长1.60%[12] - 资产总额15,580.94亿元,较上年末增长4.72%[25] - 截至2025年9月30日,公司总资产为1,558,094,380千元,较2024年末增长4.7%[54][57] - 截至2025年9月30日,发放贷款和垫款总额为743,496,001千元,较2024年末增长1.7%[54] - 截至2025年9月30日,吸收存款总额为1,155,170,407千元,较2024年末增长5.7%[57] - 截至2025年9月30日,归属于母公司股东权益为125,924,448千元,较2024年末增长1.7%[57] 资产质量与风险管理 - 2025年9月30日不良贷款率为0.97%,与上年末持平[19] - 2025年9月30日资本充足率为16.87%,较上年末下降0.28个百分点[17] - 2025年9月30日流动性覆盖率为196.36%[23] - 不良贷款率0.97%,与上年末持平;拨备覆盖率340.10%,较上年末下降12.25个百分点[25] - 核心一级资本充足率14.49%,一级资本充足率14.52%,资本充足率16.87%[26] 零售业务表现 - 零售金融资产(AUM)余额8,414.24亿元,较上年末增长5.80%[27] - 个人贷款余额1,901.26亿元,较上年末下降1.70%;其中房产按揭类贷款增长3.14%,非房产按揭类贷款下降7.31%[28] 对公业务表现 - 对公贷款余额4,977.40亿元,较上年末增长1.64%;对公存款余额5,196.02亿元,较上年末增长7.71%[30] 普惠金融与小微业务 - 普惠小微贷款余额911.00亿元,较上年末增长5.19%;新发放贷款利率3.81%,较上年末下降24BPs[35] - 涉农贷款余额651.54亿元;普惠涉农贷款余额150.87亿元[35] 科技金融业务 - 科技型企业贷款余额超1200亿元,其中科技型中小企业贷款占比81.06%[38] - 科技型企业贷款户数4662户,较上年末增加384户,增幅8.98%[38] - 为上海市251家专精特新“小巨人”企业提供授信服务,授信余额96.86亿元[38] - 为2447家“专精特新”中小企业提供授信服务,授信余额497.86亿元[38] - “鑫动能”培育库企业达1175家,其中上市及拟上市企业超250家[38] 绿色金融业务 - 公司绿色金融资产规模达到993.49亿元[41] - 绿色贷款余额643.62亿元,较上年末增长3.31%[41] - 表内绿色债券投资余额154.06亿元,较上年末增长1.28%[41] - 绿色租赁余额179.49亿元,较上年末增长27.71%[41] 其他业务与投资 - 托管业务规模达571.84亿元[34] - 截至2025年9月30日,金融投资总额为548,179,275千元,其中交易性金融资产57,000,902千元,债权投资205,183,629千元,其他债权投资285,383,244千元[54] 现金流量表现 - 经营活动产生的现金流量净额为216.98亿元人民币,同比下降29.8%[68] - 投资活动产生的现金流量净额为-135.61亿元人民币,同比收窄23.3%[73] - 筹资活动产生的现金流量净额为39.11亿元人民币,去年同期为-50.19亿元[73] - 期末现金及现金等价物余额为461.97亿元人民币,同比增长23.5%[73] 股东信息与分红 - 报告期末普通股股东总数为74,002户[45] - 2025年中期分红每股派发现金红利0.241元,总金额23.24亿元,分红比例为33.14%[50] - 前十大股东中,中国太平洋人寿保险股份有限公司持股560,000,000股,占比5.81%[46] - 前十大股东中,上海国盛集团资产有限公司持股481,151,214股,占比4.99%[46] - 前十大股东中,浙江沪杭甬高速公路股份有限公司持股477,915,621股,占比4.96%[46] - 前十大股东中,太平人寿保险有限公司持股414,904,000股,占比4.30%[46] 其他综合收益 - 其他综合收益的税后净额为-42.91亿元人民币,去年同期为26.22亿元[65]

沪农商行(601825) - 上海农村商业银行股份有限公司内幕信息知情人管理办法

2025-10-30 17:26

内幕信息界定 - 一年内购买、出售重大资产超公司资产总额30%等情况属内幕信息[5] - 持有公司5%以上股份股东或实控人情况变化属内幕信息[6] - 公司新增借款或担保超上年末净资产20%属内幕信息[6] - 公司放弃债权或财产超上年末净资产10%属内幕信息[6] 内幕信息知情人 - 包括持有公司5%以上股份的股东及其相关人员[9] - 报送时包括规定人员及其配偶、子女和父母等[14] 内幕信息管理责任 - 公司董事会承担责任,董事长为主要责任人[3] 内幕信息报备与披露 - 董事等获悉内幕信息应向董事会办公室报备并保密[4] - 重大事项披露后五个交易日内报送档案及备忘录[15] - 获悉内幕信息2个工作日内且公开披露前报备知情人档案[19] - 筹划重大资产重组首次披露时报送知情人档案[16] 档案保存与违规处理 - 内幕信息知情人档案及备忘录至少保存10年[19] - 发现违规行为2个工作日内报送自查和处罚结果[24] 其他 - 本办法自颁布日实施,原办法废止[27] - 上市公司简称为沪农商行,代码为601825[29][32] - 内幕信息事项登记应一事一记[29][32]

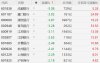

农商行板块10月30日涨0.03%,常熟银行领涨,主力资金净流出2147.47万元

证星行业日报· 2025-10-30 16:40

农商行板块市场表现 - 10月30日农商行板块整体上涨0.03%,表现优于当日上证指数(下跌0.73%)和深证成指(下跌1.16%)[1] - 在板块个股中,常熟银行领涨,收盘价为7.04元,涨幅达1.73% [1] - 渝农商行和无锡银行分别上涨0.29%和0.17%,而江阴银行、沪农商行等7只个股出现下跌,跌幅在0.21%至0.73%之间 [1] 个股交易情况 - 常熟银行成交量最大,为112.35万手,成交额为8.01亿元 [1] - 渝农商行成交量为46.84万手,成交额为3.23亿元 [1] - 江阴银行、紫金银行、苏农银行成交量分别为59.44万手、39.75万手和29.97万手,成交额分别为2.85亿元、1.14亿元和1.55亿元 [1] 板块资金流向 - 当日农商行板块整体主力资金净流出2147.47万元 [1] - 板块游资资金净流入294.32万元,散户资金净流入1853.15万元 [1] - 个股方面,渝农商行和紫金银行获得主力资金净流入,分别为1956.80万元和1528.00万元,主力净占比分别为6.05%和13.38% [2] - 常熟银行、沪农商行和江阴银行主力资金净流出显著,分别达5543.11万元、2334.67万元和2986.76万元 [2]

农商行板块10月29日跌1.59%,江阴银行领跌,主力资金净流入7863.93万元

证星行业日报· 2025-10-29 16:41

板块整体表现 - 农商行板块整体下跌1.59%,表现弱于大盘,当日上证指数上涨0.7%,深证成指上涨1.95% [1] - 板块内所有个股均未录得上涨,江阴银行以2.83%的跌幅领跌 [1] 个股市场表现 - 瑞丰银行股价表现相对稳定,收盘价为5.51元,涨跌幅为0.00% [1] - 江阴银行跌幅最大为2.83%,成交量为80.02万手,成交额为3.85亿元 [1] - 渝农商行成交额最高,达到6.37亿元,成交量为93.05万手,股价下跌1.44% [1] - 紫金银行成交量最大,为54.70万手,成交额为1.57亿元,股价下跌1.37% [1] 板块资金流向 - 农商行板块主力资金净流入7863.93万元 [2] - 板块游资资金净流出6811.99万元 [2] - 板块散户资金净流出1051.94万元 [2]

A股银行股集体下跌:成都银行跌5%,浦发银行跌超3%

格隆汇APP· 2025-10-29 12:03

银行股市场表现 - A股市场银行股在10月29日半日收盘时集体下跌,跌幅领先的成都银行下跌5% [1] - 多家银行股跌幅超过3%,包括厦门银行、浦发银行、青岛银行和江苏银行 [1] - 江阴银行、齐鲁银行、杭州银行、上海银行及沪农商行等跌幅均超过2% [1] 个股跌幅详情 - 成都银行跌幅为5.08%,总市值为729亿元 [2] - 厦门银行跌幅为3.92%,总市值为181亿元 [2] - 浦发银行跌幅为3.87%,总市值为3967亿元 [2] - 青岛银行跌幅为3.28%,总市值为292亿元 [2] - 江苏银行跌幅为3.11%,总市值为1945亿元 [2] 年初至今表现 - 尽管当日普遍下跌,部分银行股年初至今仍录得显著涨幅,例如青岛银行年初至今涨幅为33.50% [2] - 厦门银行和浦发银行年初至今涨幅分别为24.69%和19.25% [2] - 江阴银行、江苏银行、齐鲁银行、杭州银行、上海银行及沪农商行年初至今涨幅在4.82%至15.81%之间 [2]

农商行板块10月28日跌0.75%,江阴银行领跌,主力资金净流入1650.52万元

证星行业日报· 2025-10-28 16:40

农商行板块整体市场表现 - 2024年10月28日农商行板块整体下跌0.75%,表现弱于大盘,当日上证指数下跌0.22%,深证成指下跌0.44% [1] - 板块内10只成分股全部收跌,领跌个股为江阴银行,跌幅达1.20% [1] - 从成交额看,渝农商行成交额最高,达3.03亿元,江阴银行和常熟银行成交额也较高,分别为2.16亿元和2.68亿元 [1] 个股价格变动与成交情况 - 瑞丰银行股价表现相对平稳,当日收平,收盘价为5.51元,成交量为12.10万手 [1] - 苏农银行、紫金银行、常熟银行跌幅较小,分别为0.19%、0.34%和0.57% [1] - 无锡银行、沪农商行、青农商行、渝农商行、张家港行跌幅在0.65%至1.10%之间 [1] 板块及个股资金流向分析 - 当日农商行板块整体呈现主力资金和游资净流入,净流入金额分别为1650.52万元和945.48万元,而散户资金净流出2595.99万元 [1] - 苏农银行和沪农商行获得主力资金显著青睐,主力净流入均超过1300万元,净占比分别为11.86%和7.39% [2] - 青农商行和渝农商行也录得主力资金净流入,分别为794.50万元和637.49万元 [2] - 无锡银行主力资金净流出最为显著,达1110.33万元,净流出占比为11.77% [2] - 江阴银行、张家港行和常熟银行主力资金亦呈净流出状态,净流出金额在384.77万元至614.67万元之间 [2]

SunCar Announces First Half 2025 Financial Results

Globenewswire· 2025-10-28 04:05

文章核心观点 - 公司公布2025年上半年财务业绩,总收入增长9%至2.223亿美元,净亏损大幅收窄至550万美元,显示出业务增长和盈利能力改善的趋势[1][5] - 公司在电动汽车保险领域实现显著突破,保费收入同比增长111.3%至6.976亿美元,成为业务核心增长动力[5] - 管理层强调战略重点转向盈利能力和现金流生成,为此撤销了全年收入指引,更加注重高利润账户和合作伙伴关系[14] 管理层评论与战略方向 - 公司董事长兼首席执行官对上半年强劲执行表示满意,特别指出中国新能源车保险保费快速增长,并专注于在2025年下半年实现净利润为正的同时保持稳定收入增长[3] - 公司将字节跳动豆包大语言模型整合至平台,标志着人工智能驱动的数字化转型迈出重要一步,旨在强化“云+AI”优势,加速向智能化、全集成服务枢纽演进[4] - 战略重点已调整为优先考虑盈利能力和现金生成,尽管收入环境健康,但公司撤销了此前5.21亿至5.39亿美元的全年收入指引,转向更注重利润和长期价值的 disciplined 方法[14] 2025年上半年业务亮点 - 在电动汽车保险领域深化与多个领先厂商的合作,包括特斯拉(续保业务及新增福利包)、小米(接管续保业务)、蔚来(优化保单签发效率)、理想汽车(开发自助保险应用)、零跑汽车(推出数字平台)以及华为(中标鸿蒙智行联盟并启动战略合作)[5][6][9] - 与传统金融机构合作取得进展,如与浙商银行启动创新汽车服务项目,与上海农商银行延续10年合作成为其独家出行服务提供商[5][9] - 与中国邮政签署新协议,在2025年新增174家合作门店,扩大了分销网络[6] 2025年上半年财务业绩 - 总收入从2024年同期的2.031亿美元增长9%至2.223亿美元,主要受汽车 eInsurance 和技术服务板块增长推动[5][9] - 净亏损从2024年同期的6010万美元显著收窄至550万美元,净亏损率从-29.6%改善至-2.5%[5][12][13] - 经调整税息折旧及摊销前利润为250万美元,低于去年同期的600万美元,经调整税息折旧及摊销前利润率为1.1%,去年同期为3.0%[5][12][13] 分部门收入表现 - 汽车 eInsurance 收入增长33%至9780万美元,主要由与特斯拉、小米、蔚来等新兴电动汽车制造商强劲合作以及电动汽车保险需求激增驱动,公司在中国电动汽车车主定制保险保费方面排名第一[9] - 技术服务收入增长11%至2430万美元,反映企业软件工具采用率增加,增长得益于新客户获取和企业客户向SaaS模式持续过渡[9] - 汽车服务收入下降7%至1.001亿美元,原因是公司在2025年上半年主动终止某些低利润业务以及伴随的服务订单减少[9] 运营成本与费用 - 总运营成本和费用下降15%至2.235亿美元,主要由于2024年确认了6200万美元的股份补偿费用[9] - 综合服务成本下降6%至1.015亿美元,与汽车服务收入下降一致[9] - 促销服务费用上升32%至9410万美元,符合汽车 eInsurance 业务的扩张[9] - 销售费用增长8%至1100万美元,主要由于IT服务推广费用增加和市场扩张成本[9] - 一般行政费用大幅下降63%至1520万美元,研发费用下降95%至180万美元,均主要由于与2024年股权激励计划相关的股份补偿费用减少[16] 资产负债表与现金流亮点 - 截至2025年6月30日,总资产为2.775亿美元,较2024年底的2.467亿美元有所增长,流动资产增加至2.234亿美元,现金及现金等价物为2430万美元[19][21] - 经营活动所用现金流量净额为930万美元,投资活动所用现金流量净额为760万美元,融资活动提供现金流量净额为1400万美元[24][26] - 总负债为1.914亿美元,股东权益增至8610万美元[21]

农商行板块10月27日跌0.13%,沪农商行领跌,主力资金净流入2473.66万元

证星行业日报· 2025-10-27 16:25

板块整体表现 - 2024年10月27日农商行板块整体下跌0.13%,表现弱于大盘,当日上证指数上涨1.18%,深证成指上涨1.51% [1] - 板块内个股表现分化,10只成分股中4只上涨,5只下跌,1只收平 [1] - 板块整体资金呈净流入态势,主力资金净流入2473.66万元,游资资金净流入4140.82万元,散户资金净流出6614.48万元 [1] 领涨领跌个股 - 渝农商行领涨板块,收盘价7.03元,涨幅1.44%,成交量为65.18万手,成交额为4.55亿元 [1] - 沪农商行领跌板块,收盘价8.76元,跌幅1.13%,成交量为23.79万手,成交额为2.09亿元 [1] - 无锡银行和张家港行分别上涨0.32%和0.22%,青农商行股价持平 [1] 个股资金流向 - 江阴银行获得最高主力资金净流入,金额为934.29万元,主力净占比3.55%,同时游资净流入930.84万元,但散户净流出1865.13万元 [2] - 无锡银行主力净流入871.69万元,主力净占比高达8.00%,为板块内最高 [2] - 常熟银行虽然股价下跌0.71%,但获得主力资金净流入867.66万元,主力净占比3.03% [1][2] - 苏农银行主力资金净流出最多,达954.91万元,主力净占比-6.99%,但游资净流入634.16万元 [2]

行业深度报告:零售风险及新规影响有限,兼论信贷去抵押化

开源证券· 2025-10-27 13:44

投资评级 - 行业投资评级为看好(维持)[1] 核心观点 - 2025年中期业绩后银行风险视角的三大关注点包括零售不良率及不良生成率指标双高、风险新规过渡期结束对拨备的影响、以及银行信贷去抵押化特征 [14] - 尽管零售不良拐点尚未呈现,但风险整体处于可控区间,且拨备计提对利润表的影响弱于2018年对公风险暴露时期 [3][15] - 风险新规过渡期结束带来的拨备补计提压力有限,政策端影响趋弱 [4][16] - 银行信贷去抵押化是业务特征和经营目标主动选择的结果,金融科技风控能力强的银行更具优势 [5][17] 零售风险分析 - 2025H1上市银行不良率为1.23%,环比基本持平,但零售风险持续反弹,样本行零售不良率为1.28%,边际抬升12bp [3][14][18] - 零售不良生成率仍居高位,例如邮储银行2025H1个贷不良生成率为1.53%,较2024年上行17bp,而对公不良生成率仅为0.34% [14] - 逾期率(1.44%,较2024年提高3bp)与不良率指标偏离,国有行和农商行逾期率分别上行7bp和1bp,反映零售风险尚存 [19] - 中小行零售不良率抬升幅度大于国股行,显示风险区域化特征 [29][30] - 按揭不良率绝对水平仍低,政策支持下违约概率保持平稳;个人经营贷不良率上行(部分银行超30bp)但反映风险更真实;消费类信贷不良率最高,其改善依赖于个贷不良转让业务 [3][15][30][31][32] 风险新规与拨备影响 - 风险新规过渡期将于2025年底结束,市场担忧已减值贷款计入不良后需补提拨备,以及非贷资产拨备计提比例需提升至100% [4][16] - 2025H1上市银行拨备覆盖率为238.53%,环比上升0.46pct;拨贷比为2.93%,环比略持平 [40] - 国股行拨备覆盖率环比上升(不到1pct),而城商行和农商行分别下降6.13pct和1.53pct,但降幅较Q1趋缓 [40] - 部分银行报表减值资产口径与监管标准存在差异,且过渡期可能延长,因此拨备对利润冲击或低于市场预期 [4][16][40] 信贷去抵押化趋势 - 2025H1上市银行抵押类贷款占比为34.6%,呈逐年下降趋势 [5][17] - 区域性中小行抵押贷款不良率整体高于信用贷款,源于客群逆向选择效应 [5][17] - 去抵押化是银行在风险承压时的主动选择,通过提升非抵押类贷款占比以降低违约概率,但承受较高违约损失率 [5][17] - 金融科技赋能风控水平强的头部城农商行在去抵押化过程中具有优势 [5][17] 投资建议 - 部分国有银行客群优势赋予较高安全边际,零售风险压力可控且拨备同比少提 [6] - 部分股份行安全边际高、零售不良绝对水平低,风险有修复迹象 [6] - 部分城农商行在零售客群风险策略和贷款去抵押化过程中具备相对优势 [6] - 推荐中信银行,受益标的包括农业银行、招商银行、兴业银行、北京银行、江苏银行、杭州银行、渝农商行 [6]