券商业绩增长

搜索文档

透视上市券商三季报:业绩高歌猛进,自营、投行拉开差距

第一财经· 2025-11-02 19:09

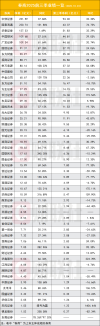

行业整体业绩表现 - 前三季度42家上市券商合计实现营收4195.61亿元,归母净利润1690.49亿元,净利润增幅超六成 [1] - 除西部证券外,其余41家上市券商均实现营收和净利润双增长 [1][2] - 11家券商归母净利润实现翻倍增长,包括国联民生、国泰海通、中金公司等 [3] 头部券商业绩排名 - 中信证券营收558.15亿元,归母净利润231.59亿元,同比均增长逾三成,位居行业第一 [1][4] - 国泰海通营收458.92亿元,归母净利润220.74亿元,华泰证券营收271.29亿元,归母净利润127.33亿元,分列第二、三位 [1][2][4] - 11家券商营收超百亿元,其中5家归母净利润超百亿元 [1] 业绩增长突出券商 - 国联民生营收60.38亿元,同比增长201.17%,归母净利润17.63亿元,同比增长345.3% [3][4] - 国泰海通营收458.92亿元,同比增长101.6%,归母净利润220.74亿元,同比增长131.8% [3][4] - 华西证券归母净利润10.59亿元,同比增长316.89%,中原证券归母净利润3.89亿元,同比增长138.68% [3][4] 经纪业务表现 - 前三季度42家上市券商经纪业务手续费净收入均实现同比增长,最小增幅在四成以上 [5] - 中信证券经纪业务手续费净收入109.39亿元,同比增长52.9%,国泰海通108.14亿元,同比增长142.8% [5] - 超七成上市券商(30家)经纪业务手续费净收入增幅在六成以上,国联民生增幅达293.05% [5] 自营业务表现 - 6家券商前三季度自营收入突破百亿元,中信证券自营收入316.03亿元,占总营收比重约57% [6] - 长江证券自营收入30.44亿元,同比增长289.68%,国联民生、浙商证券等自营收入增幅超100% [6] - 部分券商自营收入下滑,华林证券自营收入2.02亿元,同比下降超四成,中原证券、华泰证券降幅超10% [6] 投行业务表现 - 前三季度42家上市券商投行业务手续费净收入251.51亿元,同比增长超两成,27家券商实现增收 [7] - 6家券商投行业务收入超10亿元,中信证券36.89亿元,中金公司29.4亿元,国泰海通26.29亿元 [7] - 华安证券投行业务收入1.36亿元,同比增长超100%,西南证券1.63亿元,同比增长超100% [7] - 部分中小券商投行收入大幅下滑,中原证券投行收入1264.21万元,同比下降64.09%,太平洋证券降幅逾六成 [8]

长江证券2025年前三季度业绩亮眼,多项指标显著增长

每日经济新闻· 2025-11-01 18:45

经营业绩 - 2025年前三季度营业收入84.9亿元,为上市以来同期最高水平,同比增长77%,增幅在上市券商中排名第2位 [1] - 2025年前三季度归母净利润33.7亿元,为上市以来同期最高水平,同比增长135%,增幅在上市券商中排名第7位 [1] - 营业收入和归母净利润在上市券商中的排名分别提升至第15名和第13名,较去年同期提升6名和4名 [1] 财务状况 - 2025年三季度末净资产达到416.9亿元,为上市以来同期最高水平,同比增长10% [3] 经营效率 - 2025年前三季度加权平均净资产收益率为9.23%,同比提升5.21个百分点 [3] - 加权平均净资产收益率首次位列上市券商首位,排名同比提升19名 [3] 业务板块 - 经纪业务手续费净收入同比增长59%,在上市券商中排名第14位 [3] - 信用业务融出资金规模在上市券商中排名第13位,同比提升3名 [3] - 投资业务收入同比增幅达290%,增幅在上市券商中排名首位 [3]

全业务线复苏 上市券商前三季度业绩劲增

证券日报· 2025-10-31 23:52

行业整体业绩 - 前三季度43家A股上市券商合计实现营业收入4214.16亿元,同比增长42.57% [1] - 合计实现归母净利润1692.91亿元,同比增长62.48% [1] - 业绩大幅增长主要因市场行情回暖带动各业务条线基本面改善,交投活跃推动自营、资管业务边际复苏 [1] - 43家券商中有42家前三季度营业收入和归母净利润同比正增长 [1] 头部券商表现 - 中信证券、国泰海通等头部券商营业收入均突破200亿元 [1] - 中信证券、国泰海通、华泰证券、中国银河、广发证券等5家券商归母净利润均超百亿元 [1] - 中信证券与国泰海通总资产规模均突破2万亿元,巩固行业“双雄”地位 [2] - 中信证券前三季度营业收入558.15亿元,同比增长32.7%,归母净利润231.59亿元,同比增长37.86% [2] - 国泰海通前三季度营业收入458.92亿元,同比增长101.6%,归母净利润220.74亿元,同比增长131.8% [2] 并购重组与高增长券商 - 并购重组成为券商突破规模瓶颈、实现业绩跃升的关键路径 [3] - 国联民生营业收入同比增长201.17%,国泰海通营业收入同比增长101.6% [3] - 长江证券、国信证券等多家券商营业收入同比增幅均超过50% [3] - 国联民生归母净利润17.63亿元,同比增长345.3%,华西证券归母净利润10.59亿元,同比增长316.89%,国海证券归母净利润7.05亿元,同比增长282.96% [3] - 国盛证券、中泰证券等多家券商归母净利润同比增幅均超过100% [3] 主营业务表现 - 经纪业务净收入1117.77亿元,同比增长74.64%,中信证券以109.36亿元收入居首 [4] - 国联民生经纪业务净收入同比增长293.05%领跑,国泰海通、国信证券增速分别为142.8%、109.3% [4] - 资管业务净收入332.51亿元,同比增长2.43%,中信证券以87.03亿元位列第一 [4] - 长城证券、国泰海通等4家券商资管业务净收入同比增幅均超30% [4] - 投行业务净收入251.51亿元,同比增长23.46%,中信证券以36.89亿元净收入位列第一 [5] - 华安证券、国联民生等券商投行业务净收入同比增长超100% [5] - 利息净收入339.06亿元,同比增长54.52%,长城证券、国泰海通等券商利息净收入同比增幅均超100% [5] - 自营业务净收入1868.57亿元,同比增长43.83%,为券商第一大收入来源 [5] - 自营业务呈现“头部主导”特征,前十均为头部券商,中信证券以316.03亿元收入位列第一 [5] - 长江证券、国联民生等4家券商自营业务净收入同比增幅均超100% [5]

招商证券三季报营利双增,两融业务规模上限提至2500亿元

搜狐财经· 2025-10-31 15:37

财务业绩表现 - 2025年前三季度公司营业收入182.44亿元,同比增长27.76%,归属于上市公司股东的净利润88.71亿元,同比增长24.08% [3] - 2025年第三季度单季公司营业收入77.23亿元,同比增长64.89%,归母净利润36.86亿元,同比增长53.45% [3] - 业绩增长核心原因为经纪业务和自营业务收入增加 [3] 业务板块分析 - 前三季度公司手续费及佣金净收入82.64亿元,同比增长63.49% [5] - 经纪业务手续费净收入66.00亿元,同比增长79.67% [5] - 截至2025年三季度末公司总资产7456.32亿元,较2024年末增长3.39% [5] 融资融券业务动态 - 公司融资融券业务规模上限由1500亿元提高至2500亿元,新增1000亿元规模约占三季度末总资产的13.41% [6] - 截至三季度末公司融出资金1292.79亿元,较2024年末增长35.27%,业务规模已逼近原上限 [9] - 两融业务扩张导致前三季度经营活动现金流量净额为-163.35亿元,同比减少121.38% [9] 行业市场环境 - A股市场环境持续升温,两融余额于2025年8月5日重返2万亿元以上,10月29日首度突破2.5万亿元 [9] - 2025年9月A股新开融资融券账户20.54万户,同比增长288%,创年内新高 [9] - 截至2025年9月底A股两融账户总数约1529万户 [9]

券商三季报排位大洗牌:国信证券跃升2位,招商证券掉队降4名

新浪证券· 2025-10-31 12:05

行业整体业绩表现 - 2025年三季报披露完成,申万行业分类下的50家A股上市券商全部实现盈利,但仅有32家券商实现营业收入和净利润的“双增长” [1] - 证券行业景气修复呈现全面改善态势,不再局限于经纪、自营等传统业务,投行、资管等多个领域也出现不同程度回暖 [1] - 行业集中度较高,净利润排名前十的券商合计实现净利润1195.48亿元,在50家上市券商净利润总和中的占比超过六成 [3] 头部券商营收与净利润排名 - 营收排名前五的券商依次为:中信证券(558.15亿元)、国泰海通(458.92亿元)、华泰证券(271.29亿元)、广发证券(261.64亿元)、中国银河(227.51亿元) [1] - 净利润排名前十的券商中,中信证券以231.59亿元稳居榜首,国泰海通以220.74亿元紧随其后 [3] - 与去年同期相比,行业前十座次排位出现变化,其中国信证券排名进步2个名次,华泰证券和中信建投排名各下降1个名次,招商证券排名下降4个名次 [3] 重点券商业绩增速分析 - 多家券商营收与净利润实现高速增长,国泰海通营收同比增长58.24%,净利润同比大幅增长131.80% [4] - 部分券商净利润增速亮眼,申万宏源净利润同比增长108.22%,中金公司净利润同比增长129.75% [4] - 中信证券营收同比增长20.96%,净利润同比增长37.86% [4] 中小券商业绩弹性 - 与头部券商相比,中小券商在2025年前三季度展现了更强的业绩弹性,12家券商归母净利润同比实现翻倍 [5] - 国联民生前三季度归母净利润同比大幅增长345.30%,华西证券同比增长316.89% [5][6] - 中型券商中,中泰证券归母净利润同比增长158.63%,长江证券同比增长135.20% [5] 各业务条线收入情况 - 市场行情回暖推动各业务条线基本面改善,44家数据可比上市券商证券经纪业务手续费收入合计达1127.85亿元,同比大幅增长72.24% [6] - 投行业务随IPO市场边际回暖逐步复苏,上述44家券商前三季度投行业务净收入合计为282.94亿元,同比增长37.52% [6] - 资管业务方面,44家券商前三季度资管业务净收入合计为333.05亿元,同比小幅增长2.32% [6]

券商三季报放榜:国联民生、华西证券、国海证券等净利翻倍

新浪证券· 2025-10-31 12:01

行业整体业绩表现 - 2025年三季报披露收官,申万行业分类下的50家A股上市券商全部实现盈利,但仅有32家券商实现营业收入和净利润的“双增长”[1] - 证券行业的景气修复已不再局限于经纪、自营等传统业务,投行、资管等多个领域也出现不同程度的回暖,显示出行业基本面的整体改善[1] - 前十家券商合计实现净利润1195.48亿元,在50家上市券商净利润总和中的占比超过六成,行业集中度依然较高[3] 头部券商业绩排名 - 营收排名方面,中信证券以558.15亿元的营收位居榜首,国泰海通以458.92亿元紧随其后,华泰证券、广发证券、中国银河分别排名第三至第五,营收分别为271.29亿元、261.64亿元、227.51亿元[1] - 净利润排名方面,中信证券以231.59亿元的净利润稳居榜首,国泰海通以220.74亿元位列第二[3] - 与去年相比,行业前十的座次排位略有变化,华泰证券、中信建投排名各下降一个名次,招商证券下降4个名次,而国信证券进步2个名次,中国银河、广发证券、申万宏源、中金公司各进步一个名次[3] 中小券商业绩弹性 - 与头部券商相比,中小券商在2025年前三季度展现了更强的业绩弹性,12家券商归母净利润同比实现翻倍[5] - 国联民生前三季度归母净利润同比增长345.3%,华西证券较去年同期大增316.89%[5] - 中型券商中,中泰证券、长江证券的表现突出,前三季度归母净利润较去年同期分别增长158.63%和135.2%[5] 各业务条线表现 - 经纪业务成为业绩提升的重要助推器,44家数据可比A股上市券商证券经纪业务手续费收入合计达1127.85亿元,同比大幅增长72.24%[6] - 投行业务随IPO市场边际回暖逐步复苏,上述44家券商前三季度投行业务净收入合计为282.94亿元,同比增长37.52%[6] - 资管业务方面,44家券商前三季度资管业务净收入合计为333.05亿元,同比小幅增长2.32%[6]

2万亿券商再增一家

财联社· 2025-10-31 10:35

行业整体业绩表现 - 证券行业2025年前三季度业绩亮眼,数据可比券商归母净利润合计1837.82亿元,同比增长61.25% [2] - 第三季度单季归母净利润合计703.59亿元,同比增长59.08%,环比增长26.45% [2] - 头部券商盈利规模优势显著,净利润超百亿的券商有5家:中信证券(231.59亿元)、国泰海通(220.74亿元)、华泰证券(127.33亿元)、中国银河(109.68亿元)、广发证券(109.34亿元) [5] 券商个体业绩亮点 - 12家券商前三季度净利润实现翻倍增长,其中国联民生增速最高,达345.30% [6] - 第三季度业绩环比分化明显,48家数据可比券商中31家环比正增长,17家负增长 [7] - 天风证券第三季度净利润环比增速高达1404.44%,实现扭亏为盈 [7] 头部券商对比与资产规模 - 中信证券与国泰海通总资产双双突破2万亿大关,中信证券总资产2.03万亿元,国泰海通总资产2.009万亿元 [8] - 中信证券前三季度扣非归母净利润为230亿元,国泰海通为163亿元,后者同比增长80.5% [8] - 总资产规模排名前十的券商还包括华泰证券(1.03万亿)、广发证券(9534.36亿元)等 [8] 主要业务板块分析 - 经纪业务净收入合计1117.77亿元,同比增长74.64%,中信证券(109.39亿元)和国泰海通(108.14亿元)位列前二 [9][10] - 自营业务收入合计1868.57亿元,同比增长43.83%,是券商业绩拉开差距的重要力量 [14] - 中信证券自营收入达316.03亿元,比国泰海通(203.7亿元)高出112.33亿元 [14][16] 投行与资管业务动态 - 投行业务净收入合计251.51亿元,同比增长23.46%,受益于IPO市场边际回暖 [17] - 中信证券投行收入36.89亿元领跑行业,国联民生通过整合民生证券,投行收入同比大增160.77% [18][19] - 资管业务净收入合计332.51亿元,同比温和增长2.77%,中信证券(87.03亿元)和广发证券(56.61亿元)位居前列 [20][22] 信用业务与市场热度 - 与信用业务相关的利息净收入合计339.06亿元,同比增长54.52% [23] - 市场两融需求旺盛,招商证券等5家券商已上调融资融券业务规模上限,招商证券上限由1500亿元增至2500亿元 [23]

券商集体迎来业绩高歌猛进,5家净利破百亿,12家翻倍

凤凰网· 2025-10-31 09:28

行业整体业绩表现 - 证券行业2025年前三季度业绩表现亮眼,数据可比券商归母净利润合计1837.82亿元,同比增长61.25% [1] - 第三季度单季归母净利润合计703.59亿元,同比增长59.08%,环比增长26.45% [1] - 行业景气度持续攀升,业绩与市场热度齐飞 [1] 头部券商盈利规模与资产 - 头部券商盈利规模优势显著,净利超百亿的券商有5家,包括中信证券(231.59亿元)、国泰海通(220.74亿元)、华泰证券(127.33亿元)、中国银河(109.68亿元)和广发证券(109.34亿元) [5] - 国信证券(91.37亿元)和东方财富(90.97亿元)净利润规模接近百亿 [5] - 中信证券与国泰海通总资产双双突破2万亿大关,中信证券总资产2.03万亿元,国泰海通总资产2.009万亿元 [8] 券商业绩增长分化 - 券商前三季度净利润普遍实现较高增速,34家券商同比增幅超过50%,其中12家实现翻倍 [6] - 国联民生增速居首,归母净利润同比增长345.30%,主要原因为并表及业务发展 [6] - 第三季度业绩环比分化明显,48家可比券商中31家环比正增长,17家负增长,环比增速超过50%的有13家 [7] 经纪业务收入 - 经纪业务是主要业绩推动力,42家可比券商前三季度经纪业务净收入合计1117.77亿元,同比大幅增长74.64% [10] - 经纪业务净收入前十名券商中,中信证券(109.39亿元)和国泰海通(108.14亿元)位居前列 [10] - 经纪业务净收入翻倍的券商有3家,其中国联民生同比增长293.05%,国泰海通增长142.8% [11] 自营业务收入 - 自营业务收入规模高于经纪业务,42家可比券商前三季度自营收入合计1868.57亿元,同比增长43.83% [13] - 自营业务是券商业绩拉开差距的重要条线,中信证券自营收入(316.03亿元)较国泰海通(203.7亿元)超出112.33亿元,多出55.14% [13] - 自营收入前十名券商中,中信证券、国泰海通和中国银河(120.81亿元)位列前三 [15] 投行业务收入 - 随着IPO市场边际回暖,投行业务逐步复苏,42家券商前三季度投行业务净收入合计251.51亿元,同比增长23.46% [16] - 投行业务净收入前十名券商中,中信证券(36.89亿元)、中金公司(29.4亿元)和国泰海通(26.29亿元)位居前三 [18] - 国联民生通过对民生证券业务整合,投行业务快速增长160.77%,进入行业前十 [17] 资管业务与信用业务 - 资管业务温和回暖,42家可比券商资管业务净收入合计332.51亿元,同比增长2.77% [19] - 资管业务净收入前十名券商依次为中信证券(87.03亿元)、广发证券(56.61亿元)和国泰海通(42.73亿元) [20][21] - 与信用业务相关的利息净收入合计339.06亿元,同比增长54.52%,多家券商上调两融业务规模上限 [22]

券商集体迎来业绩高歌猛进,5家净利破百亿,12家翻倍,2万亿券商再增一家

新浪财经· 2025-10-31 08:01

行业整体业绩表现 - 证券行业2025年前三季度业绩表现亮眼,数据可比券商归母净利润合计1837.82亿元,同比增长61.25% [1] - 第三季度单季归母净利润合计703.59亿元,同比增长59.08%,环比增长26.45% [1] - 行业景气度持续攀升,业绩与市场热度同步提升 [1] 头部券商盈利规模 - 净利润超百亿的头部券商有5家,分别是中信证券(231.59亿元)、国泰海通(220.74亿元)、华泰证券(127.33亿元)、中国银河(109.68亿元)和广发证券(109.34亿元) [5] - 国信证券(91.37亿元)和东方财富(90.97亿元)净利润规模接近百亿 [5] - 中信证券与国泰海通总资产双双突破2万亿元,中信证券总资产2.03万亿元,国泰海通总资产2.009万亿元 [8] 券商业绩增长动能 - 券商前三季度净利润普遍实现较高增速,34家券商同比增幅超过50%,其中12家券商实现翻倍增长 [6] - 国联民生以345.30%的同比增速位居首位,业绩大增主要系业务发展及并表因素 [6] - 第三季度业绩环比分化明显,48家数据可比券商中31家环比正增长,17家负增长,环比增速超过50%的有13家 [7] 经纪业务收入 - 受益于市场活跃度提升,42家数据可比券商前三季度经纪业务净收入合计1117.77亿元,同比增长74.64% [10] - 经纪业务净收入前十券商中,中信证券以109.39亿元居首,国泰海通以108.14亿元紧随其后 [10] - 国联民生、国泰海通和国信证券的经纪业务净收入同比增速均超过100% [11] 自营业务收入 - 自营业务收入规模高于经纪业务,42家数据可比券商前三季度自营收入合计1868.57亿元,同比增长43.83% [13] - 自营业务是拉开业绩差距的重要力量,例如中信证券自营收入较国泰海通高出112.33亿元,超出幅度达55.14% [13] - 自营收入前十券商中,中信证券以316.03亿元排名第一,国泰海通以203.70亿元位列第二 [15] 投行业务收入 - 随着IPO市场边际回暖,42家券商前三季度投行业务净收入合计251.51亿元,同比增长23.46% [16] - 投行业务净收入前十券商中,中信证券以36.89亿元居首,中金公司(29.40亿元)和国泰海通(26.29亿元)分列二三位 [18] - 国联民生通过对民生证券的业务整合,投行业务净收入同比大幅增长160.77%,进入行业前十 [17] 资管业务收入 - 资管业务温和回暖,42家数据可比券商前三季度资管业务净收入合计332.51亿元,同比增长2.77% [19] - 资管业务净收入前十券商中,中信证券以87.03亿元领先,广发证券(56.61亿元)和国泰海通(42.73亿元)排名靠前 [20] - 资管业务增速相对平缓,42家券商中仅15家实现正增长,占比35.71% [19] 信用业务相关收入 - 与信用业务密切相关的利息净收入合计339.06亿元,同比增长54.52% [22] - 市场两融业务需求火热,多家券商上调业务规模上限,例如招商证券将融资融券业务规模上限由1500亿元增至2500亿元 [22]

国信证券:2025年前三季度净利润约91.37亿元,同比增加87.28%

每日经济新闻· 2025-10-31 07:16

公司业绩表现 - 2025年前三季度公司营收约192.03亿元,同比增长69.41% [1] - 2025年前三季度归属于上市公司股东的净利润约91.37亿元,同比增长87.28% [1] - 2025年前三季度基本每股收益0.85元,同比增长107.32% [1] 公司市值信息 - 截至发稿公司市值为1457亿元 [2] 行业相关现象 - 多地出现“负电价”现象 [2] - 在负电价情况下,电厂不愿停机 [2]