LCoS

搜索文档

研报掘金丨国盛证券:维持豪威集团“买入”评级,非手机业务正在起势,龙头成长动能已然切换

格隆汇APP· 2025-12-19 14:51

核心观点 - 市场对豪威集团的认知存在偏差,将其定位为纯手机CIS芯片供应商过于悲观,公司业务结构已发生变化,成长动能已切换至汽车与影像业务 [1] - 公司汽车CIS收入有望在2025年超越手机CIS,且公司正加大车用模拟芯片布局,与汽车CIS形成协同效应 [1] - 公司在LCoS领域的前瞻布局,未来有望在AI眼镜、数据中心OCS等新领域获取收益,进一步打开估值空间 [1] - 维持对公司营收及利润的预测,认为其作为国产CIS龙头估值显著偏低,维持“买入”评级 [1] 业务结构变化与成长动能切换 - 从2024年开始,豪威集团的业务结构正在悄然发生变化,市场对其认知仍停留在纯手机CIS供应商 [1] - 公司的汽车业务和影像业务已经成为新的成长动能 [1] - 手机业务短期承压,但通过产品矩阵的扩张仍有机会帮助公司提升市场份额 [1] 汽车业务发展 - 汽车CIS业务收入有望在2025年超越手机CIS业务 [1] - 汽车CIS在中高端市场地位稳固 [1] - 公司正同步加大车用模拟芯片的布局,大力推进CAN/LIN、SerDes、PMIC、SBC等多产品的验证导入 [1] - 车用模拟芯片业务有望与汽车CIS形成良好的协同效应,借助汽车CIS强大的产品力加速导入和放量 [1] 新业务与未来增长点 - 公司在LCoS(硅基液晶)领域进行了前瞻性布局 [1] - LCoS技术未来有望在AI眼镜、数据中心光交换(OCS)中攫取新的收益 [1] - 新业务的拓展将进一步打开公司的估值天花板 [1] 市场表现与估值 - 近期受存储涨价影响,消费电子产业链普遍回调较多 [1] - 公司作为国产CIS龙头,当前估值显著偏低 [1]

集邦咨询:AR显示技术竞争随品牌布局加剧 预估2030年LEDoS技术渗透率达65%

智通财经网· 2025-11-26 14:50

AR眼镜显示技术发展格局 - 随着Meta、Apple、Amazon、RayNeo等品牌持续布局,AR眼镜显示技术竞争加剧,LEDoS与LCoS显示技术迎来成长机遇[1] - 预估2025年LEDoS与LCoS技术的渗透率分别为37%与7%,到2030年将进一步成长至65%与11%[1] 中国品牌AR眼镜市场策略 - 中国品牌作为AR眼镜出货主力,早期主要投入观影类应用场景,产品对亮度规格较不敏感,OLEDoS方案成为主流显示技术[1] - 随着AR眼镜对亮度与透光率需求大幅提升,品牌开始收敛在观影类产品投入的资源,预计2025年OLEDoS技术渗透率达到53%之后将逐年下滑[1] LEDoS技术发展路径 - 短期内AI辅助的资讯提示类眼镜市场升温,中国云端服务供应商、软件平台及传统消费电子品牌都试图立足AR终端市场,投入LEDoS阵营[2] - 中国厂商凭借LEDoS显示技术研发和供应链优势,快速开发搭载单绿色LEDoS显示技术产品,带动2025年LEDoS技术渗透率提升至37%[2] - 业者布局全彩LEDoS,产品策略将从硬件设备规格迭代走向与软件相辅相成,国际品牌出于品牌定位和试错成本考量,发展路线倾向全彩LEDoS[2] - 长期待Apple、Meta、Google的全彩LEDoS产品量产后,将与中国品牌共同拉升LEDoS显示技术渗透率,于2030年达65%[2] LCoS技术市场前景 - LCoS因技术成熟、成本可控,平均像素亮度下的功耗表现优异,受到Meta青睐,Meta Ray-Ban Display Glasses出货将助LCoS显示技术渗透率于2025年达7%[3] - LCoS技术在光机微缩、高亮度、高对比度上仍面临较大压力,中国品牌在LCoS技术壁垒建立上不具优势,且已在LEDoS技术投入大量资源[3] - 未来几年LCoS渗透率成长放缓,预估至2030年可达11%[3]

赛微电子:MEMS-OCS可用于精确调节光链路的折射方向

证券日报网· 2025-11-18 19:50

公司技术产品 - MEMS-OCS技术可用于精确调节光链路的折射方向,实现光链路之间的信号切换与双向传播,提高运算系统的整体性能及稳定性,同时降低系统成本与功耗 [1] - MEMS-OCS技术可在数据中心网络、超算系统集群等场景中得到广泛应用 [1] - MEMS-OCS和LCoS两者并非简单的替代关系,也可实现互补共存的关系 [1] 公司研发战略 - 公司一直高度重视新兴行业的研发及创新风险 [1]

LCoS光源选型终极指南:LED与激光的对决

新浪证券· 2025-10-28 10:31

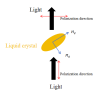

LCoS显示技术概述 - LCoS是一种在硅基底上铺液晶对光进行调制的显示技术,与LCD同源,利用液晶双折射性质改变光的偏振态,从而调制光的强度或相位[1] - LCoS相比LCD具有高能量利用率、高分辨率、高对比度、色彩丰富、自然3D图像生成等优势[3] - LCoS技术成熟、成本低,在AR眼镜行业成为当前较为主流的选择,可应用于高端投影设备和AR/VR头显等需要高亮度、高分辨率、小尺寸的场景[3][4] AR眼镜显示技术路线 - AR眼镜显示源主要包括LCoS、DLP、OLED、Micro LED、LBS等,其中LCoS+光波导是主流技术路线[4] - 光波导技术分为几何光波导和衍射光波导,衍射光波导的耦入耦出元件包括表面浮雕光栅、体全息光栅、偏振光栅、超表面等[4] - 表面浮雕光栅和体全息光栅已被HoloLens、Magic Leap等产品广泛使用,而偏振光栅和超表面是当前研究热点,尚未大规模商用[4] LCoS照明模组光路设计 - LCoS照明模组光路包括光源、TIR透镜(或反光杯)、微透镜阵列、中继透镜、PBS膜等组件[6] - 光源发出的光线经过TIR透镜收光提高能量利用率,再通过微透镜阵列匀光,经中继透镜和PBS膜反射后照亮LCoS[6] - 除TIR+微透镜阵列方案外,匀光棒方案可实现较高均匀度,但结构体积较大,因此TIR透镜准直方案更常用[6] LED与激光光源特性对比 - LED光源方案成熟可靠,具有成本低、功耗低优势,但发光角度达180度导致亮度不足,不适用于强光场景[6] - 激光光源具有光束方向性强、单色性好、亮度高优势,但成本高、功耗高、散热问题突出,且相干性易产生散斑和摩尔纹[6] - 激光为偏振光源,LED为非偏振光源,激光光线可完全被PBS膜反射,而LED仅一半能量被反射,激光能量利用率更高[20] 光学设计角度对比 - 激光光源发光角度小,光展量小,仅需少量准直光学元件即可实现光束整形,利于光机系统轻量化设计[7][11] - LED光源为半球面发光,需使用TIR透镜收光,根据光展量守恒,收光性能越好则TIR透镜半径越大,光学模组体积越大[11] - 激光光源可使用凸透镜准直,收光半径小,光学系统体积和重量更小,且小角度带来较小菲涅尔损耗,能量利用率更高[14] 画面生成质量对比 - 激光光源功率密度高,照射到LCoS芯片可显著提高亮度,轻松实现AR眼镜高亮度输出[21] - RGB三色激光可覆盖超广色域,高于LED的色域,实现彩色图像高饱和度显示[21] - 激光光源发散角小,根据光展量守恒,在LCoS上产生的光锥较小,便于提高照明模块能量利用率[20] 激光光源技术挑战 - 激光相干性导致照射LCoS芯片时反射光发生干涉,形成散斑噪声,目前业界使用旋转Diffuser等方法消除[22] - 激光能量密度高,与LCoS芯片自身热量叠加对散热系统提出远超LED的要求[22] - 激光光源成本是LED光源的数倍,影响普及,散斑问题成为制约激光+LCoS方案普及的关键挑战[22][23] 技术发展前景与应用场景 - 光峰科技在消除激光散斑方面具有核心技术优势,并在高功率半导体激光器方面取得突破,可针对AR眼镜需求实现批量定制[23] - 若能解决成本和散斑问题,激光光源在光学设计、图像质量、系统轻量化方面优势明显,是更优选项[23][25] - 推荐室内使用、对亮度要求低的AR眼镜使用LED光源,室外使用、对亮度要求高或颜色还原度高的场景使用激光光源[25]

先进制造系列研究(二):显示行业深度:微显示技术的产业化进程与应用前景

国泰海通证券· 2025-09-12 20:19

行业投资评级 - 报告未明确给出行业投资评级 [1][3][5] 核心观点 - 微显示技术是未来增长的新方向 形成增量市场 2023年市场规模24.1亿美元 2024-2032年CAGR预计超过20% [1][3][8] - 近眼设备(NTE)细分市场占行业收入45%以上 是核心驱动因素 平视显示器(HUD)为第二大细分市场 [3][8][9] - LCD/Micro OLED/Micro LED是VR和AR市场的主流技术路线 但不同技术路线在应用场景中存在竞争重叠 [3][13][42] 微显示技术市场概况 - 2023年微显示市场规模24.1亿美元 2024-2032年CAGR预计超过20% [3][8] - 近眼设备(包括AR/VR头戴设备、智能眼镜等)占收入45%以上 是最大细分市场 [3][8] - 平视显示器(HUD)为第二大细分市场 汽车厂商在中高端车型中集成OLED微显示HUD [3][9] 技术路线分析 LCD技术 - Fast LCD叠加Mini LED背光显著提升显示效果 成本可控 VR头显中Fast LCD与Micro OLED成本比约为1:4.5 [3][15] - LCD制造工艺成熟 成本较低 在VR市场仍占主导地位 2030年采用LCD技术的VR/MR设备出货量预计达2360万台 [3][15][43] Micro OLED技术 - 结合CMOS技术 减小屏幕体积和重量 提升像素密度 但WOLED+彩色滤光片方案存在亮度缺陷 [3][23][24] - 处于快速发展前期 技术路径存在不确定性 京东方曾终止12英寸硅基OLED项目投资 [3][26] - 在高端VR市场占据地位 2030年采用Micro OLED技术的VR/MR设备出货量预计达870万台 [3][43] Micro LED技术 - 解决Micro OLED的耐用性、亮度和对比度短板 但巨量转移技术是商业化最大瓶颈 当前转移良率约99.99% [3][27][29] - 在AR设备中潜力较大 2030年采用Micro LED技术的AR设备出货量预计达1122万台 [3][45] LCoS技术 - 技术成熟度高 已实现量产落地 应用于AR/VR、HUD等领域 如问界M9的2K车规级LCoS AR-HUD [3][31] - 具有高分辨率、高对比度、低功耗优势 [3][31] DLP技术 - 核心为数字微镜器件(DMD) 德州仪器在此领域占据垄断地位 主要应用于投影仪市场 [3][35] LBS技术 - 使用RGB激光器搭配MEMS扫描成像 体积小、效率高、高色域和高对比度 适用于AR/VR眼镜和车载AR-HUD [3][38] 主要企业分析 国际企业 - 三星:以2.18亿美元收购eMagin 加速Micro OLED布局 同时向Micro LED及AR显示赛道切入 [49] - 索尼:硅基OLED行业龙头 是苹果Vision Pro的核心供应商 同时具备LCoS技术优势 [55][56] - 德州仪器:在DLP领域占据垄断地位 [35][68] 国内企业 - 京东方:布局LCD、Micro OLED、Micro LED 拥有8英寸和12英寸Micro OLED生产线 [72][73] - TCL华星光电:聚焦Micro LED技术 合资成立芯颖显示推进巨量转移技术研发 [77] - 视涯科技:全球硅基OLED出货量排名第二 占比35.2% 是苹果Vision Pro一级供应商 [82] - 思坦科技:提供Micro LED一站式解决方案 2024年投产6百万片微显示芯片产能 [92] VR/AR市场技术趋势 - VR市场:LCD性价比高占主导 Micro OLED占据高端 2030年LCD和Micro OLED设备出货量预计分别为2360万台和870万台 [3][43] - AR市场:主流为自由曲面或Birdbath搭配硅基OLED 未来趋势可能是光波导搭配Micro LED 2030年Micro OLED和Micro LED设备出货量预计分别为638万台和1122万台 [3][45]

最新报告 | 近眼显示将迎来市场成长新纪元

TrendForce集邦· 2025-08-29 11:44

近眼显示设备市场分析 - 2025年全球近眼显示装置预估出货量为6.2百万台[2] - VR/MR市场因Meta Quest 3s销量不及预期,2025年出货量降至5.6百万台[2] - AR装置受AI+AR新品及OLEDoS价格下降推动,2025年出货量预计达60万台[2] - 2030年全球近眼显示装置出货量预计提升至46.5百万台[2] AR显示技术发展趋势 - OLEDoS凭借成本优势在中国短期主流,但面临其他技术威胁[6] - LCoS技术随Meta采用而崭露头角,单绿色LEDoS提示类AR眼镜推动技术渗透率提升[6] - 海外厂商倾向发展高规格全彩LEDoS,2030年搭载该技术的AR装置出货量预计达20.9百万台,技术渗透率65%[7] - AI功能加入使AR对运算能力、续航力及显示效能要求提高[6][7] 光波导技术与SiC供应 - 衍射光波导当前主流但效率待提升,NIL适合前期开发,PL适合大规模量产[9] - 中国SiC厂商与光波导厂商结盟,SiC因高折射率受重视[9] - 中国SiC基板以4/6吋为主,2030年8吋SiC衬底出货量有望突破20%,长期向12吋发展[9] - PL技术因SiC基板尺寸放大而进一步普及[9] AR品牌策略与规格趋势 - LEDoS与LCoS主流面板尺寸在0.13-0.18吋之间,像素密度超5,500 PPI[10] - Xreal专注显示技术与算法,扩大视场角并提升运算能力[10] - RayNeo以OLEDoS+Birdbath方案巩固市场,同步开发全彩LEDoS+光波导轻薄产品[10] - INMO侧重发展一体化AI终端,Meta布局完整产品线并发展AI运算能力以抗衡Apple[10] - AR市场从硬件竞争转向软硬件生态整合[10] 技术发展与市场占比 - 2025-2030年VR/MR出货分析包括技术占比及装置规模(LCD/OLEDoS)[13] - AR出货市场分布及技术占比(OLEDoS/LEDoS)分析[13] - Foveation技术降低数据传输与功耗,Mini LED背光补偿Pancake缺陷[15] - LCoS技术微缩探索平面光学,LEDoS从X-Cube向单片全彩发展[15] - 微显示驱动背板CMOS走向12吋,芯片键合制程分析[15] 光学与SiC技术应用 - 数组光波导与衍射光波导技术取舍及效率难题[17] - NIL与PL制程对比(Thermal NIL vs. UV NIL),Rain Technology几何光波导应用[17] - Meta光波导专利布局,SiC光波导+双面光栅在AR眼镜的可行性与限制[17] - SiC衬底市场分析及产业链厂商动态[17] 终端产品与厂商动态 - 中国区域AR产品发展趋势,包括Xreal、RayNeo、INMO、Rokid/星纪魅族的策略对比[20][24] - 非中国区域AR产品发展趋势,AI/AR装置对比及全彩产品发展[21][24] - Eye Tracking作为关键技术,品牌策略与价值链分析[23] - VR/MR供应链及视涯科技(Seeya)动态[24]

2025年全球AR设备出货量增长将超四成 高于VR设备增长率

中国产业经济信息网· 2025-05-19 08:14

全球XR显示器出货量预测 - 2025年全球XR(AR/VR)显示器出货量预计同比增长6% [1] - AR设备增速达42% 远高于VR设备2.5%的增长率 [1] - 增长动力来自新型AR智能眼镜 支持AI功能应用而非仅媒体消费 [1] 2024年XR设备市场表现 - 2024年XR显示面板出货量大幅下滑 因库存清理和商业计划调整 [1] - Meta Quest3S采用单块LCD面板设计 进一步导致面板出货下降 [1] - 2025年预期增长仅为部分复苏 出货量仍低于2023年水平 [1] 显示技术市场份额 - LCD主导VR显示技术 2025年占比87% 覆盖从入门级到高端设备 [1] - AR领域硅基OLED份额预计降至75% 为MicroLED和LCoS技术让出空间 [1] - Meta和Google展示MicroLED智能眼镜 但未公布商业化计划 [1] 2026年市场展望 - 2026年AR显示面板出货量预计增长38% VR增长2.1% [2] - 美国对华关税政策带来不确定性 若贸易战持续预测值可能下调 [2]