资本市场回暖

搜索文档

证券行业报告(2026.01.26-2026.01.30):上市券商业绩呈现“普涨+分化”特征

中邮证券· 2026-02-02 16:57

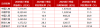

行业投资评级 - 行业投资评级为“中性”,且评级为“维持” [1] 报告核心观点 - 证券行业2025年业绩呈现“普涨+分化”特征,26家上市券商归母净利润同比增速中位数超60%,业绩高增由资本市场回暖、财富管理与投资交易双轮驱动、政策红利释放共同驱动 [3][4][16] - 尽管基本面强劲,但券商板块近期市场表现相对疲弱,申万证券Ⅱ指数上周下跌0.68%,跑输沪深300指数0.77个百分点,当前估值显著滞后于盈利修复节奏 [4][10] - 在流动性宽松、市场活跃度高企的背景下,券商自营业务、两融息差改善及投行业务增量空间有望延续,业绩兑现确定性高 [4] 上市公司业绩普遍高增 - **整体特征**:2025年全行业业绩普遍高增,26家上市券商归母净利润同比增速中位数超过60% [4] - **头部券商表现**:依托综合化、国际化与并购整合优势实现稳健扩张,例如中信证券归母净利润同比增长38.5%,国泰海通(吸收合并海通证券)归母净利润同比增长111%至115% [4][17] - **中小券商表现**:凭借低基数效应或特色业务突破展现更高弹性,例如国联民生(收购民生证券并表)归母净利润同比增长406%,湘财股份归母净利润同比增长266%至404% [4][17][18] - **共性驱动因素**:资本市场环境向好、核心业务(财富管理、投资交易、投行)协同增长、政策与市场机遇(“五篇大文章”、投融资改革、流动性宽松)共振 [16] 行业基本面跟踪 - **市场流动性**:SHIBOR3M利率稳定在历史低位,2026年1月30日报1.59%,自2025年第四季度以来在1.58%-1.60%的极窄区间内波动,显示货币市场流动性充裕且平稳 [3][5][20] - **市场活跃度**:A股交投活跃,2026年1月26日至30日日均股基成交额达37,040亿元,环比增长约7.63% [3][6][21] - **杠杆资金**:两融余额稳守高位,截至2026年1月30日为27,393.63亿元,自2025年11月以来在2.4-2.7万亿元的巨量区间运行,显著高于2024年同期(约1.5-1.8万亿元)水平 [3][6][23][24] - **债券市场**:债券市场呈现“交易降温、指数上行”格局,本周日均债券成交额30,927.60亿元,环比小幅增长约3%;中债新综合指数报249.9672,延续缓慢震荡向上格局 [8][27] - **无风险利率与股债利差**:10年期国债到期收益率日均1.82%,环比下行1个基点;股债利差(沪深300 vs 10年期国债)日均4.90%,与上周持平 [9][29] 行情回顾 - **板块表现**:上周(报告发布前一周)申万证券Ⅱ行业指数下跌0.68%,同期沪深300指数上涨0.08%,证券Ⅱ指数跑输基准0.77个百分点 [10][31] - **中长期表现**:券商板块(证券Ⅱ)相对1年前涨幅为7.01%,远逊于沪深300指数同期的22.47%涨幅 [10][35] - **行业排名**:上周证券Ⅱ在31个申万一级行业中排名第12位;港股证券和经纪板块在恒生综合行业指数中排名第12位,下跌1.900% [10][33] - **个股表现**:A股涨幅居前的券商个股包括华鑫股份(4.53%)、财通证券(2.65%);港股涨幅居前的包括汇盈控股(27.778%)、高裕金融(24.752%) [37]

资本市场回暖推动私募业绩走高

新浪财经· 2026-01-26 06:24

2025年私募证券产品整体业绩表现 - 全市场有业绩记录的9934只私募证券产品中,8915只产品实现正收益,正收益占比达89.74%,平均收益率为25.68%,中位数收益18.78% [2] - 亮眼业绩带动私募基金管理总规模在2025年11月末达到22.09万亿元的历史新高,其中私募证券投资基金规模从年初的5.21万亿元增长至11月末的7.04万亿元,成为规模扩张的关键引擎 [2] 私募证券产品表现突出的驱动因素 - 宏观环境与市场走势共振:国际货币体系重塑推动资金向非美元资产倾斜,国内人工智能、新能源等产业创新突破提振市场信心,A股市场整体震荡上行 [3] - 资金面提供有力支撑:政策引导下中长期资金持续入市,居民储蓄向资本市场迁移,提升了市场流动性 [3] - 策略与市场结构高度适配:股票策略准确把握股市上涨机遇,各类策略精准契合市场结构性机会 [3] 各策略类型业绩表现 - 股票策略领跑收益榜:6298只产品中有5680只取得正收益,正收益占比90.19%,平均收益率高达29.99% [3] - 量化多头子策略表现最为抢眼:1360只产品的正收益占比高达95.81%,平均收益率39.51%,中位数收益42.04%,两项收益指标均位列子策略首位 [4] - 多资产策略实现收益与风险的良好平衡:1321只基金中1197只取得正收益,正收益占比90.61%,平均收益率22.06% [4] - 组合基金(FOF)风险分散效果显著:315只组合基金中303只实现正收益,正收益占比高达96.19% [4] - 债券策略保持稳定表现:745只债券产品中670只实现正收益,正收益占比89.93% [5] 股票策略及量化策略表现归因 - 股市上涨主要源于宏观叙事向好带动情绪修复,进而带动股市估值扩张 [3] - 量化私募业绩良好源于其策略特性与市场环境高度适配:2025年市场呈现快节奏轮动、中小盘活跃等特征,量化策略借助AI与算力升级,能实时覆盖全市场并快速调仓,高效捕捉短线机会 [4]

上市险企首份业绩预告出炉:中国太平去年净利预增超2倍

南方都市报· 2026-01-20 11:19

2025年业绩预增核心驱动因素 - 公司2025年度净利润预计同比大幅增长215-225%,以2024年84.32亿港元为基数推算,2025年净利润将跃升至181.28-189.72亿港元区间 [2] - 业绩预增主要得益于两大因素:一是净投资业绩较2024年实现稳步提升;二是新企业所得税政策产生一次性积极影响 [4] - 2024年全年公司股价涨幅超60%,为业绩增长提供了有力支撑 [4] 行业与市场环境分析 - 2024年四季度以来,A股市场开启明显估值修复行情,上证指数震荡冲高,直接带动保险资金投资收益增厚 [4] - 在资本市场回暖与政策精准扶持的双重利好加持下,头部险企的盈利弹性正加速释放 [4] - 业内普遍认为,税务政策的一次性影响大概率涉及保险责任准备金税前扣除标准调整或递延所得税资产确认,这类政策红利通常会对险企当期利润形成直接提振 [4] 公司战略与业务布局 - 2025年末,公司对旗下核心业务板块管理层进行了调整,太平人寿、太平财险同日官宣新任负责人人选 [4] - 寿险板块由行业资深人士王旭泽正式出任太平人寿党委书记、拟任总经理,其在寿险行业从业30余年,拥有丰富的基层及管理经验 [5] - 财险板块由彭云苹拟任太平财险总经理,其职业生涯覆盖集团总部、财险总公司及分公司多个管理层级 [5] - 公司在资产管理领域持续深化布局,2025年8月,旗下太平资产获准设立太平(深圳)私募证券投资基金管理有限公司,标志着保险系私募证券基金管理公司数量增至6家,为保险资金参与资本市场投资开辟了新渠道 [5] - 截至2024年末,太平资产管理的资产总规模突破1.5万亿元 [6] 公司背景信息 - 公司于1929年在上海创立,2000年在港交所上市,是我国首家在境外上市的保险企业,也是我国唯一一家管理总部在境外的中管金融企业 [4]

三位普通理财人的2026心愿清单

中国证券报· 2026-01-08 04:50

银行理财市场规模与投资者行为 - 2025年银行理财市场规模首次突破32万亿元,创下历史新高 [1] - 低利率环境下,投资者对稳健收益的朴素向往推动了市场增长 [1] 投资者类型与配置策略 - **银发理财新人**:从依赖定期存款转向主动学习并配置理财产品,计划在2026年同时配置长期封闭式产品和日开型产品以兼顾收益与流动性 [1][2] - **初入职场白领**:风险承受能力不高,追求“稳稳的幸福”,2026年计划以“固收+”产品为主,进行分散配置 [2] - **资深理财达人**:2026年期许聚焦于资本市场回暖,希望权益市场走出上涨行情,并期待理财市场进一步规范 [3] 产品表现与市场环境 - 2025年债市持续震荡,导致部分纯债基金和银行纯债理财产品净值出现负值,收益波动超出新手投资者预期 [2][3] - 配置少量优先股的“固收+”产品在2025年底年化收益率超过4%,表现优于纯债且波动在可接受范围内 [3] - 2025年三季度权益市场回暖带动了配置权益资产的混合类理财产品收益,但四季度出现小幅回调 [4] - 一款养老理财产品在2025年的区间收益率一度达到8%,成为收益亮点 [4] 投资者诉求与市场期待 - 投资者期望理财收益率能稳定在3%以上,超过存款和国债利率 [1] - 投资者呼吁机构减少套路和掺水分的打榜产品,推出更多真正以投资者利益为先的产品 [3] - 投资者期待监管层进一步规范市场,遏制理财公司“估值魔法”等乱象,以利于长期投资 [3] - 在打破刚兑的背景下,投资者认识到单纯追求保本难有好收益,需认清风险并在稳健中求增强 [3]

资本市场回暖助推险企业绩增长

经济日报· 2025-11-09 05:53

行业整体业绩表现 - 多家上市保险企业三季度业绩呈现超预期增长态势 [1] - 中国人保前三季度实现总投资收益862.5亿元,同比增长35.3%,总投资收益率5.4%,同比提升0.8个百分点 [1] - 中国人寿前三季度总投资收益3685.51亿元,同比增长41%,总投资收益率6.42%,同比提升104个基点 [1] - 新华保险年化总投资收益率8.6%,年化综合投资收益率6.7%,总资产突破1.8万亿元,较上年度末增加8.3% [1] 业绩增长驱动因素 - 资本市场回暖是推动险企业绩增长的关键因素,截至二季度末上市险企持有股票资产规模超过1.8万亿元,较上年末增长近三成 [1] - 险企把握市场机会加大权益投资力度,前瞻布局新质生产力相关领域 [1] - 资本市场上涨放大了资产配置结构优化的正向效应 [1] - 负债端结构优化为业绩增长提供重要支撑,通过资产负债联动实现期限、成本与流动性的动态匹配 [2] 投资策略与理念 - 保险资金秉持"以稳为本、以远为谋"的投资理念,与当前政策要求和市场趋势相契合 [2] - 未来投资策略可能更趋理性,加大对高股息股票等稳健资产的配置,强化资产端收益稳定性 [2] - 今年以来险资机构举牌上市公司超过30次,主要集中在银行、公用事业、新能源等高股息和战略性新兴产业领域 [3] - 险资作为"耐心资本",在促进资本市场长期稳定中的作用日益凸显 [3] 政策与监管环境 - 监管政策持续落地推动行业经营生态发生结构性变化,"报行合一"改革是寿险业务质量提升的重要推手 [2] - "报行合一"引导佣金水平回归合理区间,推动经营主体加强降本增效和精细化管理 [2] - 自去年9月一揽子增量政策实施以来,资本市场流动性增强、投资者信心回升,为险资入市创造良好条件 [3] - 《关于加强监管防范风险推动保险业高质量发展的若干意见》明确行业定位,引导行业从规模导向转向效益导向 [3] 长期发展趋势与挑战 - 基于权益市场回升的盈利增长不具备长期可持续性 [2] - 行业高增长不应被简单解读为"盈利新周期"的开启,目前利润提升仍主要依赖投资端而非经营能力的根本性改善 [3] - 短期利润改善更多来自政策与市场的共振,长期增长需依靠产品创新、风险管理与经营效率的持续提升 [3] - 未来险企应在强化资产负债匹配的基础上,更加注重内涵式增长 [3]

交通银行:信贷投放将重点聚焦“两重”、“两新”

全景网· 2025-11-07 20:05

业绩表现 - 前三季度手续费及佣金净收入为293.98亿元,同比增长0.15%,增速为近三年首次回正,增幅较上半年提升2.73个百分点 [1] - 其他非息收入同比增长25.4%,其中投资估值及汇兑损益为196.39亿元,同比增幅4.58% [1] - 投资收益及公允价值变动收益合计203.63亿元,较去年同期下降13.55%,主要受债券及利率衍生工具估值同比下降影响 [1] - 汇兑损益为-7.24亿元,同比增加40.51亿元,主要受掉期业务成本减少影响 [1] 手续费及佣金收入增长策略 - 巩固手续费收入增长势头将从三方面着手:大力拓展资本市场相关业务、重点抓好支付结算业务发展、进一步发挥国际化与综合化经营优势 [2] - 财富管理业务在资本市场回暖背景下表现亮眼 [1] 其他非息收入管理展望 - 预计下半年人民币债券市场收益率将宽幅震荡上行,市场波动性显著增强,债市将处于区间震荡格局 [2] - 公司将加强市场研判,提升各类金融产品交易能力,加强投资标的和投资敞口的动态监控,以减少债券市场和资本市场波动的影响 [2] 信贷投放重点与业务机遇 - 科技贷款余额突破1.5万亿元,普惠金融贷款增速达18.29%,养老金融贷款增速达41.75% [2] - 信贷重点投放行业聚焦“五篇大文章”及国家级、省市级重大项目、制造业、乡村振兴、战略性新兴产业等领域 [2] - 未来将重点聚焦“两重”“两新”、制造业、普惠金融、绿色发展、科技创新、乡村振兴等领域 [2] - 公司将结合地方产业经济结构和特色,配合政策措施,围绕结构性货币政策工具、新型政策工具、小微企业、民营企业、并购贷款、房地产发展新模式等领域挖掘业务机遇 [2]

财通证券(601108):营收整体回暖,自营驱动利润增长

山西证券· 2025-11-05 14:54

投资评级 - 报告对财通证券(601108 SH)的投资评级为“买入-A”,并予以维持 [3][8] 核心观点 - 报告核心观点认为公司受益于资本市场回暖,经纪业务与自营投资业务大幅改善,驱动业绩增长 [5][7][8] - 预计公司2025-2027年归母净利润将持续增长,分别为28.49亿元、33.53亿元、38.69亿元 [8] 市场与基础数据 - 截至2025年11月4日,公司收盘价为8.50元,总市值为394.72亿元 [2] - 截至2025年9月30日,公司基本每股收益为0.44元,净资产收益率为5.44% [3] 业绩表现 - 2025年前三季度公司实现营业收入50.63亿元,同比增长13.99%,实现归母净利润20.38亿元,同比增长38.42% [4] - 第三季度单季度业绩表现尤为突出,实现营业收入21.03亿元,同比增长48.58%,归母净利润9.54亿元,同比增长75.10% [5] 业务分析 - 经纪业务手续费净收入大幅增长,前三季度达13.85亿元,同比增长66.32%,其中第三季度单季度收入5.75亿元,同比增长119.11% [5] - 投资业务收入显著提升,前三季度实现14.85亿元,同比增长25.30% [5] - 受益于市场回暖,2025年第三季度A股日均成交额达2.08万亿元,同比增长超200%,融出资金余额253.86亿元,较年初增长20.20% [5] - 公司增加了权益配置,其他权益工具投资规模增长164.91%至31.01亿元,投资净收益达23.17亿元,较2024年同期的0.25亿元大幅提升 [7] - 投行业务手续费净收入承压,前三季度为2.77亿元,同比下降29.20%,股权融资规模7亿元,同比下滑50.53% [6] - 资管业务手续费净收入为9.57亿元,同比下降18.90%,但截至2025年三季度末,财通基金规模达897亿元,同比提升5.61% [6] 财务预测 - 预测公司2025-2027年营业收入分别为71.96亿元、80.11亿元、88.52亿元 [12] - 预测公司2025-2027年每股收益(EPS)分别为0.61元、0.72元、0.83元 [12] - 预测公司2025-2027年市净率(PB)分别为0.99倍、0.91倍、0.84倍 [8][12]

合赚4260亿,五大上市险企三季报详细解读

新浪财经· 2025-10-31 18:49

总体业绩表现 - 五家上市险企2025年前三季度合计营业收入23739.81亿元,同比增长13.6%,合计归母净利润4260.39亿元,同比增长33.54% [1] - 中国人寿净利润绝对值最高且增长率达60.5%,新华保险净利润增长58.9%,中国平安第三季度净利润同比大幅增长45.4% [1] - 中国人保旗下人保财险净利润同比增长50.5%至402.68亿元,中国太保旗下太保寿险银保渠道规模保费同比增长63.3% [2] 寿险业务 - 保费收入普遍实现两位数增长,中国人寿总保费6696.45亿元同比增长10.1%,新华保险原保险保费收入1727.05亿元同比增长18.6% [4] - 新业务价值显著提升,平安寿险及健康险新业务价值357.24亿元同比增长46.2%,人保寿险新业务价值可比口径同比增长76.6% [5] - 代理人渠道转向高质量发展,太保寿险核心人力人均产能提升16.6%,新华保险人均产能同比增长50%,中国人寿三季度末个险销售人力60.7万人较上半年增加 [6] - 银保渠道成为重要增长极,太保寿险银保渠道新保期缴规模保费159.91亿元同比增长43.6%,平安寿险及健康险银保渠道新业务价值同比增长170.9% [6] - 分红险销售占比显著上升,太保寿险代理人渠道新保期缴中分红险占比达58.6%,中国人寿浮动收益型业务在首年期交保费中占比提升超45个百分点 [7] 财产保险业务 - 保费收入稳步增长,人保财险原保险保费收入4431.82亿元同比增长3.5%,平安产险原保险保费收入2562.47亿元同比增长7.1% [8] - 综合成本率全面优化,人保财险综合成本率96.1%同比下降2.1个百分点,平安财险整体综合成本率97.0%同比优化0.8个百分点 [8] - 非车险业务增长强劲,人保财险非车业务保费收入2230.63亿元同比增长3.8%,平安产险非机动车辆保险原保险保费收入901.31亿元同比增长14.3% [9] - 车险业务发挥压舱石作用,人保财险车险业务原保险保费收入2201.19亿元同比增长3.1%,平安产险车险原保险保费收入1661.16亿元同比增长3.5% [9] 投资管理 - 投资收益大幅提升是利润增长关键引擎,中国人寿实现总投资收益3685.51亿元同比增长41.0%,总投资收益率6.42%同比提升104个基点 [10] - 投资资产规模显著增长,中国平安保险资金投资组合规模超6.41万亿元较年初增长11.9%,中国人保总投资资产18256.47亿元较年初增长11.2% [10] - 投资策略共同方向为加大权益投资力度,并在市场利率反弹时配置长久期债券,积极布局另类投资 [11] - 平安人寿第三季度新晋成为农业银行A股十大流通股东,持股占流通股比1.4%,市值约327.7亿元 [11] 资产规模 - 五家机构合计总资产278221.32亿元,较2024年末增长8.3% [12] - 中国平安总资产136499.93亿元较年初增长5.3%,中国人寿总资产74179.81亿元较年初增长9.6% [12][13] - 中国人保总资产19430.27亿元较年初增长10.0%,中国太保总资产30776.40亿元较年初增长8.6%,新华保险总资产18334.91亿元较年初增长8.3% [13]

资负共振,新华25Q3利润与NBV显著增长

平安证券· 2025-10-31 15:28

行业投资评级 - 强于大市(维持)[1] 核心观点 - 报告认为在低利率环境下,竞品吸引力下降且居民储蓄需求旺盛,主要险企以浮动收益型产品为主力销售对象,仍具备竞争力,2025年寿险行业有望延续负债端改善态势 [3] - 资本市场持续回暖使得保险资产端弹性明显,保险股β属性显著且分红水平稳健,具备长期配置价值 [3] - 若权益市场持续向好,建议关注资产端弹性更大的新华保险和中国人寿 [3] 新华保险2025年三季度业绩表现 - 2025年前三季度实现寿险保费收入1727.05亿元,同比增长18.6% [2] - 2025年前三季度实现归母净利润328.57亿元,同比增长58.9% [2] - 2025年前三季度归母净资产为1005.08亿元,较上年末增长4.4% [2] - 2025年第三季度单季度实现归母净利润180.58亿元,同比增长88.2% [2] 寿险业务分析 - 2025年前三季度长期险首年保费达545.69亿元,同比增长59.8% [3] - 长期险首年期交保费为349.00亿元,同比增长41.0% [3] - 十年期及以上首年期交保费为24.82亿元,同比下降19.4% [3] - 新业务价值(NBV)同比增长50.8%,但增速较2025年上半年的58.4%有所收窄 [3] - 分季度看,25Q1至25Q3长期险首年保费同比增速分别为+149.6%、+61.3%、-3.9%,增速逐季走低 [3] - 25Q3十年期及以上首年期交保费同比大幅增长20.9%,扭转了此前负增长的局面 [3] 渠道表现 - 个险渠道:二季度起全力推动分红险业务发展,推动营销队伍向专业化、职业化方向深化转型,规模人力企稳回升,人均产能同比增长50% [3] - 个险渠道:2025年前三季度个险长期险首年保费同比增长48.5%,长期险首年期交保费同比增长49.2% [3] - 银保渠道:坚持规模与价值并重,稳步推进分红险业务转型,2025年前三季度银保长期险首年保费同比增长66.7%,长期险首年期交保费同比增长32.9% [3] 投资表现 - 2025年前三季度年化总投资收益率为8.6%,同比提升1.8个百分点 [3] - 2025年前三季度年化综合投资收益率为6.7%,同比下降1.4个百分点 [3] - 2025年前三季度利息收入、投资净收益及公允价值变动净收益合计为991.22亿元,同比增长40.3% [3] - 2025年第三季度单季上述投资相关收益合计为541.75亿元,同比增长38.9% [3]

中金:维持中国光大控股(00165)跑赢行业评级 上调目标价至10港元

智通财经网· 2025-09-04 10:03

核心观点 - 中金维持中国光大控股跑赢行业评级 目标价从4.7港币上调至10.0港币 对应17%上行空间 [1] - 公司1H25实现扭亏为盈 归母净利润4.0亿港币 vs 去年同期亏损12.8亿港币 [2] - 资本市场回暖带动投资业务收入大幅提升 未实现投资收入录得9.8亿港币 vs 去年同期亏损12.1亿港币 [3] - 公司通过多元化退出方式实现资金回笼20.2亿港元 退出回报倍数约2.8倍 [5] 财务表现 - 1H25营业净收入18.9亿港币 归母净利润4.0亿港币 每股收益0.24港币 [2] - 投资业务收入16.9亿港币 vs 去年同期亏损3.9亿港币 [3] - 自有资金投资未实现收入11.0亿港币 其中财务性投资未实现收入11.6亿港币 [3] - 基金管理业务未实现投资亏损收窄至1.2亿港币 vs 去年同期亏损7.4亿港币 [3] - 客户合约收入同比-15%至1.8亿港币 管理费同比-35%至0.5亿港币 [4] - 表现费及咨询费同比-24%至0.1亿港币 [4] - 现金余额81亿港币 银行未动用授信额度49亿港币 [5] 业务运营 - 基金业务AUM较2024年末+2%至1194亿港币 [4] - 新设淮安洪泽光启和厦门海洋高新产业发展基金 新增募资27.4亿港币 [4] - 完成小鹏汽车 大普通信 Taboola三笔完全退出 [5] - 部分退出软通动力 德康农牧 第四范式等项目 [5] 未来展望 - 经济复苏预期和政策支持将推动资本市场景气度与投资者信心修复 [3] - 科技创新战略的前瞻投资布局有望进一步改善全年投资收益 [3] - 私募股权行业进入新发展周期 公司依托品牌效应和国资LP募资能力预计推动资产规模扩张 [4] - 充裕现金流和稳健财务状况为未来发展提供支撑 [5]