珠江纯生

搜索文档

中国必选消费品1月价格报告:次高端及以上白酒分化加剧,本期无大众品折扣减小

海通国际证券· 2026-01-29 19:28

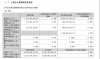

行业投资评级 - 报告覆盖的绝大多数公司获得“优于大市”评级,仅百威亚太一家获得“中性”评级 [1] 核心观点 - 中国必选消费品行业在2026年1月呈现结构性分化:次高端及以上白酒价格分化加剧,而大众价格带表现平稳 [1][10] - 大众消费品方面,液态奶、软饮料与调味品折扣力度加大,而啤酒、婴配粉与方便食品折扣表现平稳 [1][19][20] 白酒行业价格分析 - **高端白酒(1500元以上)**:贵州茅台飞天整箱批价持平于1600元,散瓶批价下跌10元至1580元,茅台1935批价下跌10元至630元;与去年同期相比,飞天整箱、散瓶及茅台1935批价分别大幅下跌640元、650元及60元 [3][9] - **次高端白酒(700-1500元)**:价格走势分化,五粮液八代普五批价环比上涨10元至830元,而山西汾酒青花30复兴版批价环比下跌10元至725元;国窖1573批价持平于850元 [4][9] - **中端及大众白酒(700元以下)**:洋河股份梦之蓝M6+、M3水晶版及天之蓝批价环比分别下跌5元、10元及5元;古井贡酒古20、古8批价环比均上涨5元 [4][9] 大众消费品折扣分析 - **折扣加大品类**: - 调味品折扣率平均值/中位值由12月末的87.1%/88.2%下降至85.0%/84.9% [5][19] - 液态奶折扣率平均值/中位值由12月末的62.8%/63.4%下降至61.4%/61.7% [5][19] - 软饮料折扣率平均值/中位值由12月末的86.7%/90.0%下降至85.5%/84.9% [5][19] - **折扣平稳品类**: - 啤酒折扣率平均值/中位值由12月末的80.3%/81.0%微升至80.7%/82.7% [6][20] - 婴配粉折扣率平均值/中位值由12月末的89.3%/94.9%微降至89.1%/94.4% [6][20] - 方便食品折扣率平均值/中位值由12月末的94.8%/95.9%微降至94.6%/95.9% [6][20] 重点公司及产品表现 - **贵州茅台**:飞天散瓶批价本月下跌10元,过去3个月累计下跌150元,较去年同期大幅下跌650元 [3][9] - **五粮液**:八代普五批价本月上涨10元,但较去年同期仍下跌90元 [4][9] - **液态奶代表产品**:伊利全脂纯牛奶、金典及蒙牛特仑苏当期折扣率分别为42.6%、50.7%和66.7%,折扣力度处于较高水平 [21] - **啤酒代表产品**:珠江纯生当期折扣率低至39.0%,为所列产品中折扣力度最大者 [21]

珠江啤酒发三季报:前九个月营收净利双增,第三季度增速放慢

南方都市报· 2025-10-24 18:56

核心财务表现 - 前三季度公司实现营业收入约50.73亿元,同比增长3.81%,归母净利润为9.44亿元,同比增长17.05%,营收与净利润均创历史新高 [1] - 前三季度啤酒销量为120.35万吨,同比增长1.83% [1] - 第三季度单季业绩增速显著放缓,营收约18.75亿元,同比下降1.34%,归母净利润为3.32亿元,同比增长8.16% [2] - 第三季度公司销量为46.94万吨,较去年同期的48.34万吨同比下降2.89% [3] 盈利能力与资产状况 - 前三季度归属于上市公司股东的扣除非经常性损益的净利润为9.00亿元,同比增长17.16% [2] - 前三季度经营活动产生的现金流量净额为12.91亿元,同比增长3.97% [2] - 报告期末公司总资产为164.95亿元,较上年度末增长3.69%,归属于上市公司股东的所有者权益为110.78亿元,增长5.40% [2] 产品战略与市场竞争 - 公司执行“3+N”产品战略,重点发展雪堡、纯生、珠江三大系列及特色产品,其中8元价格带的珠江纯生产品是近期增长的主要驱动力 [3] - 8元价格带在啤酒消费调整中受益,有效替代了3-5元的传统大众价格带并承接了部分消费降级的客户 [3] - 随着华润啤酒、青岛啤酒等主要竞争对手布局8元价格带,并推出1升及以上大包装产品,该价格带竞争加剧,对公司增长构成压力 [3] 未来发展规划 - 公司计划深化产品、业务、促销、品宣、管理五个层面的改革创新,以提升高端供给能力和运营效率,巩固高质量发展根基 [4] - 公司持续进行产品结构调整和升级,紧跟行业趋势推出了如凤凰单丛茶啤、雪堡桃沁酿果味精酿等多款中高端新品 [5] 资本市场表现 - 受大市走势影响,公司股价在10月24日收盘报9.61元/股,单日下跌5.23% [6]

珠江啤酒(002461):珠水长流四十载,鹏徙南冥势正遒

西部证券· 2025-08-28 19:31

投资评级 - 首次覆盖给予"增持"评级 [2][6][18] 核心观点 - 珠江啤酒是广东省区域型啤酒龙头,聚焦啤酒主业,20-24年收入CAGR达7.8%,归母净利润CAGR达9.2% [1][6] - 公司高端化成效显著,高档酒收入占比从2019年49.1%提升至2024年70.8%,建立"3+N"产品矩阵 [1][11][23] - 广东省作为基地市场消费潜力大,竞争格局中百威份额下滑,珠江和燕京受益明显 [1][60] - 纯生系列产品快速放量,差异化优势显著,97纯生为核心大单品 [12][73][75] - 新董事长黄文胜上任后推动创新变革,销量增长跑赢行业,省外市场及餐饮渠道有望突破 [12][78][87] 财务表现与预测 - 2024年营业收入57.31亿元(+6.6%),归母净利润8.10亿元(+30.0%) [4][6] - 预计2025-2027年收入分别为60.31亿元(+5.2%)、63.89亿元(+5.9%)、67.65亿元(+5.9%) [2][4] - 预计2025-2027年归母净利润分别为9.82亿元(+21.2%)、11.05亿元(+12.5%)、12.37亿元(+12.0%) [2][4] - 预计2025-2027年EPS分别为0.44元、0.50元、0.56元 [2][4] 行业与市场分析 - 啤酒行业进入平稳发展期,高端化成为共识,中国啤酒零售价2006-2023年CAGR为6.5% [40][46][48] - 广东省2024年啤酒产量444.8万千升,成为全国第一大省,人口超1.27亿,人均GDP达11.1万元 [53][55][59] - 广东省内啤酒格局中,珠江份额领先,百威份额下滑,燕京通过漓泉子品牌异军突起 [60][62][66] 公司竞争优势 - 纯生系列工艺优良,2024年全国纯生啤酒销量领先,97纯生主打8-10元价格带 [73][75][76] - 股权结构为广州国资委控股+百威英博参股,平衡稳定性与创新活力 [1][26] - 省外市场收入占比仅5%,但产能提前布局河北、湖南等地,经销商数量近三年省外增长快于省内 [87][89][91] 产品与渠道策略 - 高端产品储备充足,包括雪堡系列、原浆系列和1985系列,雪堡传承欧洲城堡酿造工艺 [85][86] - 餐饮渠道2016年后重新培育,2022年团队初步成型,仍在完善中 [92] - 销售人员占比从2013年10.4%提升至2016年19.4%,强化渠道分销能力 [78][80] 盈利预测假设 - 高档酒收入2025-2027年预计增速11%/10%/10%,毛利率达51.3%/52.1%/52.9% [15][94] - 中档酒收入预计增速-10%/-8%/-8%,毛利率稳定在38.4% [15][94] - 大众酒收入预计增速-2%/-2%/-2%,毛利率稳定在37.6% [16][94]

中国必需消费品8月价格报告:多数品类价格再次回落

海通国际证券· 2025-08-26 22:44

行业投资评级 - 报告覆盖的中国必需消费行业投资评级为"优于大市"(Outperform) 涉及包括贵州茅台、五粮液、华润啤酒、青岛啤酒、海天味业、伊利股份等在内的24家重点公司 仅百威亚太一家公司评级为"中性"(Neutral) [1] 核心观点 - 中国必需消费品8月价格表现疲软 多数品类价格再次回落 其中次高端及以上白酒批价普遍下跌 大众消费品折扣力度加大 [1][9][18] - 白酒行业呈现显著分化 高端白酒如飞天茅台整箱/散瓶批价环比下降70/40元 而部分中端产品如茅台1935、天之蓝、臻酿八号批价逆势上涨5-15元 [3][4][8] - 大众消费品折扣率全面扩大 液态奶、软饮料、婴配粉、调味品与啤酒折扣率平均值分别较7月末下降4.3、3.5、3.5、2.4和1.8个百分点 [6][19][20] - 方便食品是唯一保持稳定的品类 折扣率平均值/中位值维持在94.3%/95.3% [5][18] 白酒价格详细分析 - 贵州茅台飞天整箱批价1845元 月环比下降70元 年初至今下降395元 同比下降885元;散瓶批价1840元 月环比下降40元 年初至今下降390元 同比下降570元 [3][8] - 五粮液八代普五批价920元 月环比下降10元 年初至今持平 同比下降10元 [3][4][8] - 泸州老窖国窖1573批价840元 月环比下降20元 年初至今下降20元 同比下降50元 [4][8] - 山西汾酒复兴版批价740元 月环比持平 年初至今下降10元 同比下降120元;青花20批价345元 月环比持平 年初至今下降5元 同比下降10元 [4][8] - 洋河股份M6+批价530元 月环比下降5元 年初至今下降15元 同比下降20元;天之蓝批价280元 月环比上涨15元 年初至今上涨5元 同比上涨15元 [4][8] - 古井贡酒古20/古16/古8批价分别为445/275/195元 月环比均持平 年初至今分别下降15/15/5元 同比下降35/35/5元 [4][8] 大众品折扣变化 - 液态奶折扣率平均值从79.1%降至74.8% 中位值从80.3%降至73.7% 伊利全脂纯牛奶折扣率低至52.8% [6][19][20][21] - 软饮料折扣率平均值从91.8%降至88.3% 中位值从95.0%降至85.7% [6][19][20] - 婴配粉折扣率平均值从93.0%降至89.5% 中位值从97.0%降至94.5% 飞鹤星飞帆卓耀3段折扣率68.6% [6][19][20][21] - 调味品折扣率平均值从87.3%降至84.9% 中位值从89.8%降至87.4% 千禾头道原香折扣率低至60.0% [6][19][20][21] - 啤酒折扣率平均值从83.6%降至81.8% 中位值从87.0%降至81.0% 珠江纯生折扣率低至45.0% [6][19][20][21] - 方便食品折扣率保持稳定 平均值94.3%和中位值95.3%均与7月末持平 [5][18][20]

中国必选消费8月投资策略:关注政策催化带来的结构性机会

海通国际证券· 2025-08-04 17:33

核心观点 - 报告建议关注政策催化带来的结构性机会,重点布局乳制品和白酒行业,警惕软饮料边际变差的风险 [7] - 7月消费需求承压但政策利好频出,包括雅江水电站开工(总投资1.2万亿元)、农村公路条例发布、育儿补贴制度(年总额约1000亿元)等,直接或间接拉动必选消费 [7] - 投资策略坚持"高股息+基本面改善"原则,推荐关注中国飞鹤、伊利股份、蒙牛乳业等政策受益标的 [7] 行业基本面 需求表现 - 7月8个必选消费行业中6个正增长:餐饮(+4.4%)、软饮料(+2.7%)、速冻食品(+1.7%)、调味品(+1.1%)、乳制品(+1.1%)、啤酒(+0.6%);白酒次高端及以上(-4.0%)和大众及以下(-3.9%)负增长 [3][9] - 与上月相比,5个行业增速恶化,3个改善,新禁酒令和极端天气是主要负面因素 [3][10] 价格动态 - 白酒批价企稳:飞天整箱/散瓶/茅台1935批价1915/1880/655元,月环比-35/0/-20元;普五批价930元,月环比+10元 [3][22] - 液态奶、啤酒折扣力度减小,软饮料折扣加大,婴配粉等价格平稳 [3] 成本分析 - 7月现货成本指数普遍下跌:乳制品(-2.92%)、软饮料(-2.46%)、速冻食品(-1.88%);期货成本指数以涨为主,啤酒(+3.57%)、调味品(+2.89%) [4][54] - 包材价格分化:易拉罐现货环比+3.67%,玻璃现货环比-0.08%;棕榈油现货环比+5.33%,生鲜乳跌至3.03元/公斤 [4][54] 资金流向 - 港股通7月净流入1241亿元(上月734.5亿元),必需消费板块占比5.05%(+0.17pct);乳制品港股通占比11.6%(+0.6pct) [5][88] - 陆股通食品饮料持仓占比4.56%(Q2环比-0.22pct),伊利股份(10.7%)、东鹏饮料(9.9%)持股比例最高 [5][81] 估值水平 - A股食品饮料PE历史分位数16%(20.2x),子行业中啤酒(3%,23.8x)、白酒(11%,17.9x)较低 [6] - H股必需消费PE分位数54%(20.0x),包装食品(6%,10.7x)、酒精饮料(7%,17.6x)处于低位 [6] 重点行业表现 白酒 - 次高端及以上白酒7月收入190亿元(同比-4.0%),库存持平但需求恢复缓慢 [11] - 大众白酒连续18个月负增长,7月收入110亿元(同比-3.9%),名酒动销分化 [12] 啤酒 - 7月收入176亿元(同比+0.6%),台风抑制沿海市场旺季需求,现饮渠道占比下滑拖累均价 [13] 乳制品 - 7月收入384亿元(同比+1.1%),育儿补贴政策提振需求,线上折扣率缩窄至79.1% [16][37] 调味品 - 7月收入366亿元(同比+1.1%),海天通过经营改革扩大市场份额,复调产品带动增长 [15] 速冻食品 - 7月收入75.8亿元(同比+1.7%),安井食品推出BC兼顾新品,千味央厨拓展小B渠道 [18] 餐饮 - 7月收入167亿元(同比+4.4%),暑期旺季带动茶饮单店业绩环比增30%,景区周边餐饮增长40-50% [20]

过度依赖华南市场、25亿募资未有效利用,珠江啤酒新帅上任即承压

搜狐财经· 2025-08-01 01:04

行业背景 - 2024年啤酒行业整体产量微降0.6%,行业竞争加剧[1] - 健康需求驱动消费转向、消费场景升级对行业形成挑战[1] - 全国啤酒行业集中度不断提高,头部企业加大华南市场布局[10] 管理层变动 - 2025年7月25日黄文胜辞去总经理职务,仍担任董事长及党委书记[2] - 张涌接任总经理,此前分管生产与供应链管理,主导生产基地智能化改造提升效率15%[8] - 黄文胜任职期间推出7鲜生原浆、珠江识叹等高端产品,并推动原浆体验店全国铺开[6] - 2025年6月黄文胜接替退休的王志斌出任董事长[7] - 张涌曾协助打造"珠江纯生""雪堡精酿"系列,推动电商渠道销售额连续三年增长超30%[9] 市场表现 - 公司过度依赖华南市场,2024年华南地区营收54.91亿元(占比95.81%),其他地区仅2.40亿元(占比4.19%)[9][10] - 省外市场营收2024年同比下滑10.37%[11] - 华润啤酒等竞争对手加强南方市场布局,挤压公司市场份额[10] 财务状况 - 2024年末固定资产32.16亿元,较年初29.8亿元增长8%[12] - 2015年固定资产达历史高点38.31亿元,较上市初增长超12亿元[13] - 2015年资产负债率峰值47.04%,货币资金仅0.59亿元[14] 募资使用 - 2017年定增募资43.12亿元,截至2024年末仍有25.99亿元未使用[15][16] - 未使用资金中1.11亿元为活期存款,其余购买理财产品[16] - 多个项目延期:东莞珠啤扩建项目延至2024年12月,湛江珠啤项目延至2025年12月[15] - 琶醍啤酒文化创意园区和信息化项目延至2028年[16] 战略挑战 - 全国化进程受阻,面临"华南市场守不住、全国市场进不去"困境[12] - 项目频繁延期暴露战略规划混乱和资金使用效率低下问题[16] - 利息收入占2024年净利润23.95%,未来盈利能力存忧[16]

中国必需消费品6月价格报告:白酒价格普跌,软饮料调味品及啤酒上涨

海通国际证券· 2025-06-27 15:07

报告行业投资评级 未提及相关内容 报告的核心观点 - 6月白酒批发价格普跌,飞天批价跌破2000元,软饮料、调味品及啤酒价格上涨,液态奶折扣力度加大,婴配粉和方便食品价格平稳 [1][13][14][15] 各部分总结 白酒价格情况 - 茅台本月飞天整箱、散瓶和茅台1935批价为1950/1880/675元,较上月-190/-190/-25元,年初以来-290/-350/-15元,较去年同期-460/-245/-95元 [1][3] - 五粮液本月八代普五批价为920元,较上月-25元,年初以来持平,较去年同期-20元 [1] - 泸州老窖本月国窖1573批价为860元,较上月-5元,年初以来持平,较去年同期-30元 [1] - 山西汾酒本月复兴版、青花20批价为745/345元,较上月-10/-10元,年初以来-5/-5元,较去年同期-115/-15元 [1] - 洋河股份本月M6+、M3水晶版、天之蓝批价为530/350/265元,较上月持平/+5/-10元,年初以来-15/+5/-10元,较去年同期-5/-30元/持平 [1] - 古井贡酒本月古20、古16、古8批价为445/280/195元,较上月-5/持平/-5元,年初以来-15/-10/-5元,较去年同期-35/-30/-5元 [1] 大众品价格折扣情况 - 软饮料代表产品折扣率平均值/中位值由5月末的88.7%/89.4%变为本周的94.8%/100% [1][13] - 调味品代表产品折扣率平均值/中位值由5月末的83.4%/85.0%变为本周的87.7%/90.0% [1][13] - 啤酒代表产品折扣率平均值/中位值由5月末的78.7%/79.8%变为本周的81.2%/83.6% [1][13] - 液态奶代表产品折扣率平均值/中位值由5月末的69.7%/63.5%变为本周的68.8%/60.1% [1][14] - 婴配粉代表产品折扣率平均值/中位值由5月末的92.2%/95.3%变为本周的93.0%/97.0% [1][15] - 方便食品代表产品折扣率平均值/中位值由5月末的94.2%/96.8%变为本周的94.3%/96.8% [1][15]

珠江啤酒换帅:粤啤龙头的挑战 在下个缩量周期

21世纪经济报道· 2025-06-26 14:10

公司管理层变动 - 珠江啤酒董事长王志斌因到龄退休辞任,总经理黄文胜接任,成为公司历史上第五任掌门人 [2] - 黄文胜2020年初从通信行业"空降"珠江啤酒担任总经理,并非内部提拔 [2] - 公司前四任一把手中有三任是内部成长起来的 [3] 公司历史发展 - 第一任厂长刘志清奠定广东市场领导地位并推出国内首款纯生啤酒 [3] - 第二任董事长杨荣明引入英特布鲁持股带来国际经验 [3] - 第三任董事长方贵权推动公司上市并提出全国化战略 [3] - 第四任董事长王志斌提出"3+N"产品战略推动业绩飞升 [3] 公司业绩表现 - 过去五年公司营收增长30%,盈利增长40% [3] - 2024年一季度营收保持两位数增长,净利润增长近30% [3] - 2016-2024年公司营收增长60%,归母净利润增长7倍 [9] - 高档产品收入占比从2016年不到40%提升至2024年70%以上 [10] 产品战略 - 2018年提出"3+N"战略,2022年调整为"雪堡、纯生、珠江+特色"产品线 [10] - 97纯生定位于8-10元主流价格带,近年逐步放量增长 [22] - 2020年以来推出7鲜生原浆、珠江识叹、28度烈金刚等高端新品 [11] - 2022年开始布局原浆体验店,2024年新增244家 [11] 市场地位 - 2024年公司在全国啤酒行业份额仅4% [3][21] - 在广东市场份额约30%,保持省内第一 [20] - 广东省2024年成为全国啤酒产量第一大省,产量474.72万千升 [22] 行业挑战 - 啤酒适龄消费者数量逐步减少,行业将迎来新一轮缩量周期 [19][21] - 前五大啤酒品牌已占据九成以上市场份额 [21] - 竞争对手嘉士伯、华润雪花等纷纷在广东扩产 [22] 未来发展 - 需要巩固广东大本营,继续发力中高端产品 [22] - 需在省外寻找突破口,原浆体验店是当前重点扩张模式 [23][24] - 燕京啤酒和重庆啤酒通过不同策略实现了全国化扩张 [24]

8元啤酒混战起,珠江啤酒能否入场全国赛?

新浪财经· 2025-06-26 11:53

公司核心观点 - 珠江啤酒董事长王志斌卸任,由总经理黄文胜接棒,交接时点正值公司高端化成效显著但全国化进展缓慢的关键阶段 [1] - 公司2024年营收57.31亿元(+6.56%),归母净利润8.1亿元(+29.95%),高端产品贡献近七成营收且毛利率达48.6% [2][3][4] - 明星产品97纯生年均复合增速80%,带动8元价格带成为核心增长引擎,但该价格带面临重庆啤酒、华润等头部品牌的激烈竞争 [6][14] - 公司95.81%营收依赖华南市场,省外市场营收占比仅4.19%且毛利率低至12.06%,渠道效率与品牌认知度制约全国化突破 [8][10][11] 高端化进展 - 高端产品营收占比从2019年49.14%提升至2024年68.12%,显著高于重庆啤酒(58%)和华润啤酒(50%+) [4] - "3+N"产品矩阵中,97纯生定位8-10元价格带,2023年销量达30万吨,推动整体吨价同比提升147元(+12%) [4][6] - 高端化战略始于2013年,通过雪堡、纯生等系列构建差异化,2024年高端产品营收39.04亿元(+13.97%) [4][6] 区域市场表现 - 华南市场营收54.91亿元(+7.45%),毛利率47.8%,广东啤酒产量474.72万千升(+1.7%)成全国第一 [8][10] - 省外经销商883家占比64.31%,但仅贡献2.4亿元营收(-10.37%),渠道效率低下导致高端产品渗透不足 [11][12] - 北京等省外市场仍以珠江零度(4-6元)等中低端产品为主,97纯生上架率偏低 [10] 行业竞争格局 - 8元价格带成行业主战场,华润勇闯天涯superX、燕京U8等竞品集中,该价位段接受度提升且低线市场潜力大 [6][14] - 横向对比显示,珠江啤酒省外营收占比(4.19%)远低于青岛啤酒(30%+)、燕京啤酒(46.6%) [15] - 公司销售费用率14.7%低于同业(青岛24%、重庆33.4%),传统渠道占比近90%而电商/夜场不足3% [15][16] 战略调整方向 - 计划完善全国营销网络,但需解决品牌势能区域化与渠道效率问题 [11][15] - 需平衡全国化投入与区域深耕,专家建议优先优化华南收益结构而非盲目扩张 [18] - 渠道改革迫在眉睫,需提升线上及场景化渠道占比以适应消费趋势变化 [16]

中国必选消费6月投资策略:布局“高股息+基本面改善”的股票

海通国际证券· 2025-06-04 19:20

报告核心观点 - 5月重点跟踪的8个行业中6个正增长、2个负增长,5个行业增速改善,3个变差,基本面缺催化剂,建议等待时机或买入高股息标的,“高股息+基本面改善”是选股标准,除软饮料外下半年关注乳制品 [3][6] 消费行业基本面分析 消费行业收入预测 - 25年5月重点跟踪的8个行业中6个正增长、2个负增长,个位数增长行业有餐饮、啤酒等,下降行业为大众及以下白酒和次高端及以上白酒,与上月比5个行业增速改善、3个变差,软饮料和啤酒提速,餐饮带动调味品和速冻食品,白酒受公务限酒令影响走弱 [8] - 5月国内次高端及以上白酒行业收入275亿元,同比下滑2.5%,1 - 5月累计收入1945亿元,同比下滑0.1%,价格整体跌多涨少,库存多数上升,预计二季度报表增长压力高于一季度 [10] - 5月国内大众及以下白酒行业收入167亿元,同比下滑13.0%,1 - 5月累计收入919亿元,同比下滑13.7%,从24年2月开始连续16个月负增长,价格多数持平,库存分化 [11] - 5月国内啤酒行业收入155亿元,同比增长3.3%,1 - 5月累计收入761亿元,同比增长0.5%,5月起进入消费旺季,预计销量增速回升,吨价提升有压力,酒企经营分化加剧 [12] - 5月国内调味品行业收入350亿元,同比增长2.8%,1 - 5月累计收入1904亿元,增长1.6%,餐饮端需求未见拐点,行业存量竞争,龙头厂商节奏各异,复调产品带动增长,基础调味品中高端与低端产品表现优,C端消费升级 [14] - 5月国内乳制品行业收入358亿元,同比增长1.7%,1 - 5月累计收入1918亿元,同比下滑0.2%,今年在低基数下转正,出货数据平稳,渠道库存良性 [14] - 5月国内速冻行业收入61亿元,同比增长1.8%,1 - 5月累计收入492亿元,同比增长1.4%,速冻产品需求进入淡季,龙头企业调整策略争取增长 [16] - 5月国内软饮料行业收入560亿元,同比增长3.1%,1 - 5月累计收入2916亿元,同比增长2.4%,天气转热进入旺季,量增贡献显著,价格有压力,竞争激烈 [16] - 5月国内餐饮上市公司总计收入140亿元,同比增长3.7%,1 - 5月累计收入711亿元,同比增长2.8%,5月初餐饮需求回暖,假期后未见明显改善,休闲餐饮表现强,快餐客流量环比改善、同比弱,连锁餐饮品牌中海底捞翻台率有变化,外卖和品牌端竞争激烈 [18] 消费行业价格跟踪 白酒批发价格追踪 - 贵州茅台飞天整箱、散瓶和茅台1935批价为2140/2070/700元,较上月持平/ - 40元/持平,中长期来看今年年初以来 - 100/ - 160/+10元,较去年同期 - 600/ - 440/ - 160元 [20] - 五粮液八代普五批价为945元,较上月 - 5元,中长期来看今年年初以来 + 25元,较去年同期 - 5元 [20] - 泸州老窖国窖1573批价为865元,较上月持平,中长期来看今年年初以来 + 5元,较去年同期 - 5元 [20] - 山西汾酒复兴版、青花20批价为755/355元,较上月持平/持平,中长期来看今年年初以来 + 5/+5元,较去年同期 - 105/+10元 [20] - 洋河股份M6 +、M3水晶版、天之蓝批价为530/345/275元,较上月 - 10/+10/+5元,中长期来看今年年初以来 - 15元/持平/持平,较去年同期 + 5/ - 30/ - 5元 [21] - 古井贡酒古20、古16、古8批价为450/280/200元,较上月持平/持平/持平,中长期来看今年年初以来 - 10/ - 10元/持平,较去年同期 - 30/ - 40元/持平 [21] 大众品零售价格追踪 - 婴配粉代表产品折扣力度环比减小,折扣率平均值/中位值由4月末的91.3%/91.8%变为本周的92.2%/95.3% [31] - 软饮料、调味品、啤酒、液态奶与方便食品代表产品折扣力度环比加大,软饮料折扣率平均值/中位值由4月末的94.1%/100%变为本周的88.7%/89.4%等 [32] 消费行业成本跟踪 - 截至5月26日,啤酒成本现货指数为116.23,较上周降0.37%,期货指数为114.62,较上周降0.01%,玻璃现货价下行,铝材现货价上行,月度看啤酒成本现货和期货指数均下降,中长期看较年初和去年同期均下降 [45] - 截至5月26日,调味品成本现货指数为103.16,较上周降0.21%,期货指数为103.01,较上周降0.5%,大豆价格震荡上涨,白砂糖价格走弱,月度看现货指数提升、期货指数下降,中长期看较年初和去年同期均下降 [48] - 截至5月26日,乳制品成本现货指数为104.8,较上周降0.15%,期货指数为96.94,较上周降0.26%,生鲜乳价格低位运行,玉米价格震荡上行,豆粕价格下降,月度看现货和期货指数均提升,中长期看较年初和去年同期有降有升 [50] - 截至5月26日,方便面成本现货指数为102.54,较上周降0.49%,期货指数为104.01,较上周提升0.02%,棕榈油价格下行,小麦价格稳中有升,月度看现货和期货指数均下降,中长期看较年初和去年同期均下降 [53] - 截至5月26日,速冻食品成本现货指数为118.76,较上周降0.28%,期货指数为118.26,较上周持平,白条鸡、蔬菜价格下降,生猪价格回升,月度看现货和期货指数均下降,中长期看较年初和去年同期均下降 [56] - 截至5月26日,软饮料成本现货指数为108.57,较上周降0.4%,期货指数为114.48,较上周降0.59%,瓦楞纸价格弱势,塑料价格震荡上行,月度看现货指数提升、期货指数下降,中长期看较年初和去年同期均下降 [59] 消费行业及公司重点新闻 - 5月消费行业新闻涉及饮料、乳业、零食等行业,如今麦郎等加码大瓶装饮料、中国低糖茶饮料2024年销售额增速超40%等 [63] - 5月消费公司公告涉及百威亚太、麦当劳、百胜中国等公司,如百威亚太2025年第一季度收入和净利润同比下降等 [63] - 5月消费公司新闻涉及十月稻田、幸运咖、青岛啤酒等公司,如十月稻田年营收近60亿、幸运咖加码果咖赛道等 [63] 消费行业资金流向跟踪 A股产业资本及解禁资金跟踪 - 25年5月汽车和石油石化行业净增持额最大,电子和机械行业净减持额最大,6月电子、机械、基础化工等行业解禁金额最大 [64][66] - 按25年5月31日股价估算,6月食品饮料板块解禁个股为老白干酒,解禁市值0.89亿元,占总市值比0.57% [69] - 近5个交易日排名前5的中信一级行业大额买入为银行、综合、房地产、建筑、钢铁 [70] 陆股通资金跟踪 - 截止2025年3月31日,食品饮料板块陆股通市值占比为4.78%,25Q1较24Q4上升0.07pct [72]