捷捷微电(300623)

搜索文档

捷捷微电(300623) - 关于公司监事离任的公告

2025-10-28 19:04

公司治理 - 2025年10月10日董事会、10月28日股东大会审议通过取消监事会议案[2] - 监事会职权由董事会审计委员会行使,相关制度废止[2] 人员变动 - 钱清友、沈志鹏、顾凯监事职务自然免除,原定任期2026年9月24日届满[2] 股份情况 - 钱清友持股161,500股,沈志鹏持股23,700股,顾凯未持股[3]

捷捷微电(300623) - 上海申浩(南通)律师事务所关于江苏捷捷微电子股份有限公司2025年第三次临时股东大会的法律意见书

2025-10-28 19:04

股东大会信息 - 公司2025年第三次临时股东大会于10月28日召开[3] - 出席现场和网络投票股东及代理人共676人,代表378,907,037股,占比45.5373%[9] - 出席现场会议股东及代理人18人,代表372,547,509股,占比44.7730%[10] - 参与网络投票股东658人,代表6,359,528股,占比0.7643%[10] 议案表决情况 - 《关于取消监事会等议案》同意377,873,121股,占比99.7271%[14] - 《关于修订<股东会议事规则>的议案》同意374,619,514股,占比98.8684%[14] - 《关于修订<董事会议事规则>的议案》同意374,622,014股,占比98.8691%[16] - 《关于修订<独立董事工作制度>的议案》同意374,608,314股,占比98.8655%[17] - 《关于修订<关联交易管理制度>的议案》同意374,604,764股,占比98.8646%[18] - 《关于修订<对外投资管理制度>的议案》同意374,607,464股,占比98.8653%[19] - 《关于修订<对外提供财务资助管理制度>的议案》同意374,605,264股,占比98.8647%[20] - 《关于修订<对外担保管理制度>的议案》同意374,579,264股,占比98.8578%[22] - 《关于修订<募集资金管理制度>的议案》同意374,593,414股,占比98.8616%[23] - 《关于修订<防范控股股东及关联方资金占用制度>的议案》同意374,609,614股,占比98.8658%[24] - 《关于修订<委托理财管理制度>的议案》同意374,592,514股,占比98.8613%[26] 会议决议 - 公司本次会议召集、召开程序等符合规定,决议合法有效[30]

捷捷微电(300623) - 300623捷捷微电投资者关系管理信息20251027

2025-10-27 17:06

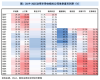

财务业绩 - 2025年前三季度营业收入25.02亿元,同比增长24.70% [3] - 2025年第三季度营业收入9.01亿元,同比增长21.19% [3] - 2025年第三季度归属于上市公司股东的净利润10,007.63万元,同比减少15.65% [3] - 2025年前三季度归属于上市公司股东的净利润34,691.95万元,同比增长4.30% [3] - 报告期末总资产85.61亿元,较上年度末增长6.32% [4] - 报告期末归属于上市公司股东的所有者权益59亿元,较上年度末增长1.54% [4] - 2025年第三季度管理费用同比增加约3000万元,主要因绩效分享激励和折旧费用 [11] 产品线营收与毛利率 - 2025年前三季度晶闸管营收4.22亿元,毛利率42.92%,营收同比减少1.92%,占主营业务收入17.10% [5] - 2025年前三季度防护器件营收8.39亿元,毛利率30.63%,营收同比增长28.77%,占主营业务收入33.99% [5] - 2025年前三季度MOSFET营收12.06亿元,毛利率29.17%,营收同比增长35.16%,占主营业务收入48.91% [5] - 2025年第三季度晶闸管营收1.39亿元,毛利率39%,营收同比减少7.58%,占三季度主营业务收入15.60% [5] - 2025年第三季度防护器件营收2.97亿元,毛利率30.19%,营收同比增长19.77%,占三季度主营业务收入33.43% [5] - 2025年第三季度MOSFET营收4.53亿元,毛利率21.85%,营收同比增长37.67%,占三季度主营业务收入50.97% [5] 下游应用领域分布 - 2025年第三季度下游应用占比:工业40.47%,消费领域41.40%,汽车13.11%,通信1.95%,其他3.07% [6][7] 汽车电子业务进展 - 汽车电子是公司未来重点发展领域,现有近200款车规级MOSFET产品可供选择 [8] - 已量产百余款车规级MOSFET,产品获业内认可并应用于多家Tier-1供应商 [8] - 主要汽车客户包括罗思韦尔、霍尼韦尔、东风科技、埃泰克、科世达、比亚迪等 [8] - 车规MOSFET销售同比增超20%,环比增超10%;防护类车规产品同比增超30% [8] 业务运营与展望 - 公司采用IDM为主、部分委外流片的业务模式 [3] - 四季度订单饱满,有信心完成预期销售目标 [9] - 主要资本开支项目已建设完成,处于产能爬坡期,短期内无重大资本开支计划 [11] 新项目进展 - 光耦产品已有小批量生产,预计2027年国内市场达92亿元,年复合增长率约9% [10] - 大陆企业在驱动类、高速光耦芯片设计能力尚待提升 [10]

捷捷微电20251024

2025-10-27 08:31

公司概况与业绩表现 * 捷捷微电2025年第三季度实现营收25亿元,归属于上市公司的净利润为3.4亿元,同比均有所增长,但净利润环比上一季度有所减少[3] * 公司全年销售目标为35亿元,截至第三季度已实现9亿营收,预计能够完成年度目标[2][12] 下游市场业务分布 * 下游市场主要分为四大领域:工业占比40%,消费类产品占比41%,汽车领域占13.1%,通信领域仅占1.95%[4] * 工业市场中防护器件占69%,晶闸管占12%,MOSFET占19%[4] * 消费市场中防护器件占1%,晶闸管占24%,MOSFET占比高达74%[4] * 汽车领域中防护器件占11%,MOSFET占89%[4] * 通信领域全部为房屋基建相关业务[2][4] 产能与稼动率情况 * 八寸线月产能已接近13万片,处于饱和状态,设计产能为15万片,仍有扩展空间[2][6][17] * 2025年目标八寸晶圆片产出150万片,其中100万片用于外卖,50万片自用[5][20] * 六寸线在三季度末设计产能达8万片/月,但实际出货量约为5万片/月[2][6] * 整体晶闸管和防护器件产能略有下降,MOSFET产能保持饱和[2][6] 产品毛利率与价格压力 * 三季度毛利率分化明显:晶闸管为39%,防护器件为30%,MOSFET受价格影响较大,为21.3%[2][7] * 原材料价格上涨,但市场竞争激烈导致降价压力,防护器件价格相对坚挺,晶闸管和MOSFET价格有所下降[2][9] * 公司8月份进行了部分产品涨价,但该部分业务占比不高,市场竞争导致增收不增利[15] 新增项目与发展规划 * 模块项目预计在2025年底开始出货,下游应用根据客户要求定制[8][23] * 光偶项目对标国际水准,预计2025年实现千万级别营收,市场潜力大并与其他产品有协同作用[2][8][19] * 长线发展方向聚焦于储能、光伏、汽车电子及AI算力等领域[5][21] 市场竞争与产品替代 * 公司产品可对标安世半导体,但在ESD业务上稍弱,2024年ESD收入约一亿多,预计2025年增长[2][10] * 除ESD外,大多数型号能覆盖并完全对标安世半导体,在晶闸管和MOSFET等领域具备替代能力[2][10][13] * 海外竞争者将部分生产转移至国内,对公司晶闸管业务形成一定冲击,但公司通过定制化产品保持优势[2][11] 订单与库存状况 * 四季度订单预期环比三季度略有增长,但受竞争和价格不稳定影响,增长幅度存在不确定性[5][16] * 车规级产品订单同比增长20%,环比二季度增长10%,防护车规级产品同比增长30%[22] * 公司库存保持在标准水位,存货中MOS占比超过一半[5][24] 费用与资本开支 * 管理费用增加主要由于整合团队、结构调整以及大客户开发投入增加[14] * 由于前几年已投入大量资金建设八寸线等项目,短期内无重大资本开支计划[5][24] 行业展望 * 长期来看价格上涨是必然趋势,但2026年市场格局难预测,当前市场处于出清阶段[5][16][25] * 期待光储、汽车电子、算力等长线发展领域继续推动行业前行[5][25]

捷捷微电第三季度净利降15.65%,“高毛利”光环能否持续?

21世纪经济报道· 2025-10-25 11:11

公司2025年三季度财务表现 - 2025年前三季度公司实现营业收入25.02亿元,同比增长24.70%,归属于上市公司股东的净利润为3.47亿元,同比微增4.30% [1] - 2025年第三季度单季实现营业收入9.01亿元,同比增长21.19%,但归属于上市公司股东的净利润为1亿元,同比下滑15.65%,呈现增收不增利态势 [1] - 第三季度毛利率为28.11%,同比大幅减少12.04个百分点,环比下降3.75个百分点,是导致单季利润下滑的主要原因 [1][5] 公司毛利率变动趋势与原因 - 公司历史上以高毛利率著称,2023年之前毛利率常年在40%以上,但受行业周期影响,2023年、2024年毛利率分别降至34.13%和36.34% [1][3] - 2025年以来毛利率持续下滑,前三季度毛利率为32.77%,其中第一季度、上半年毛利率分别为36.88%和35.57% [4] - 分业务看,2025年第二季度晶闸管、防护器件、MOSFET毛利率分别为45.43%、29.20%和27.81%,较第一季度的44.16%、33.19%、41.05%有所下滑,尤其是MOSFET部分产品价格有10%-15%的下降 [4] 行业竞争格局与前景 - 过去两年功率半导体行业经历需求调整,供给释放导致价格竞争,整体利润水平下降 [1] - 进入2025年,行业需求改善,由供给带来的价格竞争逐步放缓,头部厂商份额持续增加,利润有望改善 [1] 公司运营与增长动力 - 截至2025年三季度末,公司合同负债达1616.26万元,较年初增长75.57%,较上半年末的1101.97万元也明显增长,主要系预收货款增加,预示订单量上升 [6] - 订单增长驱动主动备货,截至三季度末存货为7.81亿元,较年初增长30.39% [6] - 公司积极拓展新市场,2025年上半年汽车领域收入占比已达15.79%,工业、消费、通信领域占比分别为43.55%、36.25%、1.82% [9] - 公司已量产百余款车规级MOSFET,产品应用于国内Tier-1汽车零部件供应商的转向、燃油、润滑、冷却等系统 [8]

捷捷微电第三季度净利降15.65% “高毛利”光环能否持续?

21世纪经济报道· 2025-10-25 11:08

公司财务表现 - 2025年前三季度公司实现营业收入25.02亿元,同比增长24.70%,实现归属于上市公司股东的净利润3.47亿元,同比微增4.30% [1] - 2025年第三季度单季实现营业收入9.01亿元,同比增长21.19%,但归属于上市公司股东的净利润为1亿元,同比下滑15.65%,呈现增收不增利态势 [1] - 2025年第三季度毛利率为28.11%,同比大幅减少12.04个百分点,环比下降3.75个百分点,毛利率下滑是导致单季利润下降的主要原因 [1] - 2025年前三季度毛利率为32.77%,而今年第一季度、上半年毛利率分别为36.88%、35.57%,显示毛利率持续下滑趋势 [6] - 2025年前三季度销售费用、研发费用、财务费用同比均下降,仅管理费用同比增长,但期间费用率下降仍难以抵消毛利下滑的影响 [6] 毛利率分析 - 公司作为晶闸管龙头企业,在2023年之前毛利率常年在40%以上,显著高于国内多数功率半导体同行 [2] - 受行业周期波动影响,2023年、2024年公司毛利率分别降至34.13%、36.34% [5] - 2025年第一季度晶闸管业务毛利率为44.16%,防护器件业务毛利率为33.19%,MOSFET业务毛利率为41.05% [6] - 2025年第二季度晶闸管、防护器件、MOSFET三大业务毛利率分别为45.43%、29.20%和27.81%,较一季度有所下滑 [6] - 激烈的市场竞争导致公司对部分产品进行适度调价,其中MOSFET部分产品价格有10%-15%的下降 [6] 运营指标与订单情况 - 截至2025年三季度末,公司合同负债达1616.26万元,较年初增长75.57%,相较上半年末的1101.97万元也明显增长,主要系预收货款增加所致 [8] - 合同负债增加意味着订单量上升,驱动公司主动备货,截至2025年三季度末存货达7.81亿元,较年初增长30.39% [8] - 截至2025年三季度末,公司预计负债506.46万元,较年初降低69.55%,系预提车规产品质量风险金实际赔付所致 [9] 业务转型与市场拓展 - 公司在保持传统家电市场、工业类市场优势地位的同时,正逐步进入航天、汽车电子、IT产品、机器人等新兴市场 [9] - 汽车电子方面,公司已量产百余款车规级MOSFET,部分产品已广泛应用于国内Tier-1汽车零部件供应商的转向、燃油、润滑、冷却等系统 [9] - 2025年上半年,公司汽车领域收入占比已达15.79%,此外工业、消费、通信领域收入分别占43.55%、36.25%、1.82% [9] 行业趋势与展望 - 过去两年功率半导体行业经历需求调整,供给释放带来价格竞争,整体利润水平下降 [1] - 进入2025年,行业需求改善,由供给带来的价格竞争逐步放缓,头部厂商份额持续增加,利润有望改善 [1]

捷捷微电Q3净利润1亿元 同比下降15.6%

巨潮资讯· 2025-10-23 21:09

公司财务表现 - 2025年前三季度营业收入25.0亿元,同比增长24.7% [1] - 2025年前三季度归母净利润3.47亿元,同比增长4.3% [1] - 2025年前三季度扣非归母净利润3.46亿元,同比增长23.1% [1] - 2025年第三季度营业收入9.01亿元,同比增长21.2% [3] - 2025年第三季度归母净利润1.0亿元,同比下降15.6% [3] - 2025年第三季度扣非归母净利润1.0亿元,同比下降11.5% [3] - 季度利润波动受行业周期及产品结构调整影响 [3] 公司财务健康与股东结构 - 截至2025年三季度末总资产85.61亿元,较上年度末增长6.3% [3] - 截至2025年三季度末归母净资产59.0亿元,较上年度末增长1.5% [3] - 资产规模稳步扩大,财务结构保持稳健 [3] - 前十大股东持股比例集中,控股股东江苏捷捷投资有限公司持股24.66% [3] 业务运营与前景 - 主营业务为半导体及相关电子产品的研发、生产与销售 [3] - 业务涵盖集成电路、半导体材料及设备等领域 [3] - 致力于提供高性能电子解决方案并推动产品结构优化与技术迭代 [3] - 业内人士认为随着市场需求回暖及产品迭代推进,盈利能力有望逐步修复 [3]

捷捷微电:2025年前三季度归属于上市公司股东的净利润同比增长4.30%

证券日报之声· 2025-10-23 20:40

公司财务表现 - 2025年前三季度公司实现营业收入2501544384.46元 [1] - 2025年前三季度营业收入同比增长24.70% [1] - 2025年前三季度归属于上市公司股东的净利润为346919467.80元 [1] - 2025年前三季度归属于上市公司股东的净利润同比增长4.30% [1]

捷捷微电公布三季报 前三季净利增加4.3%

新浪财经· 2025-10-23 18:50

公司财务业绩 - 前三季度营业收入为25.02亿元,同比增长24.7% [1] - 归属上市公司股东的净利润为3.47亿元,同比增长4.3% [1] 股东变动 - 国泰海通证券股份有限公司-国联安中证全指半导体产品与设备交易型开放式指数证券投资基金新进成为十大流通股东 [1]