银行资产质量

搜索文档

成都银行2025Q3点评:规模保持较快扩张,营收利润双稳健

新浪财经· 2025-10-30 05:07

营收与利润表现 - 公司2025年前三季度实现营业收入177.61亿元,同比增长3.01% [1] - 公司2025年前三季度实现归母净利润94.93亿元,同比增长5.03% [1] - 第三季度单季实现营业收入54.91亿元 [1] - 营收和净利润增速较上半年分别下滑2.90个百分点和2.26个百分点 [1] 业务规模与结构 - 2025年9月末总资产超过1.38万亿元,同比增长13.4% [1] - 2025年前三季度贷款(不含应计利息)同比增长17.4%至8462亿元 [1] - 资产规模保持较快扩张,主要受对公业务拉动,票据业务有所回落 [1] 盈利能力与息差 - 2025年第三季度单季度净息差为1.45%,较第二季度下降3个基点 [1] - 2025年前三季度净利息收入同比增长8.2%至147.25亿元,增速较上半年回升0.65个百分点 [1] - 净利息收入增速回升体现以量补价效果明显 [1] 资产质量 - 2025年9月末不良贷款率为0.68%,较6月末上升2个基点 [1] - 2025年9月末拨备覆盖率为433.08%,较6月末下降19.57个百分点 [1] - 2025年9月末关注率为0.37%,较6月末下降0.07个百分点 [1] - 整体资产质量保持优异水平 [1]

江阴银行(002807):Q3营收归母净利润同比稳健提升,净息差回升:——江阴银行(002807):2025年三季度点评

国海证券· 2025-10-29 22:03

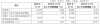

投资评级 - 对江阴银行维持"买入"评级 [1][5] 核心观点 - 江阴银行2025年第三季度营收与归母净利润同比稳健增长,归母净利润增速达13.38%,债券投资收益成为重要支撑 [5] - 公司资产规模稳健增长,对公贷款表现优异,资产质量向好,净息差回升 [5] - 基于稳健的风控体系,预测公司2025-2027年归母净利润将持续增长 [5] 财务表现 - 2025年第三季度实现营业收入32.03亿元,同比增长6.17%,增速较去年同期上升4.84个百分点 [5] - 2025年第三季度实现归母净利润12.78亿元,同比增长13.38%,增速较去年同期上升6.59个百分点 [5] - 投资收益大幅增长53.71%至93.19亿元 [5] - 截至2025年第三季度末,资产总额达2080亿元,较2024年末增长3.90% [5] - 客户存款总额为1651亿元,较上年末增长8.73% [5] - 贷款总额1320亿元,较上年末增长6.31%,其中对公贷款952亿元,较2024年末增长9.92% [5] 盈利能力与资产质量 - 2025年前三季度净息差为1.56%,较2025年上半年上升2个基点 [5] - 2025年前三季度不良率为0.85%,较2025年上半年下降1个基点 [5] - 2025年前三季度拨备覆盖率为371.91%,较2025年上半年下降9.31个百分点 [5] 市场表现与估值 - 当前股价为4.80元,总市值约11,814.69百万 [2] - 预测2025-2027年每股收益(EPS)分别为0.91元、0.97元、1.04元 [5][7] - 预测2025-2027年市盈率(P/E)分别为5.27倍、4.95倍、4.63倍 [5][7] - 预测2025-2027年市净率(P/B)分别为0.58倍、0.53倍、0.49倍 [5][7] - 预测2025年股息率为4.17% [8] 盈利预测 - 预测2025年营业收入为42.33亿元,同比增长6.84% [5][7] - 预测2026年营业收入为45.40亿元,同比增长7.25% [5][7] - 预测2027年营业收入为48.93亿元,同比增长7.78% [5][7] - 预测2025年归母净利润为22.44亿元,同比增长10.15% [5][7] - 预测2026年归母净利润为23.87亿元,同比增长6.40% [5][7] - 预测2027年归母净利润为25.54亿元,同比增长6.99% [5][7]

瑞丰银行(601528):2025年三季报点评:核心营收能力增强,资产质量继续改善

华创证券· 2025-10-29 15:06

投资评级与目标价 - 报告对瑞丰银行的投资评级为“推荐”,并予以维持 [2] - 报告给出的目标价为7.49元 [2] 核心观点总结 - 报告认为瑞丰银行核心营收能力增强,资产质量继续改善 [2] - 公司当前“量价质”处于较优水平,未来有望受益于区域经济增长、贷款结构优化及股权投资 [7] 财务业绩表现 - 2025年前三季度营业收入为33.56亿元,同比增长1.03%;营业利润为15.41亿元,同比增长15.96%;归母净利润为15.26亿元,同比增长5.85% [2] - 三季度单季营收同比下滑4.4%,但净利息收入和中收分别同比增长11.4%和89.1%,显示核心营收能力增强 [7] - 前三季度净息差较上半年上升3个基点至1.49%,测算的单季息差环比上升12个基点至1.55% [7] 资产与信贷状况 - 三季度末生息资产同比增长9.54%,信贷同比增速为6.8%,债券投资同比增速为11.9% [7] - 信贷结构持续优化,一般对公贷款同比增长13.9%,票据贴现同比下降40.0%,零售贷款保持正增长 [7] 资产质量与风险抵补 - 三季度末不良贷款率环比持平于0.98%,拨备覆盖率环比提升5个百分点至345% [2][7] - 单季不良净生成率环比下降41个基点至0.19%,风险抵补能力较强 [7] 未来业绩预测 - 预测公司2025-2027年营收增速分别为3.7%、6.5%、11.9% [7] - 预测2025-2027年归母净利润增速分别为7.0%、9.3%、11.2% [7] - 当前市净率估值仅为0.49倍2026年PB,报告给予2026年目标PB为0.67倍 [7]

青岛银行(002948):盈利维持高增,资产质量向好:——青岛银行(002948.SZ)2025年三季报点评

光大证券· 2025-10-29 11:53

投资评级 - 报告对青岛银行维持“买入”投资评级 [1] 核心观点 - 青岛银行2025年前三季度盈利维持双位数高增长,归母净利润同比增长15.5%至40亿元,资产质量持续向好,不良实现“双降” [3][9] - 公司规模扩张维持较高强度,资产结构优化,对公重点领域贷款投放高增,负债成本压降空间可期,息差收窄压力逐步缓释,为净利息收入稳定增长奠定基础 [4][7][10] - 青岛银行较早布局理财子公司,青银理财管理资产规模提升,理财业务具备较强增长潜力,有望助力非息业务增长 [10] 盈利表现 - 2025年前三季度营收110亿元,同比增长5%,归母净利润40亿元,同比增长15.5%,加权平均净资产收益率(ROAE)为13.16%,同比提升0.48个百分点 [3] - 前三季度营收、拨备前利润、归母净利润同比增速分别为5%、7.6%、15.5%,增速较2025年上半年分别下降2.5、5.7、0.5个百分点 [4] - 规模扩张是盈利增长主要贡献项,拉动业绩增速30.6个百分点 [4] - 维持2025-2027年EPS预测0.84、0.91、0.97元,当前股价对应PE估值分别为6.21、5.69、5.36倍 [10][11] 资产负债与规模扩张 - 2025年第三季度末生息资产、贷款同比增速分别为15.9%、13.3%,资产扩张强度稳中有升 [4] - 第三季度单季贷款新增69亿元,同比多增2亿元,其中公司贷款(含贴现)、零售贷款新增规模分别为79亿元、-11亿元 [5] - 科技金融、绿色、普惠贷款较年初增幅分别达17.6%、46.8%、11.2%,均高于全行贷款增幅10.2% [5] - 第三季度末付息负债、存款同比增速分别为15.3%、12.5%,存款增长相对稳定 [6] - 第三季度单季存款新增156亿元,同比少增10亿元,其中公司、个人存款分别新增95亿元、61亿元 [6] 息差与非息收入 - 前三季度净息差为1.68%,较上半年及去年同期分别收窄4个基点和5个基点,息差运行相对稳定且降幅边际收窄 [7] - 前三季度非息收入28.7亿元,同比下降10.7%,负增幅度较上半年走阔8.7个百分点,非息收入占营收比重降至26.1% [8] - 净手续费及佣金净收入12.3亿元,同比下降3.5%,净其他非息收入16.4亿元,同比下降15.5% [8] 资产质量与资本充足率 - 2025年第三季度末不良贷款率1.1%,关注率0.55%,不良贷款余额41.3亿元,较年中下降0.03亿元,实现不良“双降” [9] - 第三季度末拨贷比、拨备覆盖率分别为2.97%、270%,较第二季度末分别提升0.13、17.2个百分点 [9] - 第三季度末核心一级资本充足率、一级资本充足率、总资本充足率分别为8.75%、10.18%、13.14%,较第二季度末分别下降0.3、0.34、0.38个百分点 [9] - 风险加权资产(RWA)同比增速10.6%,较年中下降1.3个百分点,资本消耗强度有所减轻 [9]

宁波银行(002142):2025年三季报点评:资产质量持续改善

国信证券· 2025-10-28 10:47

投资评级 - 报告对宁波银行维持“优于大市”评级 [1][3][5] 核心观点 - 公司整体表现基本符合预期 营收与利润增速尚可 资产质量持续改善 [3] - 公司资产质量稳中向好 拨备充足 预计未来业绩增长保持稳定 [2] 财务业绩表现 - 2025年前三季度实现营业收入550亿元 同比增长8.3% 增速较上半年回升0.4个百分点 [1] - 2025年前三季度实现归母净利润224亿元 同比增长8.4% 增速较上半年回升0.2个百分点 [1] - 前三季度加权平均净资产收益率13.8% 同比下降0.2个百分点 [1] - 前三季度手续费净收入同比增长29.3%至48亿元 主要得益于代销以及资产管理业务收入增长 [2] - 前三季度其他非息收入同比下降9.0% 主要因公允价值变动损失增加 与市场利率上升有关 [2] 资产与负债规模 - 2025年三季度末总资产3.58万亿元 同比增长16.6% 较年初增长14.5% 增速保持高位 [1] - 2025年三季度末贷款总额1.72万亿元 较年初增长16.3% [1] - 2025年三季度末存款总额2.05万亿元 较年初增长11.5% [1] - 前三季度新增贷款主要来自对公 个人贷款略有减少 新增存款也主要来自对公存款 [1] 盈利能力与息差 - 公司披露的前三季度日均净息差1.76% 与上半年持平 同比降低9bps [1] - 2025年三季度单季日均净息差1.76% 环比二季度略微回升4bps [1] 资产质量 - 公司三季度末不良率0.76% 较年初持平 环比二季度末也持平 [2] - 公司三季度末关注率1.08% 较年初上升0.05个百分点 环比二季度末上升0.06个百分点 [2] - 前三季度不良生成率0.99% 同比下降0.27个百分点 延续改善趋势 [2] - 前三季度"贷款损失准备计提/不良生成"回升至125% [2] - 三季度末拨备覆盖率376% 较年初下降13个百分点 较二季度末回升2个百分点 [2] - 三季度末核心一级资本充足率9.21% 资本充足 [1] 未来盈利预测 - 预计公司2025年归母净利润292亿元 同比增长7.6% [3] - 预计公司2026年归母净利润317亿元 同比增长8.4% [3] - 预计公司2027年归母净利润341亿元 同比增长7.7% [3] - 预计2025年摊薄EPS为4.27元 2026年为4.64元 2027年为5.01元 [3] - 当前股价对应2025年PE为6.5倍 PB为0.80倍 2025年动态股息率估计为3.5% [3]

重庆银行净利增10%中收反降27.6%成短板 贷款及投资业务违规被罚220万

长江商报· 2025-10-27 11:03

按季度划分,2025年前三个季度中,重庆银行分别实现营业收入35.81亿元、40.78亿元、40.81亿元,同 比增长5.3%、8.54%、17.38%;净利润16.24亿元、15.65亿元、16.9亿元,同比增长5.33%、5.46%、 20.54%。 长江商报消息●长江商报记者 徐佳 刚刚跻身万亿俱乐部的城商行重庆银行(601963.SH、01963.HK)交出一份亮眼成绩单。 2025年前三季度,重庆银行实现营业收入117.4亿元,同比增长10.4%;归属于该行股东的净利润(以下 简称"净利润")48.79亿元,同比增长10.19%。 继7月末资产总额突破万亿大关之后,截至2025年9月末,重庆银行资产规模达到1.02万亿元,较上年末 增长19.39%。其中,客户贷款及垫款总额5203.85亿元,较2024年末增长18.1%。 受益于高速扩表,2025年前三季度,重庆银行实现利息净收入91.2亿元,同比增长15.22%。但同时,该 行中间业务承压,手续费及佣金净收入5.59亿元,同比减少27.6%,成为短板。 不过,高质量发展绝非仅靠规模驱动,更需依靠合规护航与风控筑基。 长江商报记者注意到,就在三季报 ...

华夏银行VS北京银行:北京市属商业银行PK

数说者· 2025-10-27 07:31

文章核心观点 - 华夏银行与北京银行作为北京市属商业银行,规模接近且存在高层人员交流,具有可比性 [2] - 北京银行在总资产和归母净利润等关键规模指标上已显现出超越华夏银行的势头,尤其在2025年上半年实现反超 [12][15][21][38] - 华夏银行在营业收入和净息差方面保持优势,但其资产质量多项指标远逊于北京银行,制约了其利润表现 [12][13][28][30][33][39] - 两家银行业务结构相似,但北京银行持有的金融牌照更为多元 [10] 出身与级别 - 华夏银行由首钢总公司于1992年独资组建,1995年改制为股份制商业银行,前三大股东为首钢集团(21.68%)、国网英大(19.33%)和人保财险(16.11%),均为国有资本 [3] - 北京银行前身为1996年由90家城市信用社组建的北京城市合作银行,2005年引入荷兰ING集团作为第一大股东(13.03%),其他主要股东包括北京国资公司(9.12%)和京能集团(8.59%) [3][5] - 两家银行均属于正厅级行政级别,并存在高层人员交流,如华夏银行现任董事长曾任北京银行行长 [5] 资本市场与经营区域 - 两家银行均仅在上海证券交易所A股上市,华夏银行于2003年上市(600015),北京银行于2007年上市(601169) [6][7][8] - 截至2024年末,华夏银行作为全国性股份行,营业网点达963家,覆盖除西藏外全国30个省份,并在香港设有分行 [9] - 北京银行作为城商行,经营区域覆盖11个省市自治区及香港、荷兰,但主要业务仍集中在北京地区 [9] 子公司与员工情况 - 两家银行均控股金融租赁公司和理财子公司,但北京银行额外参股了保险公司(中荷人寿50%)、消费金融公司(北银消金35.29%)和基金管理公司(中加基金44%),牌照更为多元 [10] - 截至2024年末,华夏银行集团员工总数3.89万人,其中硕士及以上学历占比16.70%;北京银行集团员工总数2.35万人,硕士及以上占比26%,且半数银行员工位于北京 [11] - 2024年北京银行人均平均薪酬49万元,高于华夏银行的41万元,但推测同城市同级岗位薪酬相近 [35][36] 主要财务指标对比 - 规模指标:2024年华夏银行总资产4.38万亿元、营业收入971.46亿元、归母净利润276.76亿元,均高于北京银行(总资产4.22万亿元、营收699.17亿元、净利润258.31亿元) [12] - 2025年6月末,北京银行总资产4.75万亿元反超华夏银行(4.55万亿元),上半年归母净利润150.53亿元也高于华夏银行(114.70亿元) [12][15] - 盈利能力:华夏银行净息差高于北京银行(2024年:1.59% vs 1.47%;2025上半年:1.54% vs 1.31%),但北京银行利息净收入占营收比重更高(2024年:74.25% vs 63.89%) [12][22][27] - 资产质量:北京银行多项指标优于华夏银行,2024年末不良贷款率(1.31% vs 1.60%)、拨备覆盖率(208.75% vs 161.89%)、关注类贷款占比(1.79% vs 2.58%)和逾期贷款占比(1.62% vs 1.70%)均表现更好 [12][13][28][30][33] 长周期趋势与业务结构 - 近十年两家银行总资产持续增长,北京银行与华夏银行的资产规模差距显著缩小,从2021年相当于华夏银行的83.21%提升至2024年的96.46%,并于2025年上半年实现反超 [15] - 华夏银行营业收入近十年始终高于北京银行,但北京银行保持连续正增长,而华夏银行在2022和2023年出现营收同比负增长 [17] - 业务结构上,两家银行营收均以利息净收入为主,但华夏银行该占比波动较大,2024年降至63.89%;两家银行贷款占总资产比例近年均稳定在52%左右 [12][22][24]

两家股份行率先披露三季报

环球网· 2025-10-26 09:43

华夏银行2025年三季度业绩 - 前三季度营业收入648.81亿元,同比下降8.79% [1] - 前三季度归母净利润179.82亿元,同比下降2.86% [1] - 第三季度单季营业收入193.59亿元,同比下降15.02% [3] - 第三季度单季归母净利润65.12亿元,同比上升7.62% [3] - 不良贷款率1.58%,较年初下降0.02个百分点 [1] - 拨备覆盖率149.33%,贷款拨备率2.36% [1] - 营收下降主因债市波动导致公允价值变动收益减少,利息净收入基本稳定 [3] - 三季度单季息差环比回升7个基点至1.58% [4] - 资产端收益率环比持平于3.35%,负债端成本率环比改善9个基点至1.71% [4] 平安银行2025年三季度业绩 - 前三季度营业收入1006.68亿元,同比下降9.8% [4] - 前三季度净利润383.39亿元,同比下降3.5% [4] - 前三季度净息差1.79%,较去年同期下降14个基点 [4] - 营收下滑受贷款利率下行、业务结构调整及市场波动影响 [4] - 业务及管理费276.49亿元,同比下降9.6% [4] - 不良贷款率1.05%,较年初下降0.01个百分点 [5] - 拨备覆盖率229.60% [5] - 核心一级资本充足率9.52%,一级资本充足率11.06%,资本充足率13.48% [4] 市场分析与展望 - 华夏银行利润增速与息差出现边际改善,资产质量边际好转 [4] - 华夏银行盈利改善得益于减值贡献加大、拨备反哺利润 [4] - 平安银行通过数字化转型驱动降本增效 [4] - 平安银行持续强化资本内生积累,提升资本精细化管理水平 [4] - 分析认为平安银行资产质量整体稳健,个人贷款不良率逐步改善 [5] - 分析认为平安银行经营有望改善 [5]

华夏银行三季度增利不增收,营收同比下降15%

环球老虎财经· 2025-10-24 14:34

核心财务业绩 - 第三季度营业收入193.59亿元,同比下降15.02% [1] - 第三季度归母净利润65.12亿元,同比增长7.62% [1] - 前三季度累计营业收入648.81亿元,同比下降8.79% [1] - 前三季度累计归母净利润179.82亿元,同比下降2.86% [1] - 前三季度公允价值变动收益由去年同期的33.26亿元逆转为-45.05亿元,对业绩影响最大 [1] - 前三季度手续费及佣金净收入、投资收益较去年同期有所增加 [1] 资产负债状况 - 报告期末资产总额4.59万亿元,较上年末增长4.80% [1] - 报告期末贷款总额2.44万亿元,较上年末增长2.93% [1] - 报告期末负债总额4.21万亿元,较上年末增长5.06% [1] - 报告期末存款总额2.34万亿元,较上年末增长8.72% [1] 资产质量指标 - 报告期末不良贷款率1.58%,较上年末下降0.02个百分点 [1] - 报告期末拨备覆盖率149.33%,较上年末下降12.56个百分点 [1] - 报告期末贷款拨备率2.36%,较上年末下降0.23个百分点 [1] 市场表现与高管变动 - 公司三季度股价区间跌幅近17%,同期上证指数和沪深300指数均上涨近13% [2] - 首席风险官刘小莉因工作变动辞任,转任首席运营官 [2] - 董事会决定聘任方宜担任首席风险官,其任职资格尚需监管核准 [2] - 方宜此前长期在北京银行工作,曾任北银理财有限责任公司党委书记、董事长等职 [2] - 董事会通过聘任现任资产负债部总经理刘越为首席财务官 [2] - 公司目前多名高管来自北京银行,包括董事长杨书剑和副行长唐一鸣 [2]

上市银行首份三季报来了!这项指标大降,什么原因?

券商中国· 2025-10-23 23:09

核心观点 - 华夏银行发布2025年第三季度报告,为A股上市银行首份三季报,前三季度营收同比下降8.79%,归母净利润同比下降2.86% [1] - 公司第三季度单季营收同比大幅下降15.02%,但净利润逆势增长7.62%,盈利趋势显现向好迹象 [2] - 公司管理层年内发生密集变动,多名新高管来自北京银行,包括新任首席风险官方宜 [1][5][6] 财务业绩表现 - 前三季度实现营业收入648.81亿元,同比下降8.79%;实现归母净利润179.82亿元,同比减少5.29亿元,降幅2.86% [1] - 第三季度单季营收193.59亿元,同比减少15.02%;但单季归母净利润65.12亿元,同比增长4.61亿元,增幅7.62% [2] - 前三季度公允价值变动收益为-45.05亿元,较上年同期的33.26亿元下降78.31亿元,是营收变化的主要因素 [2] - 利息净收入为462.94亿元,同比减少7.64亿元,降幅1.62%;手续费及佣金净收入为46.94亿元,同比增长8.33% [2] 资产负债情况 - 截至9月末,公司资产总额45863.58亿元,较年初增长2098.67亿元 [1] - 贷款余额为24355.94亿元,比上年末增加692.77亿元,增长2.93%;存款总额23389.60亿元,比上年末增加1875.90亿元,增长8.72% [2] - 资产规模已被同属北京国资委持股的北京银行超越,年内已有江苏银行、北京银行两家城商行资产规模超越该股份行 [3] 资产质量 - 9月末不良贷款率为1.58%,较年初下降0.02个百分点 [3] - 关注类贷款余额较年初下降7.40%;不良贷款余额较年初增长5.42亿元 [3] - 拨备覆盖率149.33%,比年初下降12.56个百分点 [3] 管理层变动 - 10月23日,首席风险官刘小莉因工作变动转任首席运营官,董事会聘任刘越为首席财务官,聘任方宜为首席风险官 [5] - 新任首席风险官方宜此前长期在北京银行工作,曾任北银理财党委书记、董事长 [5] - 自2025年3月北京银行原行长杨书剑加入并担任董事长以来,已有多名北京银行原高管加入,包括副行长唐一鸣、首席信息官龚伟华等 [1][6]