煌上煌(002695)

搜索文档

煌上煌花5亿收购的立兴食品,9月贡献474万元利润

国际金融报· 2025-10-21 21:06

财务表现 - 公司前三季度实现营收13.79亿元,同比下滑5.08% [2] - 公司营收自2021年同期19.33亿元连续四年下滑至2025年前三季度的13.79亿元,规模仅为2021年同期的71% [2] - 公司前三季度实现归母净利润1.01亿元,同比增长28.59%,已重回2023年同期水平 [3] - 公司前三季度净利润率为7.57%,较2024年同期的5.35%有所提升 [3] 费用管控 - 公司前三季度销售费用为1.63亿元,同比下降26.39% [3] - 公司前三季度管理费用为1.25亿元,同比下降5.7% [3] - 公司前三季度研发费用为4418万元,同比下降16.62% [3] 跨界收购影响 - 公司于今年8月斥资约4.95亿元收购冻干领域头部企业立兴食品51%股权,收购价较估值增值约250% [3][5] - 被收购的立兴食品2025年上半年营收2.51亿元,净利润0.42亿元,净利率达16.68%,是同期公司净利率7.79%的两倍多 [5] - 立兴食品9月并入合并报表后,其单月归属上市公司税前利润为474.31万元,占公司第三季度归母净利润2410.79万元的两成左右 [5] 财务指标变动 - 截至9月末,公司应收账款为1.28亿元,较年初增长超6倍 [5] - 截至9月末,公司预付款项为0.65亿元,较年初增长64.43% [5] - 截至9月末,公司短期借款为0.92亿元,较年初增长100% [5] - 截至9月末,公司应付账款为2.04亿元,较年初增长47.24% [5] - 公司商誉从今年中期的2242万元飙升至三季度的3.35亿元,增长近14倍 [6] - 公司前三季度资产负债率升至24.08%,为近十年新高 [6]

煌上煌第三季度净利增超三成,徐桂芬家族四人去年薪酬均超百万

搜狐财经· 2025-10-21 18:22

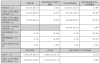

财务业绩摘要 - 2025年前三季度营业收入为13.79亿元,同比下降5.08% [1] - 2025年前三季度归属于上市公司股东的净利润为1.01亿元,同比增长28.59% [1] - 2025年第三季度单季营业收入为3.94亿元,同比增长0.62% [1] - 2025年第三季度单季归属于上市公司股东的净利润为2410.79万元,同比增长34.31% [1] 盈利能力指标 - 2025年前三季度扣除非经常性损益的净利润为8846万元,同比增长38.87% [2] - 2025年第三季度单季扣除非经常性损益的净利润为2036万元,同比增长34.40% [2] - 2025年前三季度基本每股收益为0.181元/股,同比增长28.37% [2] - 2025年前三季度加权平均净资产收益率为3.65%,较上年同期增加0.82个百分点 [2] 财务状况与现金流 - 报告期末总资产为38.45亿元,较上年度末增长17.15% [2] - 报告期末归属于上市公司股东的所有者权益为28.06亿元,较上年度末增长1.89% [2] - 2025年前三季度经营活动产生的现金流量净额为2.82亿元,同比增长1.89% [2] 公司治理与关键人员 - 公司实际控制人为徐桂芬家族,包括徐桂芬、褚建庚、褚浚、褚剑 [2] - 董事长兼总经理为褚浚,副董事长兼副总经理为褚剑,徐桂芬与褚建庚担任董事 [3] - 2024年徐桂芬、褚建庚、褚浚、褚剑从公司获得的税前报酬总额分别为132.09万元、119.13万元、131.15万元及118.15万元 [3]

10月21日晚间重要公告一览

犀牛财经· 2025-10-21 18:17

财务业绩:净利润显著增长 - 万辰集团前三季度净利润同比大增917.04%至8.55亿元,营业收入同比增长77.37%至365.62亿元,并拟每10股派送现金股利1.5元[1] - 新联电子前三季度净利润同比大幅增长421.43%至5.35亿元,尽管营业收入同比下降0.37%至5.50亿元[11] - 中国船舶前三季度净利润同比预增144.42%至170.85%,达到55.5亿元至61.5亿元[51] - 晋西车轴前三季度净利润同比增长268.03%至2211.44万元,尽管营业收入同比微降0.11%至8.72亿元[60] - 长源东谷前三季度净利润同比增长76.71%至2.74亿元,营业收入同比增长29.75%至16.48亿元[42] - 恒通股份前三季度净利润同比增长78.33%至1.76亿元,尽管营业收入同比下降39.29%至10.50亿元[14] - 硅宝科技前三季度净利润同比增长44.63%至2.29亿元,营业收入同比增长24.30%至26.51亿元[7] - 星网锐捷前三季度净利润同比增长31.06%至3.44亿元,营业收入同比增长19.20%至141.68亿元[9] - 矩子科技前三季度净利润同比增长33.78%至8246.72万元,营业收入同比增长21.40%至6.15亿元[59] - 隆盛科技前三季度净利润同比增长36.89%至2.10亿元,营业收入同比增长10.13%至18.10亿元[62] - 合力泰前三季度净利润同比增长101.45%至1781.03万元,营业收入同比增长23.84%至12.59亿元[55] - 飞力达前三季度净利润同比增长49.1%至3319.30万元,尽管营业收入同比下降6.81%至46.59亿元[40] - 华信新材前三季度净利润同比增长18.56%至4081.42万元,营业收入同比增长16.11%至2.65亿元[4] - 平高电气前三季度净利润同比增长14.62%至9.82亿元,营业收入同比增长6.98%至84.36亿元[1] - 西高院前三季度净利润同比增长21.28%至1.98亿元,营业收入同比增长15.05%至6.51亿元[16] - 煌上煌前三季度净利润同比增长28.59%至1.01亿元,尽管营业收入同比下降5.08%至13.79亿元[46] - 中国移动前三季度净利润同比增长4.0%至1154亿元,营业收入同比增长0.4%至7947亿元[44] 财务业绩:净利润下降或亏损 - 新天地前三季度净利润同比下降35.19%至9190.07万元,营业收入同比下降10.42%至4.81亿元[2] - 美好医疗前三季度净利润同比下降19.25%至2.08亿元,尽管营业收入同比增长3.28%至11.94亿元[5][6] - 天银机电前三季度净利润同比下降56.10%至2427.02万元,营业收入同比下降22.75%至5.81亿元[12] - 雪峰科技前三季度净利润同比下降34.60%至3.94亿元,营业收入同比下降8.28%至41.83亿元[57] - 好太太前三季度净利润同比下降24.79%至1.43亿元,尽管营业收入同比下降0.91%至10.59亿元[18] - 视源股份前三季度净利润同比下降6.81%至8.67亿元,尽管营业收入同比增长5.45%至180.87亿元[39] - 创业黑马前三季度净亏损2492.95万元,营业收入同比下降35.68%至1.02亿元[2][3] - 安纳达前三季度净亏损4636.90万元,营业收入同比下降6.03%至13.10亿元[7][8] - 芳源股份前三季度净亏损1.21亿元,尽管营业收入同比增长5.29%至14.90亿元[43] 业务发展与合作协议 - 丰元股份子公司签订10万吨磷酸铁锂供应框架协议,约定在2025年9月至2028年12月期间向楚能新能源供应产品[35][36] - 成大生物与中国科学院微生物研究所签署战略合作协议,聚焦新发突发传染病防治领域并联合申报科研项目[24][25] - 中国电建前三季度新签合同额9045.27亿元,同比增长5.04%,其中境外新签合同额2137.54亿元,同比增长21.45%[54][55] - 优彩资源拟投资约1.5亿元建设曲水优彩工程复合新材料生产基地项目,目标年产3万吨工程复合新材料[46][47] - 华纬科技拟不超过2000万欧元投资两家德国子公司,以进行弹簧类产品的研发、生产与销售[49][50] - 埃斯顿控股子公司拟以2.45亿元转让其持有的扬州曙光48%股权[52] - 金信诺拟定增募资不超过2.92亿元,用于数据中心高速互连产品扩产建设项目及补充流动资金[53] - 盛达资源子公司在建矿山获准复工,巴彦乌拉银多金属矿25万吨/年采矿项目获批复工复产[37][38] 产品与资质获批 - 中国医药子公司维生素B6注射液通过仿制药质量和疗效一致性评价[20] - 福元医药子公司地屈孕酮片获药品注册证书,获批即视同通过一致性评价[26] - 亨迪药业非布司他片获药品注册证书,批准上市并视同通过一致性评价[30][31] - 戴维医疗全资子公司一次性使用腔镜直线型切割吻合器及组件获医疗器械注册证[32][33] - 颀中科技可转换公司债券获证监会同意注册发行[22][23] 公司治理与股东活动 - 辽宁能源股东拟减持不超过1%公司股份,即不超过1322.02万股[34] - 香农芯创股东拟减持不超过1%公司股份,即不超过463.77万股[63] - 中金辐照副总经理汤清松因工作调动辞职[29] - 浙海德曼收到812.02万元土地征收补偿款,相关搬迁及交付工作已完成[27][28]

煌上煌(002695):门店端积极调整,冻干业务带来新增量

光大证券· 2025-10-21 16:47

投资评级 - 报告对煌上煌维持“增持”评级 [4] 核心观点 - 公司门店端积极调整单店模型并扩充新品类,同时通过收购立兴食品切入冻干赛道,为业绩带来新增量 [2] - 公司费用端持续收缩,盈利能力有所提升,归母净利率同比改善 [3] - 考虑到立兴食品并表及门店调整策略,报告上调了公司2025-2027年的盈利预测 [4] 财务业绩表现 - 2025年前三季度公司实现营业收入13.79亿元,同比下滑5.08%;归母净利润1.01亿元,同比增长28.59% [1] - 2025年第三季度单季实现营业收入3.94亿元,同比增长0.62%;归母净利润0.24亿元,同比增长34.31% [1] - 2025年前三季度/第三季度公司毛利率分别为33.02%/35.65% [3] - 2025年前三季度/第三季度公司归母净利率分别为7.33%/6.11%,第三季度同比提升1.53个百分点 [3] 门店经营策略 - 公司主动关停亏损门店,尝试调整单店模型,扩充非卤味特产、茶饮、轻餐饮等新品类 [2] - 新店型在南昌部分门店推广后,单店表现获得明显提升,2025年门店数有望逐步企稳 [2] - 公司通过门店内补充加热环节,打造热卤氛围 [2] 业务拓展与收购 - 公司于2025年9月以4.95亿元收购立兴食品51%股权,切入冻干品类 [2] - 立兴食品为冻干品类龙头企业,业务兼顾B/C两端,已进入零食量贩、山姆等多个渠道,收入保持较快增速 [2] - 立兴食品的并入可带来业绩增量,并有助于主业门店丰富品类,降低热卤模式运输成本 [2] 费用控制与盈利能力 - 2025年第三季度销售费用率为14.04%,同比下降4.64个百分点,主要系关闭亏损门店及减少促销力度所致 [3] - 2025年第三季度管理费用率为10.29%,同比下降0.72个百分点 [3] - 公司盈利能力有所修复,伴随门店经营调整,费用端持续收缩 [3] 盈利预测与估值 - 报告将公司2025-2027年归母净利润预测上调至1.11/1.53/1.77亿元,较前次预测上调26%/50%/59% [4] - 预计2025-2027年EPS分别为0.20/0.27/0.32元,当前股价对应P/E分别为65/47/41倍 [4] - 根据盈利预测简表,公司2025年预计营业收入为17.69亿元,同比增长1.71% [5]

“卤味第一股”商誉飙升!“买来的”净利润高增长能否持续?

深圳商报· 2025-10-21 15:54

2025年第三季度财务表现 - 公司第三季度营收为3.94亿元,同比增长0.62% [1] - 公司第三季度归母净利润为2410.79万元,同比增长34.31% [1] - 公司前三季度营收为13.79亿元,同比下降5.08% [1] - 公司前三季度归母净利润为1.01亿元,同比增长28.59% [1] - 公司前三季度扣除非经常性损益的净利润为8846万元,同比增长38.87% [2] - 公司前三季度经营活动产生的现金流量净额为2.82亿元,同比增长1.89% [2] 收购福建立兴食品的影响 - 公司于2025年8月以4.95亿元收购福建立兴食品股份有限公司51%股权,并于9月将其纳入合并报表范围 [3] - 此次收购为三季度贡献了新的利润来源,是推高整体净利润的关键因素 [3] - 收购导致公司商誉从2242.30万元飙升至3.35亿元 [5] - 收购导致公司应收账款增至1.28亿元,比年初飙升603.71% [3] - 收购导致公司预付款项增长64.43%,短期借款从0元增至9178.99万元 [4] - 收购导致公司其他应付款从1.26亿元增至3.20亿元,增长154.27% [5] 利润增长的驱动因素与质量 - 公司净利润增长背后依赖非经常性收益的大幅贡献 [2] - 前三季度计入当期损益的政府补助达1421.3万元,占净利润比例超过14% [3] - 近三成的净利润增长中,有相当一部分是通过收购获得 [3] 公司长期营收趋势与业务挑战 - 2021年至2024年,公司营收分别为23.39亿元、19.54亿元、19.21亿元、17.39亿元,呈连续下降趋势 [8] - 2021年至2024年,公司营收同比分别下降4.01%、16.46%、1.7%、9.44% [8] - 公司一直面临主营业务增长乏力、营收连年下滑的困境 [7] - 2025年前三季度营收同比下降5.08%,延续了过往增长疲软的趋势 [10] - 公司核心卤制品业务增长缓慢,尽管试图通过收购拓展业务版图 [10] - 依靠并购驱动的增长能否持续以及如何整合新收购资产,是公司面临的下一个挑战 [6]

煌上煌10月20日获融资买入1942.89万元,融资余额2.32亿元

新浪财经· 2025-10-21 09:33

股价与交易表现 - 10月20日公司股价上涨2.96%,成交额为1.37亿元 [1] - 当日融资买入额为1942.89万元,融资偿还额为2115.06万元,融资净卖出172.18万元 [1] - 截至10月20日,公司融资融券余额合计为2.32亿元,其中融资余额2.32亿元,占流通市值的3.22%,该融资余额超过近一年90%分位水平,处于高位 [1] 融资融券情况 - 10月20日公司融券偿还2600股,融券卖出900股,卖出金额1.16万元 [1] - 当日融券余量为4900股,融券余额为6.32万元,低于近一年30%分位水平,处于低位 [1] 公司基本概况 - 公司全称为江西煌上煌集团食品股份有限公司,位于江西省南昌市,成立于1999年4月1日,于2012年9月5日上市 [1] - 公司主营业务为酱卤肉制品及佐餐凉菜快捷消费食品的开发、生产和销售 [1] - 主营业务收入构成:鲜货产品占60.71%,米制品业务占31.67%,屠宰加工占4.12%,包装产品占1.97%,其他业务占1.49%,检测业务占0.04% [1] 股东结构与变化 - 截至10月10日,公司股东户数为3.54万户,较上期减少0.55% [2] - 同期人均流通股为14439股,较上期增加0.55% [2] - 截至2025年9月30日,香港中央结算有限公司位居第六大流通股东,持股388.74万股,相比上期增加244.22万股 [2] 财务业绩 - 2025年1月至9月,公司实现营业收入13.79亿元,同比减少5.08% [2] - 同期公司实现归母净利润1.01亿元,同比增长28.59% [2] 分红记录 - 公司A股上市后累计派发现金红利5.18亿元 [2] - 近三年公司累计派发现金红利1.69亿元 [2]

煌上煌:前三季度归母净利润为1.01亿元,同比增长28.59%

北京商报· 2025-10-20 21:05

公司财务表现 - 公司第三季度营业收入为3.94亿元,同比增长0.62% [1] - 公司第三季度归母净利润为2410.79万元,同比增长34.31% [1] - 公司前三季度营业收入为13.79亿元,同比下降5.08% [1] - 公司前三季度归母净利润为1.01亿元,同比增长28.59% [1]

煌上煌(002695.SZ):前三季净利润1.01亿元 同比增长28.59%

格隆汇APP· 2025-10-20 20:10

财务表现 - 前三季度营业收入为13.79亿元,同比下降5.08% [1] - 归属于上市公司股东的净利润为1.01亿元,同比增长28.59% [1] - 归属于上市公司股东的扣除非经常性损益的净利润为8846万元,同比增长38.87% [1]

煌上煌(002695.SZ)发布前三季度业绩,归母净利润1.01亿元,增长28.59%

智通财经网· 2025-10-20 19:28

财务表现 - 前三季度营业收入为13.79亿元 同比减少5.08% [1] - 归属于上市公司股东的净利润为1.01亿元 同比增长28.59% [1] - 归属于上市公司股东的扣除非经常性损益的净利润为8846万元 同比增长38.87% [1] - 基本每股收益为0.181元 [1]