中国太平(00966)

搜索文档

一家养老保险公司获外资战略入股,增资3.33亿获批

环球网· 2025-10-26 09:43

公司资本与股权变动 - 太平养老注册资本由30亿元增加3.33亿元至33.33亿元 [2] - 比利时富杰保险国际股份有限公司认购公司10%股权,成为第二大股东 [2] - 比利时富杰此次入股交易金额为10.75亿元 [2] 公司背景与股东关系 - 太平养老成立于2004年,是我国首家国有专业养老保险公司 [2] - 公司是中国太平保险集团旗下专业经营养老金和员工福利保障业务的子公司 [2] - 比利时富杰集团已持有太平人寿12.45%股权、太平资产20%股权及太平金融服务公司12%股权 [2] 公司近期经营业绩 - 太平养老上半年保险业务收入为14.47亿元 [3] - 公司上半年净利润为5527.9万元 [3] - 截至二季度末,公司核心偿付能力充足率为160.80%,综合偿付能力充足率为217.93% [3] 战略投资者背景 - 比利时富杰集团是欧洲大型保险公司,2023年保费超170亿欧元 [2] - 富杰集团在比利时等国家处于市场领先地位,业务遍及欧洲、亚洲13个国家 [2] - 富杰集团业务范围涵盖人身险、财产险、再保险以及资产管理 [2]

太平资产副总辞任沪农商行董事 或触发会计核算方式调整

21世纪经济报道· 2025-10-24 22:41

人事变动核心事实 - 上海农商行董事李冠莹因工作原因辞去董事职务,离任时间为2025年10月17日,较原定2026年10月10日的任期提前近一年 [2][6] - 李冠莹离任后不在上海农商行及其控股子公司任职,且不存在未履行完毕的公开承诺 [5] - 上海农商行表示此次离任不会导致董事会成员低于法定人数,不影响董事会正常运作 [2] 辞任背景与关联方 - 李冠莹现任太平资产副总经理(主持工作)兼财务负责人,由太平人寿提名、太平资产派驻至上海农商行任非执行董事 [6] - 太平人寿持有上海农商行4.3%的股权,太平人寿与太平资产同属中国太平保险集团 [6] - 太平资产回应称,李冠莹辞任是基于保险公司会计准则调整需求 [2][6] 会计核算方法变动动因 - 中国太平因向上海农商行派驻董事,需将其作为联营企业采用权益法核算,按所持股权比例对应净资产的份额计入总资产 [7] - 权益法核算无法分享当年股价上涨带来的收益 [7] - 业内人士分析,中国太平可能不希望继续对上海农商行形成重大影响,李冠莹辞任切断了“重大影响”链条,投资分类将发生变化 [6][10][11] 会计核算方法变动的财务影响 - 辞任后,中国太平对上海农商行的投资预计将从长期股权投资改为“金融投资”科目,从按持股比例计量改为以公允价值计量 [12] - 股权投资将归类为金融工具,适用公允价值计量模式,可能计入FVTPL或FVOCI资产 [12] - 若计入FVTPL,公允价值变动将直接形成当期利润;若计入FVOCI,将增加权益项下准备金,提升净资产规模,财务报表能反映股市上涨收益 [12] 市场解读与内部考量 - 市场出现猜测,认为太平资产可能计划减持上海农商行股份或调整合作策略 [8] - 专家指出,外界推测辞任的后续影响非常困难,取决于未公开的内部考量,可能仅是正常人事轮换或会计准则原因 [8] - 太平资产在回应中未透露具体会计科目变动细节,仅表示将“持续深化双方友好合作”,上海农商行公告也未提及未来董事提名计划 [9]

增资获批,比利时富杰保险正式入股太平养老

搜狐财经· 2025-10-24 18:34

公司资本变动 - 太平养老保险股份有限公司获国家金融监督管理总局批准增加注册资本3.333333亿元人民币,注册资本由30亿元变更为33.333333亿元 [1] - 全部新增资本由比利时富杰保险国际股份有限公司认购 [1] 股权结构变化 - 增资完成后,比利时富杰保险持有太平养老10%的股权,成为公司第二大股东 [1] - 增资导致原第一大股东中国太平保险控股有限公司的持股比例由99.99%稀释至89.99% [1]

港股内险股集体拉升上涨,中国人寿涨超4%

每日经济新闻· 2025-10-21 09:56

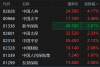

港股内险股市场表现 - 港股内险股板块出现集体拉升上涨行情 [1] - 中国人寿股价上涨超过4%,领涨板块 [1] - 中国太平股价上涨3.5% [1] - 新华保险股价上涨2.6% [1] - 新华保险、中国平安、中国太平、友邦保险股价均上涨超过2% [1]

港股异动丨内险股集体上涨 中国人寿涨超4% 中国平安涨超2%

格隆汇· 2025-10-21 09:52

港股内险股市场表现 - 港股市场内险股出现集体拉升上涨行情 [1] - 中国人寿股价上涨4.17%领涨板块,中国太平上涨3.46%,新华保险上涨2.61% [1] - 中国平安、中国太保、中国财险、中国人民保险集团及友邦保险均录得超过2%的涨幅 [1] 保险公司三季度业绩 - 上市保险公司三季度业绩呈现向好态势 [1] - 中国人寿、新华保险、人保财险等行业巨头发布业绩预增公告 [1] - 各公司净利润同比增幅均超过40%,其中中国人寿预增幅度达到50%至70% [1] 业绩增长驱动因素 - 权益投资的亮眼表现是拉动保险公司净利润增长的关键引擎 [1] 机构观点与政策环境 - 多家券商机构对保险板块持乐观态度,认为“资负共振”有望推动估值与业绩同步提升 [1] - 政策层面持续加码,多部门联合发文鼓励险资作为长期资金入市 [1] - 政策推动建立长周期考核机制,引导保险资金发挥“耐心资本”的作用 [1]

2024年寿险产品盘点:增额终身寿依然是市场第一名,已经连续三年夺冠,有一款单品超过500亿!

13个精算师· 2025-10-17 19:04

寿险产品市场格局演变 - 2024年寿险产品销售数量且规模排行第一的是终身寿险,已连续三年夺冠 [2] - 2011-2015年期间两全保险产品销售数量最高,2016-2020年期间年金险产品成为主打,2021年以来终身寿险占据主导地位 [2] - 终身寿险不仅占据前五产品统计数量的第一,并且保费收入已经连续三年超过年金保险和两全保险 [2] 行业产品集中度分析 - 2024年寿险行业前五产品保费收入合计达到1.22万亿元,占行业原保险保费总收入的38.4% [4] - 保险回归保障政策实施以来,前五产品保费占比持续下降,已由2017年的48.4%下降到2024年的38.4% [4] - 2024年"TOP7+1"大型公司产品集中度为26.4%,中小型公司的产品集中度为63.8%,远高于大型公司 [4] 主要产品类型分布与规模 - 2024年终身寿险产品数量188个,保费收入7223.3亿元,每款产品平均保费收入38.4亿元 [22] - 两全保险产品平均保费收入42.3亿元,年金保险产品平均保费收入34.5亿元 [22] - 2024年度百亿大单品共有31款,保费收入介于50~100亿元的产品数量有32款,占比9% [24] 头部产品表现 - 中邮人寿"中邮年年好邮保一生C款终身寿险"以586.7亿元保费位列2024年度寿险公司保费规模第一 [25] - 中国人寿有四款产品进入保费规模前五,包括"国寿鑫耀龙腾两全保险"(373.8亿元)和"国寿鑫享未来两全保险"(372.2亿元) [25] - 在保费规模前50的产品中,主要是终身寿险、两全保险和年金保险三类产品 [25] 产品现金流状况 - 2024年寿险公司前五产品的退保金为278亿元,现金流支出收入比率为2.3%,同比下降0.4个百分点 [10] - 2024年"TOP7+1"大型公司的现金流支出收入比率为2.1%,中小型公司平均为2.4% [10] - 在323款有退保金额的产品中,现金流支出收入比率简单平均值为3.6%,加权平均值为2.3% [41] 公司产品集中度排名 - 友邦人寿前五产品收入集中度最低,为16.29%,平安寿险为19.91%,新华保险为23.30% [35] - 产品集中度最高的公司包括恒安标准养老和新华养老,均达到100% [37] - 总体来看,大公司的前五产品保费集中度较低,而中小型公司的产品保费集中度较高 [38]

“旅居养老”催生万亿元级市场,保险机构纷纷布局

每日经济新闻· 2025-10-17 07:36

旅居养老市场趋势与驱动力 - 老年人生活观念发生转变,从追求“安度晚年”转变为追求“活得有趣、有品质”,北方老年人冬季南迁旅居需求旺盛 [1] - 中国旅游研究院预测,“十四五”时期末我国出游率较高、旅游消费较多的健康老年人将超过1亿人 [2] - 行业预测到2035年,中国旅居康养产业的市场规模可能达到5万亿元,未来5年是该产业从“概念期”走向“标准化期”的关键窗口 [3] 政策支持与地方发展 - 国务院及中共中央等部门相继出台政策意见,支持培育旅居养老目的地和发展康养旅居等新业态 [2] - 云南、贵州、海南、浙江等地方政府积极推动产业发展,例如今年1至7月云南省接待旅居老人达43万人次,同比增长46% [2] 保险机构布局与模式 - 中国太保、中国太平、新华保险、泰康保险等多家险企已布局旅居养老产品线,普遍采用“保险产品+旅居养老”模式 [4] - 大型险企如泰康保险依托自有养老社区网络开展业务,其泰康之家已在全国布局37城46个项目,截至2025年初已有超过1400位居民候鸟旅居,各社区累计接待近30万人次体验 [4] - 中小型险企主要依托外部服务资源,通过轻资产合作模式提供旅居服务 [4][7] 保险机构竞争优势 - 保险机构拥有庞大的中老年客户群体,具备坚实的客户基础和品牌信任度 [1][5] - 保险机构资金实力雄厚,具备强大的资金筹集和运作能力,能够投入大量资金用于项目建设与运营 [5] - 保险机构风险管理经验丰富,能更好地识别和应对旅居养老项目中的各类风险 [5] 中小险企发展建议 - 建议中小险企从“轻资产合作”切入,与现有旅居基地合作,通过保险产品嵌入权益 [7] - 应选定候鸟型养老、温泉康养等细分领域,以特色和服务质量取胜,并注重口碑和第一批客户体验 [7] - 应主动拥抱地方政府在土地、税收、审批等方面的政策红利,通过与地方合作降低进入成本 [7]

申万宏源:投资端亮眼表现有望带动险企25Q3利润超预期

智通财经· 2025-10-16 14:04

业绩预测 - 预计3Q25 A股上市险企合计归母净利润同比增长26.7%至1864.86亿元 [1] - 预计1-3Q25 A股上市险企归母净利润合计同比增长14.3%至3646.78亿元,同比增速较1H25提升10.6个百分点 [1] - 1-3Q25新华保险归母净利润预计同比增长45%-65%至93.06-134.42亿元 [1] 公司业绩表现 - 1-3Q25归母净利润预计增速:新华保险(+54.2%)、中国人寿(+18.1%)、中国太保(+14.1%)、中国人保(+13.6%)、中国平安(+4.3%) [1] - 3Q25单季度归母净利润预计增速:新华保险(+78.1%)、中国平安(+26.3%)、中国人寿(+24.6%)、中国太保(+20.2%)、中国人保(+8.1%) [1] 人身险业务 - 受益于预定利率调降预期,预计7-8月上市险企新业务价值表现亮眼 [2] - 1-3Q25上市险企新业务价值预计增速:新华保险(+49.7%)、中国平安(+40.4%)、中国太保(+33.5%)、中国人寿(+24.5%) [2] 财产险业务 - 1-8M25财险公司原保险保费收入达1.22万亿元,同比增长4.7% [3] - 预计1-3Q25上市险企综合成本率延续同比改善趋势 [3] - 1-3Q25综合成本率预计表现:中国财险(同比下降1.8个百分点至96.4%)、平安财险(同比下降1.2个百分点至96.6%)、太保财险(同比下降0.9个百分点至97.8%) [3] 投资端表现 - 3Q25权益市场表现亮眼,沪深300指数、中证800指数、中证红利指数、科创50指数分别上涨17.9%、19.8%、0.9%、49.0% [4] - 3Q25长端利率阶段性回升,截至9月30日10年期国债收益率为1.86%,较6月末提升21.4个基点 [4]

保险业季度观察报(2025年第1期)

联合资信· 2025-10-13 19:39

行业整体表现与展望 - 2025年上半年保险行业竞争格局基本稳定,险企头部效应明显[4] - 行业整体偿付能力充足,2025年6月末综合偿付能力充足率和核心偿付能力充足率分别为204.5%和147.8%,较上年末进一步提升[22] - 展望未来,行业有望在政策支持和市场需求推动下继续保持稳健增长,通过数字化转型和渠道专业化建设提升运营效率和服务质量[5] 人身险业务表现 - 2025年上半年人身险公司实现原保险保费收入27705.26亿元,同比增长5.38%[15] - 寿险业务是主要驱动力,原保险保费收入22875.72亿元,同比增长6.63%;健康险保费收入4613.57亿元,同比增长0.14%;意外险保费收入215.96亿元,同比下降6.10%[15] - 市场集中度高,保险业务收入排名前五的人身险公司市场份额合计约为50%[15] - 52家人身险公司合计实现盈利1900.00亿元,21家公司合计亏损42.70亿元[20] 财产险业务表现 - 2025年上半年财产险公司实现原保险保费收入9644.56亿元,同比增长5.10%[16] - 车险业务收入占比回升,保费收入4504.82亿元,同比增长4.50%;健康险保费收入1609.38亿元,同比增长9.13%[16] - 农险保费收入1091.06亿元,同比增长2.63%;责任险保费收入798.83亿元,同比增长3.61%[16] - 财产险公司发生赔付支出5188.86亿元,同比下降0.94%[16] - 77家财产险公司合计实现盈利538.88亿元,7家公司合计亏损1.85亿元[20] 再保险业务表现 - 2025年6月末再保险行业资产规模为0.86万亿元,较上年末增长3.96%[18] - 2025年上半年再保险行业实现分保费收入1251.84亿元,同比下降1.01%[18] - 市场集中度高,分保费收入前5的再保险公司市场份额合计占比约为75%,中再集团旗下公司合计市场份额保持在50%左右[18] 资金运用与投资收益 - 截至2025年6月末,保险业资金运用余额为36.23万亿元,同比增长17.39%[19] - 人身险公司资金运用余额占行业89.98%,其中债券投资占比51.90%,股票及长期股权投资合计占比16.82%,银行存款占比8.02%[19] - 财产险公司资金运用余额占行业6.48%,其中债券投资占比40.29%,股票及长期股权投资合计占比14.40%,银行存款占比17.24%[19] - 受债券市场利率波动及权益市场表现不及预期影响,投资收益率较上年有所下降[28] 主要上市险企表现 - 主要上市险企保险服务收入多呈增长态势,但增速因展业策略和保费结构等因素有所分化[24] - 各上市险企投资资产配置规模均有所提升,但投资收益率较2024年全年均有不同程度降低[28] - 保险业务拓展和投资收益增长推动营业收入上升,多数上市险企净利润水平呈增长态势[33] 行业政策环境 - 监管机构保持强监管主基调,涉及保险行业的政策规章规范性文件发布频率保持在较高水平[8] - 重要政策包括《保险公司监管评级办法》、《银行业保险业绿色金融高质量发展实施方案》、《保险集团并表监督管理办法》等[8] - 预定利率下调政策自2025年9月1日起实施,普通型、分红型、万能型保险产品预定利率上限分别下调至2.0%、1.75%和1.0%[15] 债券发行与信用评级 - 截至2025年6月末,在银行间市场成功发行资本类债券的保险公司合计50家[9] - 2025年上半年共有11家保险公司发行资本补充债券与无固定期限资本债券,发行规模从10亿元至130亿元不等[10][12] - 长城人寿保险股份有限公司主体长期信用级别被上调至AAA,中英人寿保险有限公司发行的资本补充类债券信用级别被上调至AAA[9][13]

非银金融行业周报:继续看好低估值的非银板块-20251012

申万宏源证券· 2025-10-12 14:12

报告行业投资评级 - 行业评级为“看好”,具体针对非银金融行业 [1] 报告核心观点 - 继续看好低估值的非银板块,核心逻辑在于券商板块的高增长与低估值,以及保险板块受益于“反内卷”政策框架落地 [1][2] - 券商板块:市场活跃度显著提升,多项业务指标同比高增,板块估值处于历史相对低位,挂钩A股券商的ETF获资金青睐 [2] - 保险板块:非车险“反内卷”政策正式落地,通过构建全链条精细化管理,有望推动行业承保盈利能力持续改善,头部机构将显著受益 [2] 市场回顾总结 - 报告期内(2025/9/29-10/10),沪深300指数上涨1.47%,非银指数上涨3.18%,跑赢大盘 [5] - 细分行业中,券商指数表现最佳,上涨4.42%;保险指数上涨0.89%;多元金融指数上涨0.52% [5] - 个股方面,保险A股以新华保险(+3.86%)、中国人寿(+3.07%)领涨;保险H股普遍涨幅更大,新华保险H股上涨11.17% [7] - 券商板块中,广发证券(+7.94%)、华泰证券(+6.57%)涨幅居前;国盛金控(-13.52%)跌幅最大 [7][9] 行业重要数据总结 - 保险行业:截至2025年10月10日,10年期国债收益率降至1.82%,本周下行6.64个基点;年初至今沪深300指数累计上涨17.33% [10] - 券商行业:报告期内日均股票成交额为26,034.09亿元,环比上升18.99%;2025年至今日均成交额同比大增56.08% [14] - 两融余额持续增长,截至10月9日达24,455.47亿元,较2024年底增长31.2% [14] - 市场质押股数占总股本比例为3.66%,大股东质押股数占总股本比例为15.20% [14] 行业资讯与政策总结 - 金融监管总局发布《关于加强非车险业务监管有关事项的通知》,明确非车险“报行合一”要求,自11月1日起实施,旨在规范经营、遏制非理性竞争 [16] - 证监会、财政部就《证券期货违法行为吹哨人奖励工作规定》征求意见,拟大幅提高奖励标准 [17] - 央行在2025年10月9日开展11,000亿元买断式逆回购操作,以保持银行体系流动性充裕 [19] - 金融监管总局推动健康保险高质量发展,并指出“十四五”期间保险业累计赔付9万亿元,较“十三五”增长61.7% [20][21] - 证监会核准上海证券成为前海联合基金主要股东,券商系公募基金公司阵营得以扩容 [22] 投资分析意见与标的推荐 - 券商板块推荐三条投资主线:综合实力强的头部机构(如广发证券A+H、中信证券A+H);业绩弹性较大的券商(如东方证券A+H、东方财富);国际业务竞争力强的标的(如中国银河、中金公司H) [2] - 保险板块短期建议关注中国财险、中国人保;中期持续推荐中国人寿(H)、新华保险、中国太保等 [2] - 同时推荐港股金融/多元金融标的,包括香港交易所、中银航空租赁、江苏金租等 [2] 个股重点公告总结 - 中国太保总精算师张远瀚因工作变动辞任 [23] - 东方财富股东进行询价转让,初步定价为24.40元/股,拟转让2.378亿股,获16家机构投资者全额认购 [25] - 财达证券持股5%以上股东完成减持计划,合计减持公司总股本的3% [26]