江苏银行(600919)

搜索文档

江苏银行:第三季度归母净利润103.44亿元,同比增长8.84%

新浪财经· 2025-10-30 17:21

2025年第三季度财务表现 - 第三季度实现营业收入223.19亿元,同比增长7.93% [1] - 第三季度归属于上市公司股东的净利润103.44亿元,同比增长8.84% [1] - 第三季度基本每股收益0.55元 [1] 2025年前三季度累计财务表现 - 前三季度累计实现营业收入671.83亿元,同比增长7.83% [1] - 前三季度累计归属于上市公司股东的净利润305.83亿元,同比增长8.32% [1] - 前三季度累计基本每股收益1.59元 [1]

城商行板块10月30日涨0.16%,青岛银行领涨,主力资金净流出5851.22万元

证星行业日报· 2025-10-30 16:40

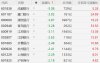

板块整体表现 - 城商行板块在10月30日整体上涨0.16%,表现优于大盘,当日上证指数下跌0.73%,深证成指下跌1.16% [1] - 板块内个股表现分化,青岛银行以3.80%的涨幅领涨,而成都银行以-1.23%的跌幅领跌 [1][2] 领涨个股表现 - 青岛银行收盘价为5.19元,上涨3.80%,成交量为86.08万手,成交额为4.44亿元 [1] - 厦门银行收盘价为7.01元,上涨3.09%,成交量为53.76万手,成交额为3.77亿元 [1] - 上海银行收盘价为9.42元,上涨0.96%,成交量为58.68万手,成交额为5.53亿元 [1] 资金流向分析 - 城商行板块整体资金流向呈现分化,主力资金净流出5851.22万元,游资资金净流入2.09亿元,散户资金净流出1.50亿元 [2] - 江苏银行获得主力资金净流入7939.72万元,主力净占比达6.55% [3] - 青岛银行获得主力资金净流入7028.03万元,主力净占比高达15.85%,但游资净流出3188.73万元,散户净流出3839.30万元 [3] - 上海银行获得主力资金净流入4491.59万元,主力净占比为8.13% [3]

银行视角十五五规划建议稿解读:金融强国目标不变,兼顾发展与安全

银河证券· 2025-10-29 20:55

行业投资评级 - 报告未明确给出行业投资评级 [1][4] 核心观点 - 十五五规划建议稿的核心在于构建兼具韧性、效率、包容性与安全性的现代金融体系,以适配经济高质量发展需求 [4] - 规划目标与完善中央银行制度、优化金融机构体系、加强金融监管联动,统筹发展与安全 [4] - 规划旨在推动金融业深化改革、提升服务实体经济质效,同时守住不发生系统性金融风险底线 [4] 宏观制度与监管 - 宏观制度层面改革旨在强化中央银行在宏观调控与金融稳定中的核心支柱作用 [4] - 科学稳健的货币政策体系强调逆周期调节和精准导向 [4] - 覆盖全面的宏观审慎管理聚焦于防范化解系统性风险,解决金融风险顺周期性积累 [4] - 银行业尤其是系统重要性银行或将面临更严格的附加监管要求,如逆周期资本缓冲、恢复与处置计划等 [4] - 央行正研究拆分宏观审慎评估(MPA)为货币政策执行情况评估以及宏观审慎和金融稳定评估双模块 [4] 业务转型与增量空间 - “五篇大文章”(科技金融、绿色金融、普惠金融、养老金融、数字金融)是金融供给侧结构性改革的集中体现,也是银行增量业务的主要来源 [4] - 科技金融领域,银行需从抵质押贷款转向信用贷款并构建“股债贷投保租”全生命周期的综合服务生态 [4] - 绿色金融、普惠金融和养老金融为银行带来信贷和中间业务扩容机会,例如养老理财 [4] - 数字金融作为底层支撑,加速银行数字化转型和 AI 赋能,但需高度重视数据安全、模型治理和伦理合规 [4] 银行差异化发展与监管 - “优化金融机构体系”旨在构建多元有序健康的金融生态,避免同质化竞争 [4] - 国有大行重点服务国家战略、开展综合化经营;股份行可聚焦于零售财富;区域性银行应深耕地方经济 [4] - “全面加强金融监管,构建风险防范化解体系”继续为银行业经营的核心约束,监管预计将更趋严格、穿透和高效 [4] - 房地产、地方债务和中小金融机构等重点领域风险化解继续推进,加快存量不良资产出清 [4] 投资建议与个股推荐 - 十五五规划推动银行业从同质化竞争转向差异化发展,“五篇大文章”促进结构调优和模式升级,打开增量业务空间 [4] - 宏观审慎管理与监管协同深化将优化行业生态,加速风险出清 [4] - 报告建议关注银行业转型变革进展及基本面修复机会 [4] - 个股层面推荐工商银行(601398)、农业银行(601288)、邮储银行(601658)、江苏银行(600919)、杭州银行(600926)、招商银行(600036) [4]

公募单季盈利首破2万亿,4000点关口有何调仓伏笔?

第一财经资讯· 2025-10-29 20:40

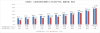

公募基金盈利表现 - 公募基金三季度利润达2.08万亿元,创单季度历史新高 [2] - 三季度利润较上一季度的3856.66亿元环比增长超4倍,较去年同期的1.12万亿元增长超八成 [2] - 行业已连续七个季度盈利,年内累计盈利扩至2.72万亿元,覆盖了2022年至2023年市场调整期间的1.87万亿元累计亏损 [3] - 权益类产品是盈利主力,三季度利润为1.84万亿元,占全行业盈利的近九成(88.57%) [3] - 股票型基金单季度盈利超过1万亿元 [3] 不同类型产品盈利分析 - 主动权益产品前三季度累计盈利1.07万亿元,较去年同期增加5倍以上 [4] - 被动指数产品同期利润为1.09万亿元,同比增幅为1.4倍,两者差距缩小至170亿元 [4] - 权益类产品整体已完成2022年以来的亏损修复,实现盈利1418.84亿元 [4] - QDII基金三季度盈利突破1000亿元创历史新高,年内合计盈利1836.38亿元,较去年同期近乎翻倍(93.46%) [4] - 债券型产品和货币市场型基金单季度利润分别为337.65亿元和449.41亿元 [4] - 单只产品方面,第三季度利润超百亿元的15只产品均为ETF,华泰柏瑞沪深300ETF盈利694.15亿元最高 [5] 持仓结构与行业配置 - 公募基金(剔除QDII)共计重仓3108只个股,较上一季度减少49只,持仓集中度略有提升 [6] - 电子板块以8629亿元的持股总市值成为公募第一大配置行业,电力设备、医药生物紧随其后 [8] - 非银金融、有色金属、计算机和医药生物四大板块是公募加仓主要方向,单季度增持均超过10亿股 [8] - 银行板块成为三季度减仓主力,单季度减持53.59亿股,在55只银行股中有47只遭遇减持 [9] 重仓股变动详情 - 宁德时代和贵州茅台仍稳居前两大重仓股,宁德时代重仓基金数量增加350只至2124只,贵州茅台减少23只至1048只 [7] - 宁德时代股价三季度上涨近60%,但公募整体减持5049.73万股,持股总市值达2070.74亿元 [7] - 光模块(CPO)领域表现突出,中际旭创和新易盛跃升为第三、第四大重仓股 [7] - 中际旭创获564只基金新增重仓,加仓7882.56万股,新易盛重仓基金数量从630只增至1116只,增持5549万股至2.75亿股,两者三季度股价涨幅均超170% [8] - 阿里巴巴-W与寒武纪-U重回前十大重仓股行列 [8] 基金经理市场展望与布局 - 市场判断A股呈现典型慢牛格局,主线集中在AI产业链、反内卷政策受益板块及受地缘政治影响的供给收缩领域 [10] - 观点认为AI新兴产业在资本开支、企业盈利及渗透率等方面持续超预期,市场主线从海外算力链向国产算力、消费电子及半导体自主可控等方向扩散 [10] - 有观点指出,随着财富效应增加和宏观经济上行,估值处于历史低位的消费股可能迎来表现时刻 [11] - AI仍被视为全球科技创新主线,国产算力需求端旺盛,供应链瓶颈在逐步解决,明年高增长可期 [11] - 有审慎观点提示,技术路线的迭代给未来竞争格局带来不确定性,面对科技股投资需同时保持乐观和谨慎 [12]

银行行业今日跌1.98%,主力资金净流出20.90亿元

证券时报网· 2025-10-29 17:03

市场整体表现 - 沪指10月29日上涨0.70% [1] - 申万行业中24个行业上涨,电力设备行业涨幅居首,达4.79%,有色金属行业涨幅为4.28% [1] - 银行行业下跌1.98%,食品饮料行业下跌0.56%,银行行业为当日跌幅最大行业 [1] 行业资金流向 - 两市主力资金全天净流入54.06亿元 [1] - 12个行业主力资金净流入,电力设备行业净流入规模最大,为161.32亿元,有色金属行业净流入59.97亿元 [1] - 19个行业主力资金净流出,电子行业净流出规模居首,达65.40亿元,通信行业净流出47.36亿元,国防军工、银行、食品饮料等行业亦有较多净流出 [1] 银行行业具体表现 - 银行行业整体下跌1.98%,主力资金净流出20.90亿元 [2] - 行业42只个股中,仅1只上涨,39只下跌 [2] - 行业内有16只个股资金净流入,5只净流入资金超3000万元 [2] 银行个股资金流向 - 资金净流入居前的个股为中国银行(净流入2.99亿元)、中信银行(净流入1.11亿元)、南京银行(净流入8107.63万元) [2][3] - 资金净流出超亿元的个股有9只,净流出居前的为招商银行(净流出7.73亿元)、民生银行(净流出4.18亿元)、江苏银行(净流出2.41亿元) [2] - 兴业银行、杭州银行、北京银行等个股资金净流出规模也较大 [2]

城商行板块10月29日跌2.43%,成都银行领跌,主力资金净流出7.42亿元

证星行业日报· 2025-10-29 16:41

板块整体表现 - 城商行板块在报告交易日整体下跌2.43%,表现显著弱于大盘,当日上证指数上涨0.7%,深证成指上涨1.95% [1] - 板块内个股普遍下跌,领跌个股为成都银行,跌幅达5.74%,其次是厦门银行,下跌4.90% [1][2] - 板块成交活跃,资金流向显示当日主力资金净流出7.42亿元,而游资和散户资金分别净流入3.31亿元和4.1亿元 [2] 领跌及重点个股表现 - 成都银行跌幅最深,为5.74%,收盘价17.07元,成交量为129.80万手,成交额达22.27亿元 [2] - 江苏银行成交量最高,达203.91万手,成交额为21.64亿元,股价下跌3.84% [2] - 北京银行成交量也较为显著,为224.08万手,成交额12.74亿元,股价下跌1.91% [1][2] 个股资金流向分析 - 青岛银行主力资金净流入最多,达6110.99万元,主力净占比为14.47% [3] - 南京银行和重庆银行也获得主力资金净流入,分别为4396.59万元和3156.27万元,主力净占比分别为5.30%和11.43% [3] - 苏州银行主力资金净流出规模最大,为3141.25万元,主力净占比为-8.35% [3] - 宁波银行主力资金净流出1647.67万元,但散户资金净流入4373.29万元,散户净占比为5.26% [3]

A股银行股集体下跌:成都银行跌5%,浦发银行跌超3%

格隆汇APP· 2025-10-29 12:03

银行股市场表现 - A股市场银行股在10月29日半日收盘时集体下跌,跌幅领先的成都银行下跌5% [1] - 多家银行股跌幅超过3%,包括厦门银行、浦发银行、青岛银行和江苏银行 [1] - 江阴银行、齐鲁银行、杭州银行、上海银行及沪农商行等跌幅均超过2% [1] 个股跌幅详情 - 成都银行跌幅为5.08%,总市值为729亿元 [2] - 厦门银行跌幅为3.92%,总市值为181亿元 [2] - 浦发银行跌幅为3.87%,总市值为3967亿元 [2] - 青岛银行跌幅为3.28%,总市值为292亿元 [2] - 江苏银行跌幅为3.11%,总市值为1945亿元 [2] 年初至今表现 - 尽管当日普遍下跌,部分银行股年初至今仍录得显著涨幅,例如青岛银行年初至今涨幅为33.50% [2] - 厦门银行和浦发银行年初至今涨幅分别为24.69%和19.25% [2] - 江阴银行、江苏银行、齐鲁银行、杭州银行、上海银行及沪农商行年初至今涨幅在4.82%至15.81%之间 [2]

公募十大重仓股出炉!这些股票被增持

中国证券报· 2025-10-28 23:00

公募基金2025年三季度重仓股变动 - 宁德时代重回公募基金第一大重仓股,持有市值758.81亿元 [1][2] - 腾讯控股从二季度末的第一大重仓股降为第二大重仓股,持有市值699.38亿元 [2] - 前十大重仓股还包括新易盛、中际旭创、阿里巴巴-W、立讯精密、工业富联、紫金矿业、中芯国际、贵州茅台,持有市值均超过280亿元 [1][2] - 中际旭创、工业富联新进前十大重仓股,美的集团、小米集团-W退出前十大重仓股行列 [1][2] 公募基金三季度增持情况 - 增持市值最多的个股是中际旭创和新易盛,分别增持401.74亿元和369.30亿元,连续两个季度位列增持榜首 [2] - 增持工业富联市值超过300亿元 [2] - 增持阿里巴巴-W、宁德时代市值均超过200亿元 [2] - 增持寒武纪、立讯精密、中芯国际等芯片和消费电子个股市值均超过120亿元 [2] 公募基金三季度减持情况 - 减持市值最多的个股是小米集团-W,减持108.34亿元 [3] - 减持美的集团、招商银行、顺丰控股市值均超过70亿元 [3] - 美团-W、格力电器、长江电力、比亚迪等个股也被公募基金减持较多 [3][5] - 泡泡玛特在二季度被增持后,于三季度被大手笔减持 [5] 科技股表现与基金持仓策略 - 科技板块三季度表现突出,增持前十大个股多为科技股,尤其聚焦光模块等AI相关领域 [4] - 中际旭创三季度股价上涨超170%,新易盛上涨超180%,工业富联上涨超210%,是增持市值最多的三只个股 [4] - 永赢科技智选A基金前三季度收益率最高,其第一、第二大重仓股为新易盛和中际旭创,占基金资产净值比例分别为9.76%和9.48% [4] - 中欧数字经济A、恒越优势精选等业绩领先基金也重仓新易盛、中际旭创、中芯国际、阿里巴巴-W、沪电股份等科技股 [4] 基金经理对科技股与消费股的观点 - 有观点认为AI仍是全球科技创新主线,国产算力需求旺盛,供应链瓶颈在解决,明年高增长可期 [8] - 重点关注AI硬件创新带来的消费电子投资机会,看好国内先进制程突破带动的先进制造、封装及国产算力芯片机会 [8] - 有观点指出,随着股市财富效应增加和宏观经济上行,一些估值处于历史低位的消费股可能迎来表现时刻 [7] - 中国的内需消费市场长期仍是投资沃土,当前较低估值提供充足安全边际 [7] - 对于AI驱动的科技股投资,需同时保持乐观和谨慎,因技术路线迭代可能影响长期竞争格局和内在价值 [8]

城商行板块10月28日涨0.02%,厦门银行领涨,主力资金净流入2.23亿元

证星行业日报· 2025-10-28 16:40

板块整体表现 - 城商行板块在当日微涨0.01%,表现优于大盘,同期上证指数下跌0.22%,深证成指下跌0.44% [1] - 板块内个股表现分化,厦门银行以5.46%的涨幅领涨,而郑州银行下跌0.98%领跌 [1][2] - 板块整体资金呈净流入状态,主力资金净流入2.23亿元,游资资金净流入1.33亿元,但散户资金净流出3.56亿元 [2] 领涨个股分析 - 厦门银行涨幅最大为5.46%,收盘价7.15元,成交量为58.24万手,成交额为4.12亿元 [1] - 厦门银行获得主力资金净流入3911.89万元,主力净占比高达9.50%,但游资净流出186.68万元 [3] - 重庆银行和成都银行分别上涨2.11%和0.84%,成都银行获得主力资金净流入8234.45万元,主力净占比14.54% [1][3] 资金流向分析 - 南京银行和成都银行是主力资金最青睐的个股,主力净流入分别为8261.76万元和8234.45万元,主力净占比分别为10.46%和14.54% [3] - 江苏银行同时获得主力资金和游资青睐,主力净流入4857.10万元,游资净流入4553.69万元 [3] - 北京银行虽然股价下跌0.52%,但成交活跃,成交额达11.84亿元,并获得游资净流入1395.05万元 [2][3] 市场交易活跃度 - 江苏银行成交量最大,为96.77万手,成交额10.52亿元 [1] - 北京银行成交量达205.57万手,是成交量最高的城商行,成交额为11.84亿元 [2] - 宁波银行和南京银行成交额较高,分别为7.94亿元和7.90亿元,显示市场关注度集中 [1][2]

城商行洗牌启示录:南下失利的北京银行,何以“腹背受敌”

华尔街见闻· 2025-10-28 10:42

行业格局演变 - 2025年上半年末,江苏银行以总资产4.79万亿元超越北京银行的4.75万亿元,结束了北京银行长达18年的上市城商行规模领先地位,差距为400亿元 [1] - 资产规模前十的城商行中,过半数起源于长三角地区,包括江苏银行、宁波银行、上海银行等,显示出区域经济的强大影响力 [17] - 北京银行面临长三角地区城商行的激烈竞争,其资产规模被江苏银行超越,营收被宁波银行超越,领先地位受到挑战 [16] 江苏银行财务与业务表现 - 2025年上半年,江苏银行营收448.64亿元,归母净利润202.38亿元,同比分别增长7.78%和8.05%,增速较北京银行分别高出6.76和6.93个百分点 [3] - 关键经营指标全面领先:总资产回报率21.16%(高出北京银行8.63个百分点),净息差1.78%(高出0.47个百分点),不良贷款率0.84%(优于0.46个百分点),拨备覆盖率高出135.28个百分点 [3] - 对公业务是核心支柱,2025年上半年贷款较年初增长23.3%,占贷款总额近7成,2020-2024年信贷规模年复合增长率达19.94% [20] - 业务深度扎根江苏及长三角,省内信贷占比84.06%,长三角其余地区占比8.17%,实现了江苏省内县域全覆盖 [19] 北京银行的战略调整与挑战 - 为应对竞争,北京银行于2022年发布《长三角一体化工作方案》,并提出“在长三角再造一个北京银行”的战略构想 [9] - 积极拓展长三角市场,2023-2024年该区域贷款增速分别为27.4%和12.72%,显著高于全行水平,至2025年上半年末区域贷款占比提升至23.46% [14] - 然而,2025年上半年北京银行在长三角的贷款增速为10.66%,仍低于江苏银行、宁波银行等本地竞争对手的增速 [15] - 北京银行在主战场北京面临华夏银行、北京农商行等“兄弟行”的激烈竞争,同时将数字化转型和“All in AI”战略作为未来发展重心 [10][24] 区域经济背景分析 - 长三角地区土地面积仅占全国2.3%,但GDP贡献接近四分之一,庞大的融资需求孕育了强大的金融机构 [17] - 江苏省制造业高质量发展指数连续多年全国第一,其独特的“十三太保”多中心经济结构为当地银行提供了充足发展空间 [18] - 江苏银行的崛起得益于其精准的业务定位,在对公与投行业务上见长,并积极调整资产配置以应对利率市场化环境 [18][21]