欧莱雅(LRLCY)

搜索文档

欧莱雅将在进博会首发26项新品

北京商报· 2025-10-30 22:04

参展概况 - 公司将以"美无限,耀八方"为主题参加第八届中国国际进口博览会 [1] - 公司将携三大展台亮相消费品展区、法国馆与创新孵化专区 [1] 主展台展示 - 在消费品展区主展台以"美妆寰宇"为核心概念打造五大展区 [1] - 五大展区全面展现集团在研发、产品、可持续、开放式创新和"美之道"方面的最新成果 [1] 首发产品与品牌 - 本届进博会首发新品数量总计达26项 [1] - 包括3个亚洲首发新品牌:DrG蒂迩肌、Miu Miu、植村秀专业美发 [1] - 包括4款全球及中国首发美妆科技 [1] - 包括19款首发新产品 [1]

欧莱雅集团考虑独立或联合投资阿玛尼;海底捞将开汉堡店

搜狐财经· 2025-10-30 21:51

欧莱雅与阿玛尼潜在交易 - 欧莱雅集团首席执行官表示愿意按照阿玛尼先生遗嘱规定,考虑与阿玛尼集团展开谈判 [3] - 根据遗嘱,继承人须在18个月内出售阿玛尼集团15%股权,并在3至5年内将另外30%至54.9%股份转让给同一买家,指定优选收购方包括欧莱雅集团、LVMH集团和依视路陆逊梯卡 [3] - 欧莱雅集团刚以40亿欧元收购开云美妆,账上仍有净现金且评级稳定,具备单独或联合出资能力,交易落地后有望放大阿玛尼集团规模 [3] 布朗斯乳业出售计划 - 澳大利亚布朗斯乳业计划明年正式寻找买家或投资,出售过程正在进行中,所有商业信息将汇编成投资者方案,公司已获得众多投资者浓厚兴趣 [5] - 公司计划于2026年正式上市,此次出售不会对布朗斯乳业的日常运营产生影响 [5] - 布朗斯乳业成立于1886年,在澳大利亚出售各种酸奶、奶酪和咖啡,包括RTD咖啡品牌Hunt And Brew [5] 青岛啤酒收购终止 - 青岛啤酒斥资6.65亿元收购即墨黄酒100%股权的计划因交割先决条件未能满足而终止,且无需承担任何违约责任 [7] - 即墨黄酒始建于1949年,其生产的"即墨"牌老酒是中国传统黄酒的重要代表之一 [7] - 青岛啤酒原本寄望通过并购补齐黄酒赛道,交易告吹使其错失形成互补效应、开辟新增长点的机会 [7] KKR竞购Costa咖啡 - 美国私募股权巨头KKR是与Costa母企可口可乐公司就收购进行谈判的少数几家公司之一,但其兴趣仍不稳定,管理层路演将于本周开始 [10] - Costa咖啡是英国最大连锁咖啡品牌,全球超4000家门店中约2700家位于英国及爱尔兰,2024年底在中国市场门店数量仅剩389家 [10] - 若KKR入局,可凭借其在餐饮供应链与数字化门店的丰富经验,整合Costa的即饮、烘焙与外卖场景,提升单店模型与现金流 [10] 海底捞拓展汉堡业务 - 海底捞旗下品牌"小嗨爱炸hiburger"湖南首店预计12月开业,由原有副牌"小嗨爱炸"门店升级而来 [13] - 小嗨爱炸今年曾多次推出汉堡,目前太原、武汉等多地门店均能买到汉堡产品,定价介于28至39.9元之间 [13] - 将"汉堡"元素直接写进品牌名,意味着海底捞正在尝试加码汉堡产品线,以吸引更多年轻消费者 [13] 7-Eleven推出氢烘焙咖啡 - 日本7-Eleven将在全国门店发售与UCC上岛咖啡共同研发的氢烘焙咖啡,以氢气作为烘焙热源,售价为149日元,比普通热咖啡贵约20日元 [17] - 氢烘焙咖啡口感清澈、令人回味,而7-Eleven普通热咖啡口感偏苦 [17] - 推出氢烘焙咖啡可借环保叙事提升品牌科技感与ESG评分,吸引更加细分的消费者群体 [17] 宜家财年业绩 - 宜家全球特许经营授权商Inter IKEA集团公布2025财年业绩,年度销售额下降1%(剔除汇率影响后为0.3%)至446亿欧元,为连续第二年下滑 [19] - 产品总销量和顾客数量均增长3%,全球新开设66个销售点,门店客流量从8.99亿人次增至9.15亿人次,连续第五年增长 [19] - 公司坚持降价策略,旨在吸引更多消费者,在激烈竞争的市场中扩大份额 [19] 茅台集团人事变动 - 茅台集团宣布重大人事调整,张德芹不再担任董事长,由贵州省能源局局长陈华接任 [22] - 此次任命标志着该白酒巨头五年内第四次换帅 [22] - 新帅凭借实业型履历及经验,预计将推动"新商务"客群与新消费场景扩张 [22] 娃哈哈高管变动 - 宏胜饮料集团有限公司法定代表人祝丽丹被指已离职,其办公室已搬空,娃哈哈官方对此未予回应 [25] - 2024年宗馥莉接班后,原娃哈哈一批"老臣"退出核心位置,祝丽丹等宏胜系人员曾同步进入娃哈哈体系,接管供应链、生产等核心部门 [25] - 失去这位擅长成本节控的高管,宗馥莉在供应链、基地管理和对外谈判中的执行力或被削弱 [25] Alexander McQueen重组 - Alexander McQueen宣布启动为期三年的战略评估,目标在未来重新实现可持续盈利,作为重组第一步将裁减约55个岗位,约占伦敦总部员工总数的20% [27] - 公司已确认与受影响员工展开正式咨询,并承诺在过渡期间提供必要支持 [27] - 此次裁员重组旨在简化国际市场架构,以重建增长信心,品牌将进入一个更务实的时期 [27]

美妆消费占国内三分之一,上海不只想当“美妆消费第一城”

新浪财经· 2025-10-30 20:19

全球及中国美妆产业规模与增长 - 全球美妆产业处于科技创新与消费升级的快速发展阶段,轻医美市场年增速可观[1] - 中国已是全球最大的化妆品市场,产业规模在2024年突破10738.22亿元,并预计在2025年年底突破11000亿元[1] - 2025年上半年,全国限额以上单位的化妆品零售额达2291亿元,上海零售额达685亿元,约占全国三分之一[3] 中国美妆产业特点与发展方向 - 中国美妆产业形成综合交叉学科特点,涵盖医学、生物工程、精细化学等领域,核心在于产品安全性、有效性及文化价值传递[3] - 产业将朝着科技创新、总部基地、设计创意中心等方向发展,上海成为这一进程的核心区域[3] - 中国美妆产业产能、科技研发中心、原料制造中心在未来五年内预计将实现显著增长,产能将突破50%,科技研发中心和原料制造中心将超过60%[11] 上海静安区产业政策与支持 - 上海静安区积极布局"美创静界"美妆健康创新生态社区,构建"美妆科技+临床转化+首发经济"三位一体的产业生态[3] - 静安区发布《促进美妆健康产业高质量发展行动方案(2025—2028年)》,锚定2028年建成千亿级美妆健康产业集群的目标[5] - 政策目标包括培育3-5家50亿级龙头企业、10个国际领军品牌,推动50项AI等数智技术深度赋能产业[5] - 静安区通过推行"一网通办"改革、落实市场准入负面清单制度、加强产权保护、破解融资难题等举措构建高效营商环境[4] “美创静界”生态社区建设与成效 - “美创静界”于2025年5月启动,已吸引40余家掌握核心技术、汇聚专业人才的本土美妆企业入驻[7] - 该社区将进一步拓展研发、转化、销售等创新平台功能,探索"现制现售"等升级体验,实现国际美创资源"引进来"与本土创新成果"走出去"[7] - 平台为科研人员、企业和市场提供交流机会,推动科研成果快速落地,例如帮助企业快速将婴幼儿湿疹修复科研成果转化为产品[7][8] 金融支持与行业投资趋势 - 2025年3月,静安区携手欧莱雅、凯辉基金成立"凯辉创美未来基金",为挖掘和扶持新一代美妆领军企业提供资金保障[9] - 当前美妆行业处于底层技术变革时代,AI和生物技术将成为推动行业发展的关键力量[9] - 创业者需树立围绕产品的理念,打造从研发到供应链、产品、市场、内容、营销的全链条组织能力[9] 企业全球化与市场拓展 - 欧莱雅在中国的研发中心已成为集团全球研发网络中的重要组成部分,秉持"全球芯、中国心、未来欣"的理念服务中国市场[4] - 中国美妆企业加速走向国际市场,通过全球化布局提升品牌影响力,未来有望在东南亚、欧洲等市场取得更大突破[10][11] - 企业需要从单一品类向多品类、单一品牌向多品牌、单一国家向全球化转变[11]

研报丨全球多肽化妆品竞赛,TOP3是谁?

FBeauty未来迹· 2025-10-30 19:29

行业战略转型 - 化妆品行业正经历从基础保湿向功效化、科学化的战略转型 [3] - 多肽凭借其靶向激活胶原合成、抑制神经递质释放等机制,成为抗衰护肤品的核心载体 [3] - 2023年全球上市肽类化妆品超1180种,其中41%高端产品含功能性肽化合物 [4] 市场规模与增长驱动力 - 2024年全球多肽类化妆品市场规模为25.66亿美元,预计2031年将达到57.16亿美元,预测期内年复合增长率高达12.3% [6] - 市场增长的底层驱动力源于全球消费者对抗衰老及科学验证型护肤方案的迫切需求,2024年有超过5500万消费者使用了肽类护肤品,其中68%的消费者以减少皱纹和紧致肌肤为主要目标 [8][9] - 临床验证成为消费决策关键,2024年上市的220种肽类化妆品均引用了第三方临床研究,平均研究样本量为42名参与者,研究持续时间为6-8周 [9] - 经皮肤科医生认可的产品的客户留存率比未经验证的替代品平均高出2.4倍 [9] 区域市场表现 - 按销量计,亚太地区是全球最大的肽类化妆品市场,占据全球销量的36% [10] - 2023年韩国多肽护肤品销量突破1270万件,中国线上销量从2023年的940万件飙升至2024年的4430万件,主要消费者为18至30岁人群,日本高端肽类面霜和眼部精华销量超过230万件 [10] - 北美市场销量占比34%,美国有超过1620万活跃肽类护肤品用户,通过专卖店和药店售出超过520万件含肽化妆品,加拿大销量达290万件 [10] - 欧洲市场销量占比28%,德国销量达960万件,法国售出超过380万件高端多肽面霜,英国最少有350家诊所提供多肽类面部护理产品 [11] - 按销售额计,北美市场占据主导地位,份额为35%,其次是欧洲(30%)、亚太(25%) [12] - 美国个人护理产品年支出超过950亿美元,FDA注册系统显示超过12,000种含肽产品已注册销售 [12] 细分市场表现 - 精华液是最大的细分市场,占全球多肽类化妆品销售额的38%,2023年全球上市超过480款肽类精华液,肽浓度通常为5%~10% [15] - 保湿修护霜市场份额为26%,到2023年底有超过360个SKU [15] - 抗衰老面霜市场份额为17%,2023年上市超过160款,含有铜肽的高端面霜价格比普通抗衰老面霜高出28% [15] - 眼霜市场份额为11%,2023年共记录95个肽类SKU,销售主要集中在日本、韩国和法国 [15] - 其他类别(如面膜)2023年全球销量超过700万件 [15] 销售渠道表现 - 线上销售渠道是最大的单一渠道,占比达到46%,2023年通过电商平台销售的肽类产品超过3700万件,其中61%的销售转化率得益于人工智能推荐和社交媒体营销 [16] - 化妆品专营店与美容连锁店贡献了全球销售额的27% [16] - 超市渠道占据18%的市场份额,销售超过300种多肽类化妆品,消费者倾向于选择价格低于35美元的产品 [16] - 药店、皮肤科诊所等渠道共占全球销售额的9%,2023年全球最少有8000家诊所采用多肽类面霜作为术后护理产品 [16] 资本流向与投资热点 - 2023年全球多肽化妆品市场累计吸引逾11.2亿美元资金,主要投向研发、临床试验、新型透皮技术以及可持续包装领域 [18] - 北美地区风险投资机构向生物技术化妆品肽平台注入超过3.6亿美元,催生了超过110种多肽化妆品新产品上市 [18] - 欧洲地区获得约2.9亿美元投资,法国、德国及北欧国家政府共提供4600万美元资助绿色化妆品研发 [18] - 亚太地区吸引了超过4.1亿美元投资,韩国和中国企业处于领先地位 [18] - 中东和非洲地区吸引超过6000万美元投资,主要投向皮肤科医生主导的美容诊所 [19] - 私人订制多肽护肤品、人工智能辅助多肽设计、临床试验、促渗透技术是投资者关注的热点 [19] 产品创新方向 - 2023-2024年全球共推出超过110种新型多肽产品,创新聚焦四大方向:多肽协同增效、精密递送系统、可持续设计、智能化与个性化 [20] - 欧莱雅Revitalift Clinical Peptide Pro+精华液采用四种肽定制配方,上市首年在32个国家售出超210万瓶 [20] - 资生堂推出微流体精华胶囊,8个月在亚洲高端门店销售42万瓶 [20] - 雅诗兰黛采用可回收玻璃瓶与生物降解内胆,法国品牌推出可再填充肽霜,2023年销量达到320万瓶 [20] - 超过145个品牌将肽类产品纳入AI皮肤诊断系统,通过算法匹配肽组合与肌肤问题 [20] 竞争格局与企业表现 - 欧莱雅是市场领先者,旗下品牌销售超过138种含多肽化妆品,2024年全球销量超过1900万件,并申请了46项多肽相关专利 [21] - 雅诗兰黛集团占据第二大市场份额,旗下品牌拥有超过96种含多肽化妆品,2024年全球销量超1340万件 [21] - 上美股份在2024年进入前三,旗下韩束品牌红蛮腰系列年销量超过1100万套 [21] - 韩束通过自主研发环六肽-9新原料实现技术突破,该成分于2024年4月完成国家药监局化妆品新原料备案 [22] - 经临床验证,使用韩束产品14天可显著淡化细纹,28天下颌线紧致度提升27% [22][23] - 韩束红蛮腰五件套定价399元,单位毫升价格仅为国际品牌的1/5,但多肽添加浓度达5.2%,高于行业平均的3%~4% [23] - 韩束构建"短剧引流+自播转化+线下承接"的全域流量模型,2024年全渠道GMV超70亿元,长期占据抖音渠道第一 [25] - 上美股份已实现"原料研发-生产-营销"全链布局,围绕环六肽-9构建了核心知识产权壁垒,并拥有全智能化黑灯工厂保障产能 [25] 上游原料市场 - 预计2025年化妆品多肽制造市场价值将达到2.574亿美元,2035年将增至4.341亿美元,2025-2035年CAGR为5.4% [26] - 原料来源多样化,海洋动物来源的多肽份额达到35.1% [26] - 受可持续消费趋势影响,植物源多肽(如大豆和豌豆肽)研发加速 [26] 行业挑战 - 高纯度合成肽成本高达1,600-4,500美元/公斤 [27] - 2023年41%的全球品牌称因封装和保存障碍导致肽类制剂上市延迟 [27] - 监管存在割裂,仅27国制定肽成分指南,19%线上产品缺乏可追溯文件 [27]

欧莱雅兰珍珍:科技女生赋能计划已触达20万学子,中国模式创新正在走向世界

环球网资讯· 2025-10-28 11:31

公司战略与项目成果 - 公司在科学教育领域定位为创新者和连接者,整合国内外顶尖科学家资源并将自身生物科技资源、工厂技术转化为科普内容[1] - 公司通过“请进来、走出去、广播种”三维模式实施“科技女生赋能计划”,覆盖全国9个省市的100余所学校,触达近20万名中学女生[4] - “请进来”模式已举办5场校园分享活动,邀请中国青年女科学家用真实经历打破性别对科研的限制[4] - “走出去”模式组织了9场实践活动,带领女生走进进博会、科研机构、先进工厂,并开展科技女生赋能营[5] - “广播种”模式通过录制科普视频和媒体传播,收获7000多条报道、超13亿次社媒曝光[5] - 公司联合上海临港新区正式启用“科技女生赋能计划”临港基地并开营科技女生赋能营[6] 行业合作与资源整合 - 公司作为顶科论坛长期合作伙伴,联合中国科学院微小卫星创新研究院为科技女生打开“触摸太空”的大门[7] - 研究院通过“理论+实践”方式让女生全方位了解航天科研,从介绍科学卫星到观察实物卫星厂房[9] - 公司调动全球资源并联合顶尖科研机构,旨在让女生看到科研离生活不远,例如带女生参观欧莱雅工厂和北京中科院植物研究所[10] - 公司推动企业基金会与联合国教科文组织达成合作,计划在全球推广“科技女生赋能计划”的中国模式[5]

震惊!致癌物质苏丹红从“餐桌”跑到“脸上”

经济观察网· 2025-10-27 13:28

事件概述 - 第三方测评机构“老爸评测”称在护肤品中检出禁用成分苏丹红IV号,事件涉及800余款产品和400多个品牌,引发行业安全风暴 [1][2][3] 涉事产品与品牌 - 检测结果显示违禁成分疑似来源于一款复合红色原料,该原料包含鳢肠提取物、印度楝叶提取物和辣木籽油,其苏丹红含量高达1170ppm [2] - 涉事知名品牌包括科颜氏、FARMACY、且初、听研、花西子、chillmore且悠等 [2][3] - 具体涉事产品包括科颜氏姜叶秋葵紧致修护睡眠面膜、花西子桃娇鲜颜精华底霜、且初无花果焕颜卸妆膏等 [3] 检测方法与含量 - 苏丹红IV号含量在435-1982ug/kg之间 [2] - 检测采用GB/T29663-2013高效液相色谱法,检出限为50μg/kg,定量限为150μg/kg [2][3] 品牌应对措施 - 科颜氏表示涉事面膜已不在国内官方渠道销售 [5] - 花西子相关产品已在天猫、抖音、京东、拼多多官方旗舰店下架,并对原料供应商启动严格审查 [5][6] - 且初、听研、chillmore且悠等品牌表示已安排产品送检并将公示结果 [6] - FARMACY植萃美肌苹果卸妆膏依然在售,官方客服仅回复正在调查中 [6] 供应链漏洞分析 - 苏丹红来源指向一家新加坡企业“康博Campo Research (S) Pte Ltd”,其在国内的代理商包括上海乾飞化工有限公司和广州荣道化工有限公司 [7] - 业内人士分析,植物提取物本身不含苏丹红,可能是厂商为伪造天然深色成分的视觉效果而偷偷添加 [7] - 化妆品常规检测项目有9项,不包括苏丹红,此次是在进行非靶向筛查时意外发现 [7] 行业监管背景 - 根据国家药监局2021年更新的《化妆品禁用原料目录》,苏丹红Ⅰ至Ⅳ号均被列入禁用组分清单 [8] - 事件暴露了化妆品原料供应链的监管漏洞,部分中小企业过度依赖海外供应商资质审查,缺乏自主检测能力 [8]

330亿,今年最大美妆收购诞生了

投中网· 2025-10-26 15:04

交易概述 - 法国开云集团以40亿欧元(约330亿元人民币)将其美妆部门出售给欧莱雅集团,预计2026年上半年完成[3] - 交易内容包括收购高端香水品牌Creed,以及获得为Gucci、Bottega Veneta和Balenciaga等开云旗下品牌美妆香水产品的50年独家授权许可[3] - 交易双方计划成立一家股权各占50%的合资公司,共同探索奢侈品与健康长寿领域的交叉机遇[3] 开云集团出售背景与动机 - 开云集团2025年上半年收入下跌16%至75.87亿欧元,净利润大幅缩水46%至4.74亿欧元[6] - 集团主力品牌Gucci上半年营收同比下滑约26%,营业利润腰斩下滑52%至4.86亿欧元,已连续6个季度销售下滑[7] - 截至2025年6月底,开云集团净负债额高达95亿欧元[7] - 美妆业务虽是亮点(2025年上半年收入1.5亿欧元,增长9%),但占集团总营收仅约2%,出售可回笼资金且通过长期授权仍可分享增长红利[6][7] - 出售决策由新任CEO Luca de Meo上任一个月后推动,旨在聚焦奢侈品主业、削减成本、扭转局面[4][9][10] 欧莱雅收购战略与考量 - 收购契合欧莱雅进军高奢美妆的战略需求,其2025年上半年香水业务同比增幅达11%,成为高端线亮点[15][17] - 欧莱雅采取"收购+授权"双管齐下策略:收购Creed、Aesop等成名品牌,同时获取Gucci等奢侈品牌的长期授权[15][16] - 近年来一系列动作显示其加码高奢香水市场,包括2023年以25.25亿美元收购Aesop,2024年投资中国本土香氛品牌观夏及中东奢华香水品牌Amouage等[13][14][15] - 交易价格40亿欧元被视为对潜在增长价值的投资,包括通过Creed成为小众香水市场领导者,以及合资公司带来的新机遇[15][17] 对第三方的影响 - 交易"误伤"科蒂集团,因其此前拥有Gucci美妆授权,该授权是科蒂美妆业务的核心支撑,协议将在2028年到期[18] 历史背景 - 开云集团约两年前正式成立美妆部门,并以35亿欧元收购Creed奠基,当时创下美妆行业收购纪录[3][8] - 集团曾挖来在美妆行业有近30年经验的Raffaella Cornaggia担任开云美妆CEO,意图将美妆作为新增长引擎[9]

苏丹红从餐桌“杀”上脸?科颜氏、花西子卷入,化妆品界上演“罗生门”

凤凰网财经· 2025-10-24 22:04

事件概述 - 自媒体“老爸评测”发布视频,在多个护肤品中检测出禁用成分“苏丹红Ⅳ”,涉及科颜氏、花西子、Farmacy、且初等多个国内外品牌 [1] - 事件源于一个由“鳢肠提取物、印度楝叶提取物、辣木籽油”三种成分组成的可疑原料组,其苏丹红含量达1170ppm(即1.17g/kg)[1] - 据美妆行业自媒体报道,目前累计有800余款产品被爆添加涉事原料组,牵涉品牌数量多达400余个 [4] 涉事产品与品牌 - 具体涉事产品包括科颜氏姜叶秋葵紧致修护睡眠面膜、且初无花果焕颜卸妆膏、听研琉光恒采胶原次抛精华液、Chillmore且悠角鲨烷香氛精华油、花西子桃娇鲜颜精华底霜等 [4] - 部分涉事产品已下架,如花西子桃娇鲜颜精华底霜、科颜氏姜叶秋葵睡眠面膜等,但更多产品仍在多平台销售 [9] - 且初无花果卸妆膏为其天猫旗舰店卸妆热销第1名,显示有30万+人付款 [9] 涉事供应商与原料 - 涉事原料供应商被锁定为新加坡企业“康博Campo Research (S) Pte Ltd” [4] - 该原料商被指为“惯犯”,其其他3个纯植物原料组均检出未标注的人工色素柠檬黄、亮蓝,涉嫌成分造假 [5] - 识别问题产品的关键为成分表中是否同时出现“鳢肠提取物、印度楝叶提取物、辣木籽油”三种成分 [3] 成分性质与健康影响 - 苏丹红Ⅳ(CI 26105)被列入国家药监局2021年发布的《化妆品禁用原料目录》,序号431,为明确禁用成分 [6][7] - 苏丹红被国际癌症研究机构列为三类致癌物,即动物致癌物,尚未证明对人体具有致癌性,但长期大剂量摄入会增加致癌风险 [5] - 专家指出,化妆品属经皮吸收,在此次检测出的浓度下(最高1982μg/kg,即1.982μg/g),对人体健康危害或致癌几率很小 [8][11] 行业规范与检测问题 - 我国《化妆品安全技术规范》明令禁止苏丹红Ⅰ-Ⅳ的使用,不存在任何“安全痕量” [8] - 苏丹红IV的标准检出浓度为3.0μg/g,但部分涉事产品检测值低于此限,可能导致送检结果为“未检出” [11][12] - 职业打假人指出,禁用物质并非强制检测范围,化妆品质检合格不代表保证没有非法添加 [11] 品牌回应与现状 - 目前大多涉事品牌仅通过客服做出简单回应,强调产品符合国家法律法规 [11] - 部分品牌如科颜氏客服回应称产品符合标准,未提及送检计划 [11] - 消费者反映退货退款不顺利,品牌方多以“产品符合国家标准”为由处理 [13]

欧莱雅332亿豪赌高端化背后

21世纪经济报道· 2025-10-24 21:49

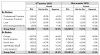

公司战略与重大收购 - 公司以40亿欧元收购开云集团旗下美妆业务,获得古驰、巴黎世家等三大品牌50年美妆授权 [1] - 公司CEO表示准备根据阿玛尼先生遗嘱考虑与阿玛尼集团进行讨论,显示出逆周期加速扩张的野心 [1] - 战略定位将从品牌管理者向“生态系统构建者”转变,通过收购快速填补高端美妆矩阵短板 [1][4] - 收购核心包含三个关键:直接买断英国高端小众香氛品牌Creed、获得三大奢侈品牌50年美妆授权、共同探索健康长寿科学领域新机遇 [6] - 与开云合作有望复制“阿玛尼美妆”的成功路径,该品牌加入公司后仅用4年销售额便突破5亿欧元 [6] 财务业绩表现 - 公司前三季度销售额达到32807亿欧元,按可比口径和相同汇率增长34% [1][3] - 北亚地区在连续两年增长停滞後首次实现可比增长转正,前九个月增长05% [1][3] - 第三季度集团总销售额按可比口径增长42%,其中专业产品部门以93%的增速领跑 [3] - 中国大陆市场在第三季度恢复中个位数增长,主要得益于高档化妆品部的复苏及兰蔻、赫莲娜等品牌的明星产品创新 [10] - SAPMENA-SSA地区前九个月可比增长高达110%,显示出强劲的区域表现 [3] 产品线与市场布局 - Creed的加入精准补全了公司在小众高端香氛(单价200欧元以上)领域的短板,该市场是香水品类中增长最快的细分赛道 [6] - 在天猫平台千元以上香水销量排行榜上,Creed旗下产品占据了前二十名的两大席位,Bottega Veneta香水也在榜单中 [7] - 公司今年已购入三个新品牌,包括专业护发品牌ColorWow、皮肤科学美容品牌Medik8以及奢侈香水品牌Amouage的长期少数股权,填补了细分市场空白 [6] - 专业美发产品部门前九个月以74%的增速领跑各大事业部,香水品类继续保持强劲增长势头 [3][10] 行业竞争格局 - 公司通过抢先锁定未来50年核心奢侈品牌资源构建授权壁垒,美妆巨头的竞争已进入品牌矩阵、渠道创新和数字化革新的全方位竞争 [1][11] - 雅诗兰黛2023年耗资28亿美元收购Tom Ford,但其2025财年全年有机净销售额同比下滑8%,营业利润亏损785亿美元,在中国市场同比下滑6% [10] - 尽管面临挑战,雅诗兰黛旗下海蓝之谜在中国大陆连续两个财季实现双位数有机销售额增长 [10] - 开云集团美妆业务在2024年总营收达到323亿欧元,同比增长421%,是集团内少数实现增长的业务板块 [12]

欧莱雅豪赌高端化:向“全奢美妆”巨头迈进

21世纪经济报道· 2025-10-24 20:27

公司战略与收购布局 - 公司以40亿欧元收购开云集团旗下美妆业务,获得古驰、巴黎世家等三大品牌50年美妆授权[1] - 公司准备根据阿玛尼先生的遗嘱考虑与阿玛尼集团进行讨论[1] - 公司战略定位将从品牌管理者向“生态系统构建者”转变[2] - 公司今年已购入三个新品牌,包括专业护发品牌ColorWow、皮肤科学美容品牌Medik8以及奢侈香水品牌Amouage的长期少数股权[3] - 与开云的交易包含直接买断英国高端小众香氛品牌Creed,并获得为Gucci开发和分销香水、美容产品的50年独家授权[3] 财务业绩表现 - 公司前三季度销售额达到328.07亿欧元,按可比口径和相同汇率增长3.4%,调整后增长3.7%[1] - 第三季度集团总销售额为103.337亿欧元,可比增长4.2%[2] - 前九个月北亚地区实现可比增长0.5%,为连续两年增长停滞后的首次转正[1] - 第三季度专业产品部门表现最佳,可比增长达9.3%[2] - SAPMENA-SSA3地区前九个月可比增长11.0%,为增长最快区域[2] 市场与品牌协同效应 - 公司收购Creed精准补全了在小众高端香氛(单价200欧元以上)领域的短板[3] - 公司期望复制“阿玛尼美妆”的成功路径,该品牌加入后仅用4年时间销售额便突破5亿欧元[3] - 在天猫平台千元以上香水销量排行榜上,Creed旗下产品占据了前二十名的两大席位[4] - 中国大陆市场在第三季度恢复中个位数增长,主要得益于高档化妆品部的复苏以及兰蔻、赫莲娜等品牌的明星产品创新[6] 行业竞争格局 - 雅诗兰黛2025财年全年有机净销售额同比下滑8%,营业利润亏损7.85亿美元,中国市场同比下滑6%[6] - 开云集团2024年营收为171.94亿欧元,同比下降12%,净利润为11.33亿欧元,同比下降62%[7] - 开云美妆业务2024年总营收达到3.23亿欧元,同比增长421%,但体量过小对整体业绩贡献有限[7] - 美妆巨头的竞争已进入品牌矩阵、渠道创新和数字化革新的全方位竞争阶段[7]