平安银行(000001)

搜索文档

上市银行三季报陆续披露 资产质量均有好转 息差有望企稳

上海证券报· 2025-10-27 01:24

行业整体业绩态势 - A股上市银行2025年三季报披露拉开帷幕,已披露的4家银行营收净利润或实现双增,或降幅有所收窄,资产质量均有好转 [1] - 银行业分析师预计,得益于息差同比降幅收窄、净利息收入降幅收窄、资产质量维持平稳等因素,前三季度银行业整体营收、净利增速仍能维持正增长,保持稳健态势 [1] - 国泰海通证券分析师预计,A股上市银行2025年前三季度累计营收及归母净利润将分别同比增长0.4%和1.1% [4] 已披露银行具体业绩 - 重庆银行前三季度营收、净利润同比增幅均超10% [2] - 无锡银行前三季度营收、净利润同比增幅均超3% [2] - 平安银行前三季度实现归母净利润383.39亿元,同比下降3.5%,降幅较上半年有所收窄 [2] - 华夏银行前三季度实现归母净利润179.82亿元,同比下降2.86%,比上半年降幅收窄5.09个百分点 [2] 资产质量改善情况 - 除无锡银行不良贷款率与上年末持平外,其余3家银行均有改善 [3] - 截至2025年9月末,重庆银行不良贷款率1.14%,较上年末下降0.11个百分点 [3] - 华夏银行不良贷款率1.58%,比上年末下降0.02个百分点 [3] - 平安银行不良贷款率1.05%,较上年末下降0.01个百分点 [3] 息差与利息收入表现 - 净息差同比降幅收窄是支撑银行业绩向好的关键因素 [4] - 华夏银行净息差为1.55%,同比下降了0.05个百分点,降幅较上半年收窄 [2] - 平安银行通过加强低成本存款吸收,计息负债平均付息率1.73%,较去年同期下降47个基点,吸收存款平均付息率1.70%,较去年同期下降43个基点 [2] - 中泰证券研报认为银行业三季度净息差有企稳可能,测算A股上市银行2025年三季度和四季度净息差环比将分别增加0.7个基点和0.3个基点 [4] 非利息收入与市场表现 - 中泰证券测算,A股上市银行今年三季度手续费同比增速将修复至3.7%左右 [5] - 自今年初至10月24日收盘,有37只银行个股涨幅为正,其中6只涨幅超过20%、2只(农业银行和青岛银行)涨幅超过30% [5] - 多家机构明确看多银行板块,建议关注有成长性且估值低的城农商行 [5]

信用卡债权腾挪背后

北京商报· 2025-10-26 23:50

银行加速信用卡不良债权转让 - 多家银行信用卡中心密集发布公告,通过与合作地方资产管理公司或在银登中心平台挂牌,加速批量转让信用卡债权 [1] - 参与银行包括平安银行、浦发银行、宁波银行、华夏银行等,合作的地方AMC有昆朋资产管理、北京资产管理等 [1][2] - 银行此举旨在应对信用卡不良贷款余额增长和资本占用压力,同时优化信贷结构 [1] 具体转让案例与方式 - 平安银行在10月连续发布四批债权转让公告,将债权转让给昆朋资产管理等机构,并按规定报送债权转让信息 [2] - 浦发银行信用卡中心于7月与北京资产管理完成债权交割,宁波银行8月与海南新创建资产管理合作,华夏银行6月将部分债权转让给浙江省浙商资产管理股份有限公司 [3] - 转让后,债务人的还款义务转向债权受让方,银行同步提供新的还款渠道 [3] 转让规模与市场数据 - 光大银行信用卡中心一次挂出7期转让项目,其中一期涉及20516户借款人,未偿本息总额6.53亿元,挂牌起始价4337.98万元 [5] - 平安银行第60期转让项目资产包未偿本息1.45亿元,加权平均逾期天数1043天 [5] - 建设银行江苏省分行一项目未偿本息2695万元,挂牌起始价331万元,折扣低至1.2折 [5] - 今年一季度,个人不良贷款批量转让规模达370.4亿元,同比激增7.6倍,其中信用卡透支类资产规模51.9亿元,占比14% [6][7] 银行转让的动因与效益 - 批量转让可快速压降银行不良资产规模、释放被占用资本,满足监管要求 [4] - 此举能改善银行不良贷款率,提升资本充足率,并将释放的资源重新配置到优质客群及新业务中 [7] - 相比传统催收,批量转让效率高且合规,能快速将表内不良资产出表,减少核心一级资本占用 [7] 行业不良现状与压力 - 2025年中报数据显示,11家银行信用卡不良贷款余额合计1626.9亿元,较年初增长58.85亿元,其中6家银行余额同比上升 [8] - 12家披露银行中,仅3家不良率改善,8家银行不良率上升,增幅在0.05至0.63个百分点 [8] - 不良风险源于早期粗放发卡模式对客户资质审核不足,以及经济调整下部分群体偿付能力承压 [8] 差异化处置策略 - 大型银行因资金实力雄厚,可优先选择不良资产证券化模式实现资金回笼 [9] - 中小银行受限于能力,更适合通过批量转让或收益权转让方式快速出清不良 [9] - 大型银行可借助大数据、AI技术搭建风险预测模型和智能催收系统,中小银行可聚焦与地方AMC的本地化合作 [9] 长期风险管控方向 - 银行需从源头减少不良生成,重构风险管理体系,重点强化授信模型、技术赋能和客户教育 [10] - 具体措施包括引入多维度数据动态调整额度、应用技术实现资产穿透管理、构建信息共享平台监测异常交易 [10] - 通过提升客户金融素养,降低盲目透支行为的发生率 [10]

银行“甩包袱”、资产管理公司接盘,信用卡债权“腾挪”背后

北京商报· 2025-10-26 22:26

银行加速信用卡不良债权转让 - 多家银行信用卡中心密集发布公告,通过与合作或在银登中心不良贷款转让平台挂牌,加速批量转让信用卡债权 [1] - 涉及的银行包括平安银行、浦发银行、宁波银行、华夏银行等,合作方包括昆朋资产管理、北京资产管理等地方AMC [1][3] - 银行此举既是应对信用卡不良贷款余额增长、资本占用压力的短期选择,也是剥离高风险资产、优化信贷结构的长期布局 [1] 具体转让案例与方式 - 平安银行在10月连续发布四批信用卡债权转让公告,将债权转让给昆朋资产管理、天津滨海正信资产管理,并规定债务人需向债权资产买受方履行还款义务 [3] - 浦发银行信用卡中心于7月与北京资产管理完成债权交割,并明确还款账户变更及个人信息合规处理 [4] - 宁波银行与海南新创建资产管理合作,华夏银行将部分债权转让给浙江省浙商资产管理股份有限公司,并上线指定还款渠道 [4] - 银登中心不良贷款转让平台是重要渠道,例如光大银行一次性挂出7期个人不良贷款转让项目,平安银行发布第60期批量转让项目招商公告 [7] 转让规模与市场数据 - 2025年以来,金融机构在银登中心发布的信用卡不良转让公告已近千条 [8] - 2025年一季度,个人不良贷款批量转让规模达370.4亿元,同比激增7.6倍,其中信用卡透支类资产规模51.9亿元,占比14% [8] - 具体项目未偿本息额巨大,如光大银行某项目未偿本息总额6.53亿元,平安银行某资产包未偿本息1.45亿元 [7] - 建设银行江苏省分行某项目挂牌起始价331万元,相当于未偿本息2695万元的约1.2折 [7] 银行转让动因分析 - 直接动因是信用卡不良贷款余额持续增长,侵蚀银行利润并占用资本、拉低资本充足率 [4] - 传统催收模式投诉率高、效率低,批量转让成为银行短期去除历史包袱、优化当期财报的关键选择 [4] - 短期可快速压降银行不良资产规模、释放被占用资本,满足监管处置要求 [5] - 长期可剥离高风险资产、优化信贷结构,使银行更聚焦优质客群与场景化服务 [5] 转让对银行的积极影响 - 改善资产质量指标,转让后银行不良贷款率直接下降,被占用的资本得以释放,资本充足率提升 [9] - 提升经营效率,银行可将释放的资本与管理资源重新配置到优质客群及新业务中 [9] - 优化流动性,批量转让相比长期催收能更高效地改善资产流动性 [9] 行业不良现状与压力 - 2025年上半年,11家披露数据的银行信用卡不良贷款余额合计达1626.9亿元,较年初增加58.85亿元,其中6家银行余额同比上升 [10] - 12家披露银行中,仅3家实现不良率改善,8家银行不良率上升,增幅区间在0.05个百分点至0.63个百分点 [10] - 风险出清压力源于早期粗放发卡模式忽视客户资质审核,以及经济结构性调整导致部分群体偿付能力承压 [10] 差异化不良处置策略 - 大型银行资金实力雄厚,可优先选择不良资产证券化模式实现资金回笼 [11] - 中小银行受限于发行资质与技术能力,更适合通过批量转让或收益权转让的方式快速出清不良 [11] - 大型银行可借助大数据、AI技术搭建风险预测模型和智能催收系统 [11] - 中小银行可聚焦与地方AMC的本地化合作,利用区域信息优势提升处置效率 [11] 源头防控与长效管理 - 需重构信用卡风险管理体系,重点强化源头防控 [12] - 完善授信模型,引入多维度数据实现额度动态调整,对高风险客群实行额度压降 [12] - 积极推进技术赋能,应用技术手段实现资产穿透管理,构建信息共享平台实时监测异常交易 [12] - 加强客户教育引导理性用卡,提升客户金融素养以降低盲目透支行为 [12]

平安银行(000001):2025年三季报点评:单季息差逆势回升,核心营收表现亮眼

华创证券· 2025-10-26 20:43

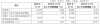

投资评级与目标 - 报告对平安银行的投资评级为“推荐”(维持)[2] - 目标价为16.61元[2] 核心财务表现 - 2025年1-9月实现营业收入1,006.68亿元,同比下降9.8%(上半年同比下降10.0%),降幅收窄[2] - 2025年1-9月归母净利润383.39亿元,同比下降3.5%(上半年同比下降3.9%),降幅收窄[2] - 第三季度单季营收同比下降9.2%,净利息收入环比增长1.5%[6] - 前三季度净利息收入同比降幅收窄至8.3%(上半年同比降幅9.3%)[6] - 前三季度信用及其他资产减值损失同比下降18.8%,对利润形成支撑[6] 业务规模与结构 - 截至三季度末,贷款总额较上年末增长1.3%[6] - 企业贷款余额较上年末增长5.1%,第三季度环比增长0.4%[6] - 个人贷款余额较上年末下降2.1%,但降幅持续收窄,环比第二季度增长0.2%[6] - 住房按揭贷款较上年末增长8.1%,信用卡应收账款、消费贷和经营贷余额分别较上年末下降7.9%、3.0%和3.0%[6] 息差与盈利能力 - 第三季度单季净息差为1.79%,环比回升3个基点[6] - 第三季度单季贷款收益率环比下降8个基点至3.84%[6] - 第三季度单季计息负债成本率环比下降13个基点至1.61%[6] - 第三季度单季吸收存款平均付息率环比大幅下降12个基点至1.59%[6] 财富管理与中间业务 - 前三季度财富管理手续费收入39.79亿元,同比增长16.1%[6] - 代理个人保险收入12.37亿元,同比大幅增长48.7%[6] - 代理理财和代理基金业务同比分别增长12.8%和6.7%[6] - 私行客户数较上年末增长6.7%至10.33万户,零售AUM较上年末增长0.5%[6] 资产质量 - 三季度末不良贷款率1.05%,与二季度末持平,较上年末下降1个基点[2][6] - 第三季度单季年化不良贷款净生成率1.14%,环比下降0.2个百分点[6] - 零售贷款不良率1.24%,较上年末下降15个基点,较二季度末下降3个基点[6] - 信用卡不良率较上年末下降31个基点至2.25%[6] - 对公贷款不良率0.86%,较上年末上升16个基点[6] - 对公房地产贷款不良率2.20%,较上年末上升0.41个百分点[6] - 拨备覆盖率229.60%,较二季度末下降8.9个百分点[2] 财务预测 - 预计2025年归母净利润同比增速为-2.6%,2026年为1.7%,2027年为5.3%[7] - 预计2025年营业收入同比增速为-7.5%,2026年为3.1%,2027年为4.1%[8] - 当前估值对应2025年市净率0.491倍,近5年平均市净率约0.78倍[7]

平安银行(000001)1H25业绩点评:利润降幅继续收窄 零售贷款止跌回稳

新浪财经· 2025-10-26 18:32

财务业绩表现 - 9M25公司实现营收1006.7亿元,同比下降9.8%,降幅较1H25收窄0.3个百分点 [1] - 9M25公司实现归母净利润383.4亿元,同比下降3.5%,降幅较1H25收窄0.4个百分点 [1] - 净利息收入同比下降8.2%,降幅较1H25收窄1.1个百分点,主要得益于息差对业绩的拖累较1H25收窄1.6个百分点至-10.3个百分点 [2] - 9M25平均生息资产规模同比增长2.0%,增速较1H25的2.5%略有下降 [2] - 9M25手续费及佣金收入同比下降0.1%,较1H25的-2.0%有所改善 [2] - 9M25其他非息收入同比下降24.1%,降幅较1H25的-19.3%走阔,主要受三季度债市回调影响 [2] - 9M25减值损失同比下降18.8%,拨备计提贡献业绩6.0个百分点 [2] 息差与负债成本 - 公司9M25净息差1.79%,较1H25下降1个基点,同比下降14个基点,降幅较1H25的同比-16个基点收窄 [6] - 资产端9M25发放贷款与垫款收益率3.97%,较1H25下降6个基点 [6] - 负债端9M25吸收存款成本率1.70%,较1H25下降6个基点,得益于外部存款利率调降效果显现及内部存款结构优化 [6] 贷款业务与资产质量 - 9M25末公司贷款余额同比增长1.0%至34178亿元,增速较1H25末的-0.1%环比转正 [3] - 3Q25零售贷款余额增长32亿元,终结了连续8个季度的压降态势,实现单季正增长 [3] - 9M25末住房按揭贷款余额较年初增长8.1%至3524亿元,1-9月新发放新能源汽车贷款517亿元,同比增长23% [3] - 9M25末对公贷款余额同比增长9.9%至15631亿元,增速较1H25末的9.0%略有提升 [3] - 9M25贷款不良率1.05%,较去年末下降1个基点,较1H25末持平 [6] - 9M25个贷不良率1.24%,较1H25的1.27%进一步下降,其中消费性贷款不良率优化明显 [6] - 9M25对公贷款不良率0.93%,较1H25的0.91%略有上浮,其中房地产不良率2.20%,较1H25末略降1个基点 [3][6] 行业贷款投放 - 四大基础行业(基础设施、汽车生态、公用事业、地产)1-9月新发放贷款3552亿元,同比增长11.8% [5] - 三大新兴行业(新制造、新能源、新生活)1-9月新发放贷款1852亿元,同比增长17.4% [5] 财富管理业务 - 9M25代理个人保险收入同比增长48.7%,代理理财收入同比增长12.8%,代理基金收入同比增长6.7% [2]

买金门槛变了!多家银行出手

新浪财经· 2025-10-26 16:04

交通银行贵金属积存计划调整 - 交通银行自10月27日9:30起将贵金属钱包积存计划起点金额调整为随金价浮动的方式 积存金额需大于等于实时金价且为100元的整数倍 例如实时金价923元/克时最低积存金额为1000元 [2] 多家银行上调积存金门槛 - 工商银行自10月13日起将如意金积存业务最低投资额由850元上调至1000元 [7] - 中国银行自10月15日起将积存金产品最小购买金额由850元调整为950元 追加购买金额维持200元整数倍不变 [7] - 兴业银行自10月21日起将积存金按金额购买方式的起点由1000元调整至1200元 [7] - 交通银行采用的与实时金价挂钩的浮动机制相比固定金额模式可避免定价滞后问题 且无需银行频繁发布公告调整 [7] 黄金市场行情与驱动因素 - 10月24日伦敦金现收报4111.555美元/盎司 自8月19日收盘价以来累计涨幅达24% 当前价位仍处于历史高位 [4] - 金价上涨受三重动力驱动:市场预期美联储将开启降息周期导致实际利率回落 全球局部冲突频发推升避险情绪 新兴市场央行持续加大黄金储备配置形成长期稳定买盘 [9] - 近期金价回调核心原因在于地缘局势变化使市场避险情绪阶段性回落 以及美国政府"停摆"问题释放积极信号缓解市场担忧 [9]

不良率微降、拨备回落,平安银行三季报透露哪些信号?

经济观察网· 2025-10-26 15:54

业绩概览 - 2025年1-9月营业收入1,006.68亿元,同比下降9.8% [2] - 2025年1-9月归属于股东的净利润383.39亿元,同比下降3.5% [2] - 2025年1-9月净息差1.79%,较去年同期下降14个基点 [2] - 信用及其他资产减值损失259.89亿元,同比下降18.8% [2] 资产质量 - 截至9月末不良贷款率1.05%,较上年末下降0.01个百分点 [2][3] - 截至9月末不良贷款余额358.91亿元,较上年末增加1.53亿元 [3] - 截至9月末拨备覆盖率229.60%,较2024年末的250.71%下降21.11个百分点 [2][6] - 关注类贷款余额593.30亿元,较上年末减少8.7%,占比由1.93%降至1.74% [3] - 2025年1-9月核销贷款328.93亿元,收回不良资产总额260.20亿元,现金收回占比达97.9% [3] 贷款结构与风险敞口 - 截至9月末发放贷款和垫款本金总额3.42万亿元,较上年末增长1.3% [3] - 承担信用风险的涉房业务余额2,662.34亿元,较上年末减少71.03亿元 [4] - 对公房地产贷款余额2,269.91亿元,较上年末减少182.28亿元 [4] - 整体涉房贷款不良率上升至2.20%,但开发贷仅占总贷款的2.1% [4] - 97.6%的涉房贷款分布在一、二线城市及大湾区、长三角区域,抵押率控制在40.4% [4] 资本充足水平 - 截至9月末核心一级资本充足率9.52%,一级资本充足率11.06%,资本充足率13.48%,较上年末均有所提高 [6] - 拨备计入其他综合收益后可释放部分资本占用,增强银行内源性资本补充能力 [6] 风险分类与抵补 - 可疑类贷款余额下降12.2%,损失类贷款上升4.3%,次级类贷款上升9.7% [3] - 逾期90天以上贷款拨备覆盖率348.55%,逾期60天以上贷款拨备覆盖率296.30% [7]

平安银行(000001):2025年三季报点评:息差环比回升,资产质量平稳

国信证券· 2025-10-26 13:48

投资评级 - 报告对平安银行的投资评级为“中性”,并予以维持 [1][4][6] 核心观点 - 报告核心观点认为公司整体表现基本符合预期,息差环比回升,资产质量保持平稳 [1][3][4] 财务业绩表现 - 2025年前三季度实现营业收入1007亿元,同比下降9.8%,但降幅较上半年收窄0.2个百分点 [2] - 2025年前三季度实现归母净利润383亿元,同比下降3.5%,降幅较上半年收窄0.4个百分点 [2] - 前三季度年化加权平均ROE为11.6%,同比下降1.1个百分点 [2] - 预计公司2025-2027年归母净利润分别为421亿元、425亿元、430亿元,同比增速分别为-5.5%、1.1%、1.2% [4] 资产负债与规模 - 2025年三季末总资产同比增长0.4%至5.77万亿元,较年初基本持平 [2] - 三季度末存款本金较年初增长0.6%至3.55万亿元,贷款总额较年初增长1.3%至3.42万亿元 [2] - 贷款结构分化,一般企业贷款较年初增长10.0%,个人贷款规模较年初下降2.1% [2] - 三季度末零售AUM为4.21万亿元,较年初增长0.5% [2] - 三季度末核心一级资本充足率为9.52%,较年初略有回升 [2] 净息差与收入结构 - 前三季度日均净息差为1.79%,同比降低14个基点,但三季度日均净息差环比二季度回升3个基点至1.79% [3] - 净息差环比改善主要得益于负债成本改善,三季度存款成本、负债成本环比分别下降12个基点和13个基点 [3] - 前三季度手续费净收入同比下降0.1%,降幅持续收窄,呈现底部企稳态势 [3] - 其他非息收入同比下降24.1%,主要受公允价值变动损失较多影响 [3] 资产质量 - 公司三季度末不良率为1.05%,较年初下降0.01个百分点,环比二季度末持平 [3] - 三季度末关注率为1.74%,较年初下降0.19个百分点,较二季度末下降0.02个百分点 [3] - 三季度末拨备覆盖率为230%,较年初下降21个百分点,环比二季度末下降8个百分点,风险抵补能力良好 [3] 估值指标 - 报告预计公司2025-2027年摊薄EPS分别为2.02元、2.04元、2.07元 [4] - 当前股价对应的PE分别为5.7倍、5.7倍、5.6倍,PB分别为0.50倍、0.47倍、0.44倍 [4]

两家股份行率先披露三季报

环球网· 2025-10-26 09:43

华夏银行2025年三季度业绩 - 前三季度营业收入648.81亿元,同比下降8.79% [1] - 前三季度归母净利润179.82亿元,同比下降2.86% [1] - 第三季度单季营业收入193.59亿元,同比下降15.02% [3] - 第三季度单季归母净利润65.12亿元,同比上升7.62% [3] - 不良贷款率1.58%,较年初下降0.02个百分点 [1] - 拨备覆盖率149.33%,贷款拨备率2.36% [1] - 营收下降主因债市波动导致公允价值变动收益减少,利息净收入基本稳定 [3] - 三季度单季息差环比回升7个基点至1.58% [4] - 资产端收益率环比持平于3.35%,负债端成本率环比改善9个基点至1.71% [4] 平安银行2025年三季度业绩 - 前三季度营业收入1006.68亿元,同比下降9.8% [4] - 前三季度净利润383.39亿元,同比下降3.5% [4] - 前三季度净息差1.79%,较去年同期下降14个基点 [4] - 营收下滑受贷款利率下行、业务结构调整及市场波动影响 [4] - 业务及管理费276.49亿元,同比下降9.6% [4] - 不良贷款率1.05%,较年初下降0.01个百分点 [5] - 拨备覆盖率229.60% [5] - 核心一级资本充足率9.52%,一级资本充足率11.06%,资本充足率13.48% [4] 市场分析与展望 - 华夏银行利润增速与息差出现边际改善,资产质量边际好转 [4] - 华夏银行盈利改善得益于减值贡献加大、拨备反哺利润 [4] - 平安银行通过数字化转型驱动降本增效 [4] - 平安银行持续强化资本内生积累,提升资本精细化管理水平 [4] - 分析认为平安银行资产质量整体稳健,个人贷款不良率逐步改善 [5] - 分析认为平安银行经营有望改善 [5]

平安银行(000001):2025 年三季报点评:息差环比回升,资产质量平稳

国信证券· 2025-10-26 09:42

投资评级 - 报告对平安银行的投资评级为中性 [1][6] 核心观点 - 报告核心观点为息差环比回升,资产质量平稳 [1][3] 收入与利润表现 - 2025年前三季度实现营业收入1007亿元,同比下降9.8%,降幅较上半年收窄0.2个百分点 [2] - 2025年前三季度实现归母净利润383亿元,同比下降3.5%,降幅较上半年收窄0.4个百分点 [2] - 前三季度年化加权平均ROE为11.6%,同比下降1.1个百分点 [2] - 预计公司2025-2027年归母净利润分别为421/425/430亿元,同比增速为-5.5%/1.1%/1.2% [4] 资产规模与结构 - 2025年三季末总资产同比增长0.4%至5.77万亿元,较年初基本持平 [2] - 三季度末存款本金较年初增长0.6%至3.55万亿元 [2] - 贷款总额较年初增长1.3%至3.42万亿元,其中一般企业贷款较年初增长10.0%,个人贷款规模较年初下降2.1% [2] - 三季度末核心一级资本充足率为9.52%,较年初略有回升 [2] - 三季度末零售AUM为4.21万亿元,较年初增长0.5% [2] 净息差与收入结构 - 前三季度日均净息差为1.79%,同比降低14个基点,但三季度日均净息差环比二季度回升3个基点至1.79% [3] - 净息差回升主要得益于付息率改善,三季度贷款收益率、生息资产收益率分别环比下降8个基点,存款成本、负债成本环比分别下降12和13个基点 [3] - 前三季度手续费净收入同比下降0.1%,降幅持续收窄,底部企稳 [3] - 其他非息收入同比下降24.1%,主要是公允价值变动损失较多引起 [3] 资产质量 - 公司三季度末拨备覆盖率为230%,较年初下降21个百分点,环比二季度末下降8个百分点 [3] - 三季度末不良率为1.05%,较年初下降0.01个百分点,环比二季度末持平 [3] - 关注率为1.74%,较年初下降0.19个百分点,较二季度末下降0.02个百分点 [3] - 整体资产质量平稳,风险抵补能力良好 [3] 估值指标 - 当前股价对应的2025-2027年预测市盈率分别为5.7/5.7/5.6倍 [4] - 当前股价对应的2025-2027年预测市净率分别为0.50/0.47/0.44倍 [4] - 预计2025-2027年摊薄每股收益分别为2.02/2.04/2.07元 [4]