优然牧业(09858)

搜索文档

优然牧业(09858):牧业龙头,肉奶共振基本面亟待反转

华源证券· 2025-11-07 22:35

投资评级与核心观点 - 投资评级为“买入”(首次)[5] - 报告核心观点:公司作为牧业龙头,在原奶价格企稳回升和牛肉价格上涨的背景下,基本面亟待反转,具备较强反转预期[5][7][8] 公司基本情况 - 公司是全球最大的原奶供应商,业务完整覆盖乳业上游育种、草业、饲料、奶牛养殖全产业链[7][15] - 截至2025年6月,公司旗下共有100座规模化大型牧场,奶牛存栏623,350头,成母牛占比53.5%[26][30] - 伊利为公司实际控制人,共计持股33.93%,2024年公司向伊利销售原奶143.23亿元,占公司原奶收入的94.8%[7][16][18] - 截至2025年11月6日,公司总市值为13,429.91百万港元,资产负债率为71.77%[3] 行业与市场前景 - 原奶价格已处于历史底部,截至2025年8月末,主产区价格跌至3.02元/公斤,较2021年高峰下降31.05%[22] - 供给端开始出清,2024年中国牛奶产量4,079.4万吨,同比下降2.79%,中小型牧场退出速度预计加快[22] - 需求端存在增量空间,2024年中国人均乳制品消费量40.6公斤,距2030年目标47公斤仍有差距[25] - 牛肉价格进入上升区间,进口牛肉数量下降及国内能繁母牛去化较多,预计价格上涨趋势将延续[38][39][45] 公司竞争优势 - 规模与技术优势突出,成母牛(不含娟珊牛)年化单产达12.9吨/头,处于行业领先水平[26][30] - 通过精益管理和全产业链协同,24年优质生鲜乳平均饲料成本为2.1元/公斤,同比下降14.3%[31] - 布局特色生鲜乳(如娟珊奶、A2奶、有机奶等),原奶平均售价持续高于市场均价[31][34] - 反刍动物养殖系统化解决方案业务(饲料、奶牛超市、育种)渠道布局精细化,24年毛利率达近5年新高[48][50] 财务预测与估值 - 预计公司2025-2027年营业收入分别为209.99亿元、229.78亿元、244.37亿元,同比增速分别为+4.49%、+9.42%、+6.35%[6][8][51] - 预计2025-2027年归母净利润分别为-1.05亿元、20.43亿元、29.94亿元,同比增长率分别为84.80%、2045.09%、46.60%[6][7][8] - 预计2026年市盈率为6倍,低于可比公司平均估值,具备投资吸引力[6][53][54] - 盈利改善主要驱动因素为原奶价格回升带动原奶销售业务增长,以及牛肉价格上涨增厚淘汰牛只出售收益[7][8][51]

供需出清迎拐点

海通国际证券· 2025-11-04 17:54

核心观点 - 食品饮料行业供需格局迎来拐点,白酒板块加速出清,底部已现,大众品韧性较强,结构性成长机会凸显 [3] - 投资策略建议“成长为先”,重点关注白酒中率先出清的成长标的、饮料龙头、零食及食品原料成长企业,以及低估值高股息标的 [3] - 2025年第三季度白酒行业进入加速调整期,单季度营收同比下降18%,但短期悲观预期已反应,板块有望震荡上行 [3][9][15] - 软饮料、零食等板块受经济周期扰动较小,保持较高景气度,啤酒、乳制品、调味品等行业边际好转 [3][12] 白酒行业 - 2025年第三季度白酒行业加速出清,营收同比下降18%,其中高端酒、次高端酒、地产酒分别下降15%、9%、35% [9][15] - 行业调整从“U型”转向“V型”,25Q3单季度跌幅超过上一轮周期最低值,动销见底,库存加速出清 [3][15] - 结构分化加剧,高端酒韧性较强,地产酒压力最大,行业份额向龙头集中 [21][23] - 白酒行业长期由价格驱动,2016-2024年价格年复合增长11.0%,量稳价升趋势不变 [25][26] - 上市公司分红率提升,部分企业股息率超3%,如五粮液(4.77%)、泸州老窖(4.43%)、洋河股份(6.64%) [28][29] - 基金持仓比例降至3.2%,估值处于历史低位,悲观预期已充分反应 [32][34] 啤酒行业 - 2025年啤酒行业景气承压,但成本红利支撑盈利能力,前三季度净利润保持双位数增长 [39][41] - 行业格局稳定,区域啤酒龙头如燕京啤酒、珠江啤酒凭借大单品优势实现份额提升,2020-2024年销量分别增长13.2%、20.0% [44][47] - 销量见顶后结构升级驱动增长,2017年以来吨价提升成为主要驱动力,毛销差持续改善至28.3% [42][43] - 2025年量价环比走弱,但头部企业如燕京、珠江、华润啤酒表现相对较优 [48][50] 软饮料行业 - 软饮料行业景气度较高,2019-2024年营收复合增长率8.03%,归母净利率维持在15-16% [55][60] - 结构分化显著,全国性龙头(如农夫山泉、东鹏饮料)凭借渠道壁垒和产品创新优势持续增长,区域性企业增长乏力 [55][60] - 无糖茶、功能饮料等健康化品类快速扩容,无糖茶行业规模已达百亿级,东方树叶市占率第一 [65][68][70] - 原材料成本处于历史底部,聚酯瓶片、瓦楞纸价格低位,行业盈利能力有望维持 [75][77] - 渠道扩张空间充足,农夫山泉、东鹏饮料等企业网点数和冷柜数仍有提升潜力 [79][85] 零食行业 - 零食板块结构性景气,2023Q2-2024Q4收入增速超10%,净利润增速中枢20%以上 [102][105] - 品类创新驱动增长,魔芋制品加速放量,卫龙美味、盐津铺子2025年上半年魔芋收入分别增长44%、155% [107][109] - 渠道迭代加速,抖音、量贩零食店等新渠道快速增长,2024年量贩门店数量超4万家 [110][111] - 2025年淡季整固后,2026年春节靠后,旺季备货周期延长,增速有望提升 [113][117] 调味品及餐饮供应链 - 调味品行业平稳增长,2025年前三季度营收、净利润分别增长2.9%、5.3% [122][123] - 行业驱动力从“量增”转向“价增”,2020-2024年吨价年复合增长成为主要贡献 [126][127] - 复调赛道渗透率提升,龙头如千禾味业、宝立食品有望受益,海天味业2024年通过费用投放实现业绩改善 [122][129] - 餐饮需求弱复苏背景下,板块内部分化加剧,自下而上优选个股 [122][125]

优然牧业(09858) - 截至二零二五年十月三十一日止之股份发行人的证券变动月报表

2025-11-03 16:32

股份情况 - 截至2025年10月底,公司法定/注册股份数目为10,000,000,000股,面值0.00001美元,法定/注册股本总额100,000美元[1] - 截至2025年10月底,已发行股份(不含库存股份)3,892,727,833股,库存股份0,已发行股份总数3,892,727,833股[3] - 2025年10月公司法定/注册、已发行及库存股份数目均无增减[1][3]

港股食品饮料板块投资启示

兴业证券· 2025-10-31 22:20

报告行业投资评级 - 报告未明确给出整体行业的投资评级,但基于其核心观点和推荐,对港股食品饮料板块持积极看法 [9][10][11] 报告的核心观点 - 恒生必需消费指数经历六个阶段后,当前处于估值修复期,政策支持与周期转换是寻找弹性板块的主线 [3][4][28] - 上游养殖业(原奶、肉牛)面临价格拐点与供给紧张,有望形成“肉奶共振”效应 [6][44] - 下游乳制品行业受益于密集的政策支持,需求复苏与行业集中度提升是主要逻辑 [7][53] - 投资应聚焦于现金流充沛的头部牧场、政策受益的乳业巨头以及细分领域龙头 [9][10][11] 恒生必需消费指数行情回顾 - 指数走势与恒生指数强相关,2015年初至今可分为六个阶段:震荡下行、强劲复苏、震荡期、快速上行、持续下跌、估值修复 [3][4][18][23][26][27][28] - 指数于2021年2月17日达到近十年最高点32196点,于2024年9月跌至近年低点11348点,随后开启波动上行 [3][4][27][28] 各阶段涨幅领先的代表性标的 - **震荡下行期(2015/1-2016/1)**:华润啤酒区间上涨47.77%,由基本面改善驱动;H&H国际控股区间上涨42.94%,由估值提升驱动 [32] - **强劲复苏期(2016/2-2018/6)**:澳优区间上涨256.76%;蒙牛乳业区间上涨153.83%,估值提升116.1%;华润啤酒区间上涨239.99%,2017年归母净利润大幅增长86.8% [33][36] - **震荡期(2018/7-2020/3)**:中国飞鹤区间上涨86.83%,2019年高端奶粉营收占比达68.6%;中粮家佳康区间上涨85.22%,2020年营收同比增长70.8% [37][39] - **快速上行期(2020/4-2021/2)**:现代牧业区间上涨275.00%,2020年归母净利润同比增长125.6%;中粮家佳康区间上涨157.42% [40] - **持续下跌期(2021/3-2024/9)**:阜丰集团区间上涨109.61%,2023年归母净利润达31亿元 [42] - **估值修复期(2024/10-2025/10)**:优然牧业区间上涨108.78%,2025年上半年原料奶毛利率提升至34.7%;阜丰集团区间上涨84.60% [43] 寻找有弹性的食饮板块 - **上游养殖行业**:截至2025年10月16日,主产区生鲜乳均价降至3.04元/kg,较高点4.38元累计下降30.6%,原奶价格拐点临近;肉牛价格因供给因素进入上升周期,牛肉供不应求局面预计持续 [6][44] - **乳制品下游行业**:2025年多项政策出台支持需求复苏与行业规范,包括《育儿补贴制度实施方案》直接利好婴配粉消费,以及奶业纾困政策引导B端深加工需求释放 [7][53][54] 投资建议 - **上游牧场**:推荐现金流充沛、受益于原奶价格拐点的优然牧业(09858 HK)和现代牧业(01117 HK),建议关注中国圣牧(01432 HK) [9][59] - **下游乳企**:推荐估值底部、受益政策的蒙牛乳业(02319 HK);建议关注H&H国际控股(01112 HK)、中国飞鹤(06186 HK)、澳优(01717 HK) [10] - **细分品类**:椰子水国标出台预期下,建议关注拥有上游原料优势的IFBH(06603 HK) [11]

行业点评报告:食品饮料持仓新低,优先布局白酒和成长型标的

开源证券· 2025-10-31 16:22

行业投资评级 - 投资评级:看好(维持)[1] 核心观点 - 2025年第三季度食品饮料行业基金配置比例降至2020年以来新低,但当前板块估值已处于低位,预计四季度随着板块轮动和基本面见底,部分资金将回流 [5][14][15] - 白酒板块迎来业绩和估值双底,建议低位布局,同时可兼顾具备成长性的新消费标的 [8][40] - 行业内部出现分化,报表业绩已处于出清节奏的公司更易获得市场青睐 [6][25] 基金持仓分析 - 2025年第三季度全市场基金对食品饮料的配置比例由第二季度的8.0%回落至6.4%,环比下降1.6个百分点,为2020年以来新低 [5][14] - 主动权益基金对食品饮料的配置比例由第二季度的5.6%下降至4.1%,环比下降1.5个百分点,说明主动基金继续大幅减配 [5][14] - 同期食品饮料板块市值增长3.7%,跑输沪深300指数约18.6个百分点,在全市场中排名第27位(共31个行业) [15][21] - 板块成交金额占比回落至1.65%,较第二季度下降1.05个百分点 [15][21] 子行业配置变化 - 主动权益基金重仓白酒比例由第二季度的4.0%回落至第三季度的3.2%,环比下降0.8个百分点 [6][25] - 全市场基金重仓白酒比例由第二季度的6.8%回落至第三季度的5.5% [6][25] - 非白酒食品饮料的基金重仓比例回落0.68个百分点至0.96% [30] - 啤酒配置比例回落0.17个百分点至0.11% [30] - 乳制品配置比例回落0.11个百分点至0.14% [31] - 调味品配置比例微升0.01个百分点至0.08% [31] - 软饮料配置比例回落0.14个百分点至0.19% [32] - 零食配置比例回落0.09个百分点至0.07% [32] 个股持仓动向 - 基金持仓股份数量普遍减少,表明三季度基金普遍减配食品饮料公司 [7][33] - 泸州老窖、山西汾酒、中炬高新、舍得酒业等基本面有边际改善的公司,其基金持仓市值增加较多 [7][39] - 五粮液、东鹏饮料、伊利股份、贵州茅台等公司基金持仓市值减少较多 [39] - 报表业绩已处于出清节奏的泸州老窖、舍得酒业、酒鬼酒等公司更易获得市场青睐 [6][25] 投资建议 - 短期白酒需求基本接近底部,商务需求承压,政务消费在第二季度触底后边际改善,大众消费保持韧性 [40] - 建议从两个维度布局白酒板块:一是经营相对稳定的贵州茅台、山西汾酒;二是前期报表出清较多、积极进行市场改革的舍得酒业等,受益标的包括珍酒李渡 [8][40] - 大众品中饮料与零食板块因贴近日常刚性消费,抗风险能力更强,建议关注成长性标的,如卫龙美味、西麦食品、盐津铺子等 [8][41][43] - 渠道端,零食量贩、兴趣电商、会员超市、即时零售等因更贴近消费者需求,增速显著优于其他渠道 [8][41]

中国必选消费品10月成本报告:包材价格上行,啤酒现货成本指数同比上涨

海通国际证券· 2025-10-28 23:13

报告行业投资评级 - 报告覆盖的中国海外必选消费品行业,重点公司多数获得“优于大市”评级,仅百威亚太为“中性”评级 [1] 报告核心观点 - 2025年10月,监测的六类消费品成本指数多数呈现上涨态势,包材价格上行是主要驱动因素,其中啤酒现货成本指数同比上涨3.22% [3][9] - 啤酒成本压力主要来自包材,玻璃现货价格环比上涨6.95%,铝材现货价格同比上涨16.71% [4][10] - 速冻食品成本受蔬菜价格影响显著,蔬菜价格环比大幅上涨11.42%,主因北方极端天气导致减产超三成 [6][27] - 软饮料成本受纸浆价格推动,纸浆现货价格环比上涨5.07%,瓦楞纸价格创2024年以来新高 [6][31] 细分行业成本指数变动总结 啤酒行业 - 成本现货指数为116.32,较上月提升2.96%;期货指数为115.68,较上月下降3.31% [11][12] - 年初至今现货指数累计下降0.86%,但较去年同期仍提升3.22% [11][14] - 主要原材料玻璃现货价格环比上涨6.95%,铝材现货价格同比上涨16.71% [4][13] 调味品行业 - 成本现货指数为100.51,较上月微降0.25%;期货指数为101.30,较上月下降1.48% [11][12] - 年初至今现货和期货指数分别累计下降2.66%和7.47% [11][17] - 大豆现货价格受新豆集中上市影响环比下降4.33%,白糖价格同比下跌13.35% [4][17] 乳制品行业 - 成本现货指数为101.25,较上月提升0.48%;期货指数为91.04,较上月微升0.06% [11][12] - 生鲜乳价格维持在3.04元/公斤,玉米现货价格同比上涨2.93% [5][20] - 年初至今现货指数累计下降2.89%,成本压力有所缓解 [11][20] 方便面行业 - 成本现货指数为103.62,较上月提升0.76%;期货指数为102.53,较上月微升0.05% [11][12] - 主要原料棕榈油现货价格环比下降3.51%,但小麦现货价格环比上涨1.68% [5][23] - 较去年同期,期货成本指数下降8.56%,显示中长期成本下行趋势 [12][24] 速冻食品行业 - 成本现货指数为120.39,较上月提升1.52%,涨幅居前;期货指数为119.44,较上月提升1.30% [11][12] - 蔬菜价格环比大涨11.42%,猪肉10月均价同比下跌超29.5% [6][27] - 年初至今现货指数基本持平,仅微降0.17% [11][27] 软饮料行业 - 成本现货指数为109.39,较上月提升1.20%;期货指数为109.26,较上月提升0.72% [11][12] - 纸浆现货价格同比上涨11.96%,但塑料现货价格同比下降9.43% [6][31] - 年初至今期货成本指数累计下降9.54%,成本控制效果显著 [12][31]

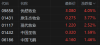

港股异动 | 乳业股午前普涨 原奶价格近期迎阶段性稳定 行业下半年去化有望提速

新浪财经· 2025-10-28 12:04

乳业股市场表现 - 优然牧业股价上涨5.74%至3.13港元 [1] - 现代牧业股价上涨3.36%至1.23港元 [1] - 中国飞鹤股价上涨1.95%至4.18港元 [1] - 中国圣牧股价上涨1.59%至0.32港元 [1] 原奶价格动态 - 全国主产区原奶均价从8月3.02元/kg提升至9月末3.04元/kg [1] - 宁夏散奶价格从2.1-2.2元/kg提升至3.5-3.7元/kg [1] - 价格稳定受中秋国庆礼赠需求及奶牛热应激阶段供给量下降带动 [1] - 双节前备货及学生奶生产需求带动部分区域散奶价格反弹 [2] 行业供需与产能去化 - 奶牛存栏量9月环比下降0.18%,8月环比下降0.2% [2] - 行业累计去化幅度已达约8% [2] - 奶企去产能趋势仍在延续,产能去化或已接近尾声 [2] - 规模牧场占比提升背景下,奶价涨跌波动将显著平抑 [1] 行业周期与盈利展望 - 原奶价格经过4年下行周期,近期迎来阶段性稳定 [1] - 本轮奶价进入下行周期末端,有望迎来拐点 [1] - 奶价周期拐点值得期待 [2] - 奶价降幅收窄及淘牛减亏将带来牧业公司报表端利润修复 [1] - 目前奶价仍处于成本线以下,行业亏损与资金压力持续存在 [2]

乳业股午前普涨 原奶价格近期迎阶段性稳定 行业下半年去化有望提速

智通财经· 2025-10-28 12:02

股价表现 - 优然牧业股价上涨5.74%至3.13港元 [1] - 现代牧业股价上涨3.36%至1.23港元 [1] - 中国飞鹤股价上涨1.95%至4.18港元 [1] - 中国圣牧股价上涨1.59%至0.32港元 [1] 原奶价格动态 - 全国主产区原奶均价从8月3.02元/kg提升至9月末3.04元/kg [1] - 宁夏散奶价格从2.1-2.2元/kg提升至3.5-3.7元/kg [1] - 奶价阶段性稳定主要受中秋国庆礼赠需求及奶牛热应激导致供给下降影响 [1] - 9月以来双节前备货及学生奶生产需求带动部分区域散奶价格反弹 [2] 行业供需与产能 - 奶牛存栏量持续去化,9月环比下降0.18%,8月环比下降0.2% [2] - 奶牛存栏累计去化幅度已达约8% [2] - 行业亏损与资金压力持续存在,奶价仍处于成本线以下 [2] - 产能去化趋势延续,或已接近尾声 [2] 周期展望与公司影响 - 原奶价格经过4年下行周期,目前处于周期末端,有望迎来拐点 [1][2] - 在规模牧场占比提升背景下,未来奶价涨跌波动将显著平抑 [1] - 对于牧业公司,奶价降幅收窄及淘汰奶牛减亏将带来报表端利润修复 [1]

港股异动丨乳制品股反弹 优然牧业涨4% 中国飞鹤涨1.5% 机构指奶价拐点仍可期

格隆汇· 2025-10-28 11:45

港股乳制品股表现 - 连续下跌后迎来反弹 优然牧业涨4% 原生态牧业涨3.77% 现代牧业涨2.5% 中国圣牧和中国飞鹤均涨约1.5% [1][2] 原奶市场供需状况 - 9月双节前备货及学生奶生产需求带动部分区域散奶价格反弹 但主产区奶价整体保持稳定 [1] - 当前奶价仍处于成本线以下 行业亏损与青贮带来的资金压力持续存在 [1] - 产能去化继续演绎 9月奶牛存栏量环比下降0.18% 8月为下降0.2% 累计去化幅度已达约8% [1] 行业周期展望 - 双节因素对奶价形成短期支撑 但奶企去产能趋势仍在延续 [1] - 待节日消费支撑减弱 去化趋势或更无需过度担忧 [1] - 目前产能去化或已接近尾声 奶价周期拐点值得期待 [1]