珠江啤酒(002461)

搜索文档

国信证券晨会纪要-20251027

国信证券· 2025-10-27 09:41

报告核心观点 - 报告重点推荐东方财富,认为其业绩弹性突出,基金代销业务复苏值得关注 [9] - 宏观层面解读二十届四中全会,指出中国经济正从单一增长转向多元驱动 [12] - 三季度中国经济展现出超预期的韧性,传统引擎作用减弱,新动能增长强劲 [14][15] - 近期原油价格因地缘政治因素出现大幅上涨,但需求端的不确定性仍存 [17][18] - A股市场整体表现强劲,成长风格反弹明显,科技板块领涨 [28][29][30] 市场表现与指数 - 2025年10月24日,A股主要指数普遍上涨,其中创业板综指涨2.46%,科创50指数涨4.35% [2] - 同日,A股市场总成交金额显著,沪深两市合计成交金额接近2万亿元 [2] - 海外市场方面,截至10月27日,恒生指数上涨0.74%,而美股纳斯达克指数下跌0.48% [4] - 基金指数表现分化,股票基金指数微跌0.27%,债券基金指数持平 [4] - 汇率市场上,美元兑人民币汇率收于7.22,下跌0.13% [4] 重点公司分析 - 东方财富2025年前三季度营收115.89亿元,同比增长58.7%,归母净利润90.97亿元,同比增长50.6% [9] - 公司经纪业务市占率持续提升,2025年上半年股基交易额市占率达4.14%,两融余额市占率达3.20% [10] - 基金代销业务保有规模业内领先,2025年上半年末权益基金保有规模3,838亿元,占非货基比重56.8% [11] - 宝丰能源2025年第三季度归母净利润32.3亿元,同比大幅增长162.3%,主要受益于内蒙古烯烃项目产能释放 [49] - 巨化股份2025年前三季度归母净利润32.48亿元,同比增长160.22%,核心驱动力为三代制冷剂配额制度下的行业高景气 [53] - 卫星化学2025年第三季度归母净利润10.1亿元,同比下降38.2%,主要受装置例行检修影响 [58] - 亿纬锂能2025年第三季度动力储能电池出货量32.8GWH,环比增长20%,动储电池出货量保持快速增长 [61][62] 宏观策略观点 - 二十届四中全会审议通过“十五五”规划建议,标志着经济发展目标向多元化转变 [12] - 美国9月CPI通胀数据低于预期,整体CPI同比上涨3.0%,核心CPI同比上涨3.0% [13] - 2025年第三季度中国GDP同比增长4.8%,超出市场预期,展现出经济结构的积极变化 [14] - 出口表现出超预期韧性,三季度出口增速达6.6%,供应链重构能力是重要支撑 [15] - 近期国际油价大涨,WTI原油价格突破60美元/桶,主因欧美对俄罗斯原油产业链的新一轮制裁 [17][18] 行业动态与机会 - 传媒行业存在日历效应,历史数据显示11月份具备较高的正收益概率,当前或是布局良机 [32][33] - 通信行业全球算力高景气度延续,光模块、光器件等领域表现突出,AI算力基础设施是发展重点 [40][41][42] - 农业行业中畜禽价格受旺季支撑回暖,肉牛价格有望在第四季度加速上行 [43][44] - 食品饮料行业三季报密集披露,白酒板块有望加速出清,饮料子行业景气度优于食品和酒类 [47][48] - “固收+”基金规模持续增长,截至2025年二季度末总规模达23,276亿元,股票类资产占比提升至17.3% [20][21] 金融工程与市场策略 - A股市场估值整体修复,近一周成长风格明显占优,大盘成长指数上涨5.08% [28][29] - TMT板块反弹强劲,通信行业周涨幅达11.55%,电子行业周涨幅达8.49% [30] - 必选消费行业如食品饮料和农林牧渔估值性价比突出,估值分位数处于历史较低水平 [30] - 可交换私募债市场有新增项目,例如杭州钢铁集团拟发行规模10亿元的可交换债券 [23] - 超长债市场交投活跃度小幅下降,但债市在经济数据压力下反弹概率较大 [24][25] - 转债市场随权益市场回暖,中证转债指数全周上涨1.47%,科技成长产业催化密集 [26][27]

白酒指数周跌1.23%!啤酒三季报不及预期,燕京、珠江双双大跌超5%丨酒市周报

每日经济新闻· 2025-10-26 18:40

白酒板块市场表现 - Wind白酒指数本周下跌1.23%至59343.67点,板块整体表现低迷 [1] - 头部酒企回调幅度较大,山西汾酒周跌幅达5.88%,泸州老窖周跌幅达3.53% [1] - 二三线酒企相对抗跌,*ST椰岛周涨幅达9.05%,皇台酒业等周涨幅超1% [1] 白酒行业基本面 - 行业处于“低预期、弱现实”状态,中秋国庆旺季动销环比修复但同比仍偏弱 [4] - 下周白酒三季报将密集披露,预计2025年三季度业绩或环比二季度进一步降速 [4] - 节后飞天批价小幅回落,双十一期间主流平台存在名酒低价销售情况 [4] 啤酒板块三季报表现 - 区域性啤酒股三季报低于市场预期,燕京啤酒和珠江啤酒周跌幅分别达7.57%和6.61% [1][4] - 珠江啤酒前三季度净利润同比增长17.05%,但第三季度营收同比下滑1.34%,为2018年以来首次 [4] - 珠江啤酒第三季度毛利率同比增加1.16个百分点至50.93%,盈利改善主要得益于毛销差扩大 [5] 啤酒公司经营状况 - 燕京啤酒三季度单季营收48.75亿元,同比增长约1.55%,增速低于前三季度整体水平 [5] - 燕京啤酒三季度销量114.35万千升,与去年同期基本持平,反映消费疲软下市场拓展承压 [5] - 燕京啤酒通过降本增效提升盈利,2025年减员控费力度较大,成果有望在四季度集中体现 [5] 其他酒类板块 - 黄酒板块表现弱势,会稽山周跌幅高达8.16%,为酿酒板块中表现最差的个股 [1] - 惠泉啤酒本周小幅下跌0.94% [1]

珠江啤酒(002461):三季度行业需求疲弱致收入小幅下滑,盈利能力延续提升

国信证券· 2025-10-26 17:47

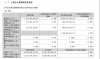

投资评级 - 报告对珠江啤酒的投资评级为“优于大市”并予以维持 [1][2][5][8] 核心观点 - 报告认为珠江啤酒处于持续扩大竞争优势的关键时期 主要竞争对手百威在广东市场处于调整阶段 [2][8] - 公司核心产品97纯生在广东市场8-10元细分价格带具备较大竞争优势 营销端持续发力以提升品牌影响力 [2][8] - 公司积极推动数字化转型 围绕数字营销、智慧运营、智能制造三大方向提升运维效率 有助于中长期盈利水平中枢上行 [2][8] - 公司积极补充中高端产品线 如推出97纯生970ml大瓶装、珠江啤酒1985、雪堡精酿白啤980ml罐装等 有望形成更多增长点 [2][8] - 尽管第三季度外部环境对啤酒行业需求形成压制 但珠江啤酒仍具备一定的投资价值 [2][8] 2025年第三季度业绩表现 - 3Q25实现营业总收入18.8亿元 同比下降1.3% [1][7] - 3Q25实现归母净利润3.3亿元 同比增长8.2% [1][7] - 3Q25实现扣非归母净利润3.1亿元 同比增长7.1% [1][7] - Q3销量同比下降2.9% 千升酒收入同比上升1.6% 表现较上半年明显走弱 主要受啤酒行业需求疲软及广东区域不利天气影响 [1][7] - Q3毛利率同比提升1.2个百分点 主要受益于产品结构提升及原料成本下行 [1][7] - Q3销售/管理/研发/财务费用率分别同比+0.2/+0.0/+0.1/+0.0个百分点 费用控制良好 [1][7] - Q3净利率同比提升1.6个百分点至17.7% 毛利率提升是主要推动因素 [1][7] 盈利预测与估值 - 小幅下调2025-2027年盈利预测 预计2025-2027年营业总收入分别为59.8亿元、63.1亿元、66.1亿元 同比增速分别为+4.3%、+5.6%、+4.7% [2][8] - 预计2025-2027年归母净利润分别为9.6亿元、10.9亿元、11.8亿元 同比增速分别为+18.5%、+13.5%、+8.4% [2][8] - 预计2025-2027年每股收益(EPS)分别为0.43元、0.49元、0.53元 [2][8] - 当前股价对应市盈率(PE)分别为22倍、20倍、18倍 [2][8] - 公司估值在啤酒行业处于中等水平 由于97纯生放量、内部改革及降本增效举措带来净利润增速中枢略高于行业平均水平 当前估值处于合理区间 [2][8] 财务指标预测 - 预计毛利率持续改善 从2024年的46%提升至2027年的50% [4][22] - 预计净资产收益率(ROE)持续提升 从2024年的7.7%提升至2027年的10.0% [4][22] - 预计EBIT Margin从2024年的12.5%提升至2027年的16.9% [4][22]

QFII最新调仓路径浮现

财联社· 2025-10-25 20:52

文章核心观点 - A股上市公司三季报披露显示,QFII机构持仓路径清晰,190只重仓股分布于29家外资机构持仓组合中[1] - 主权财富基金调仓行为出现分化,部分机构加码重点板块,部分机构减持高位标的,而传统外资大行持仓风格更趋集中,押注高确定性板块[1][3] - 外资机构通过交叉持仓形成“外资共识股”,这些标的集中于先进制造、医疗健康、TMT及军工材料等成长性明确的行业[7][8] 主权财富基金持仓分析 - 阿布达比投资局持有6只A股,总持仓市值17.64亿元,最大持仓为宝丰能源,持股4441.28万股,市值超7.9亿元,环比增持逾685万股,同时减持北新建材224.57万股[3] - 澳门金融管理局持有6只股票,合计市值11.4亿元,新进山金国际、圣农发展、珠江啤酒、高能环境等前十大流通股东,配置风格偏向防御与稳健[3] - 香港金融管理局仅持有承德露露一只个股,持仓929.70万股,较上一报告期减持322.51万股[4] 外资大行持仓动向 - 摩根士丹利国际持有42只A股,总市值28.74亿元,重仓思源电气(1161.87万股)与光环新网(1198.53万股),对思源电气加仓351.20万股[4] - 摩根大通证券持有71只A股,为覆盖个股最多机构,总市值28.85亿元,新进55只个股前十大流通股东,对中国西电持仓从5682万股大幅升至1.30亿股,市值达8.77亿元[4] - 瑞士联合银行集团持有55只A股,总市值22.21亿元,持仓覆盖TMT、医药、先进制造、材料等多赛道,偏好中小市值成长股[5] - 高盛集团持有19只股票,总市值7.71亿元,重仓盛屯矿业、汇金股份与锌业股份等资源与化工类标的[5] 外资共识股与行业聚焦 - 成飞集成被阿布达比投资局、瑞银、摩根士丹利、摩根大通共同持有,总持仓市值超1.32亿元[7] - 创新医疗获四家外资青睐,法国巴黎银行持仓3716.69万元,巴克莱银行、摩根大通与摩根士丹利分别持有2680.13万元、1623.67万元与1621.30万元[7] - 联环药业被6家QFII机构同时持有,累计市值超1.3亿元,星网宇达被五家外资机构共同持有[7] - 外资共识股广泛分布于先进制造、医疗健康、TMT及军工材料等行业,具备中小市值、成长性明确等特征[8]

吃喝板块逆市下挫,白酒股集体“醉倒”!食品ETF(515710)跌超1%,机构高呼看好四季度行情!

新浪基金· 2025-10-24 19:43

市场表现 - 吃喝板块今日逆市下跌,反映板块整体走势的食品ETF(515710)场内价格收盘下跌1.13% [1] - 板块内白酒股跌幅居前,珠江啤酒大跌5.23%,泸州老窖和舍得酒业双双下跌超过4% [1] - 妙可蓝多下跌超过3%,新乳业、山西汾酒、酒鬼酒等多只股票下跌超过2% [1] 行业基本面与前景 - 随着二季度消费政策影响减弱,餐饮供应链等需求进入逐步复苏阶段 [2] - 行业供给端出现积极信号,龙头公司并购落地带动行业集中度提升,市场竞争未进一步加剧,市场费用投放趋于理性 [2] - 四季度宏观政策密集,在基本面低基数、资本市场低预期、机构持仓较低的背景下,任何供需变化均可能催化股价上行 [2] - 食品饮料行业以成长为主线,饮料龙头在大单品驱动下保持结构性景气 [3] - 食品原料、保健品等公司业绩有望高速增长或提速 [3] - 白酒行业秋糖反馈平淡,延续“低预期、弱现实”状态,三季报是重要观察窗口 [3] - 随着外部因素退坡及酒企策略调整,白酒行业或步入实质去库周期,渠道信心有望回暖 [3] - 第三季度白酒动销环比改善但报表延续出清,政商务需求承压,宴席与大众消费平稳 [3] - 大众品表现分化,零食、饮料、宠物、保健品景气度较好,而传统消费品如乳制品、调味品、啤酒需求平淡 [3] - 餐饮需求在9月后环比复苏 [3] - 成本端原材料价格延续下降趋势但降幅收窄,包材价格环比提升 [3] 估值水平 - 吃喝板块估值仍处于低位,当前或是板块较好配置时机 [2] - 截至10月23日,食品ETF(515710)跟踪的细分食品指数市盈率为20.49倍,位于近10年来7.06%分位点的低位,中长期配置性价比凸显 [2] 公司动态 - 白酒龙头公司推出新品,泸州老窖于10月22日首发2026农历马年礼酒 [4] - 洋河股份在南京秋糖期间首次亮相“吉庆使者”洋河国宾产品 [4] 板块构成 - 食品ETF(515710)跟踪中证细分食品饮料产业主题指数,约60%仓位布局高端、次高端白酒龙头股 [5] - 近40%仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股 [5] - 其前十大权重股包括贵州茅台、五粮液、泸州老窖、山西汾酒、洋河股份、伊利股份、海天味业等 [5]

珠江啤酒发三季报:前九个月营收净利双增,第三季度增速放慢

南方都市报· 2025-10-24 18:56

核心财务表现 - 前三季度公司实现营业收入约50.73亿元,同比增长3.81%,归母净利润为9.44亿元,同比增长17.05%,营收与净利润均创历史新高 [1] - 前三季度啤酒销量为120.35万吨,同比增长1.83% [1] - 第三季度单季业绩增速显著放缓,营收约18.75亿元,同比下降1.34%,归母净利润为3.32亿元,同比增长8.16% [2] - 第三季度公司销量为46.94万吨,较去年同期的48.34万吨同比下降2.89% [3] 盈利能力与资产状况 - 前三季度归属于上市公司股东的扣除非经常性损益的净利润为9.00亿元,同比增长17.16% [2] - 前三季度经营活动产生的现金流量净额为12.91亿元,同比增长3.97% [2] - 报告期末公司总资产为164.95亿元,较上年度末增长3.69%,归属于上市公司股东的所有者权益为110.78亿元,增长5.40% [2] 产品战略与市场竞争 - 公司执行“3+N”产品战略,重点发展雪堡、纯生、珠江三大系列及特色产品,其中8元价格带的珠江纯生产品是近期增长的主要驱动力 [3] - 8元价格带在啤酒消费调整中受益,有效替代了3-5元的传统大众价格带并承接了部分消费降级的客户 [3] - 随着华润啤酒、青岛啤酒等主要竞争对手布局8元价格带,并推出1升及以上大包装产品,该价格带竞争加剧,对公司增长构成压力 [3] 未来发展规划 - 公司计划深化产品、业务、促销、品宣、管理五个层面的改革创新,以提升高端供给能力和运营效率,巩固高质量发展根基 [4] - 公司持续进行产品结构调整和升级,紧跟行业趋势推出了如凤凰单丛茶啤、雪堡桃沁酿果味精酿等多款中高端新品 [5] 资本市场表现 - 受大市走势影响,公司股价在10月24日收盘报9.61元/股,单日下跌5.23% [6]

非白酒板块10月24日跌1.11%,珠江啤酒领跌,主力资金净流出6533.89万元

证星行业日报· 2025-10-24 16:29

板块整体表现 - 非白酒板块在10月24日整体下跌1.11%,表现弱于大盘,当日上证指数上涨0.71%,深证成指上涨2.02% [1] - 板块内个股表现分化,在列出的20只个股中,2只上涨,18只下跌 [1][2] - 从资金流向看,非白酒板块当日主力资金净流出6533.89万元,游资资金净流入7858.99万元,散户资金净流出1325.09万元 [2] 领涨个股表现 - *ST椰岛涨幅最大,为5.00%,收盘价6.51元,成交额1.02亿元 [1] - ST西发上涨2.48%,收盘价11.14元,成交额3742.00万元 [1] 领跌个股及资金流向 - 珠江啤酒领跌板块,跌幅达5.23%,收盘价9.61元,成交额2.28亿元 [2] - 惠泉啤酒下跌2.29%,金枫酒业下跌2.21%,中信尼雅下跌1.92% [2] - *ST椰岛虽股价上涨,但主力资金净流出2199.53万元,主力净占比为-21.62% [3] - 威龙股份主力资金净流入339.29万元,主力净占比10.70%,为表格中主力资金净流入额最高的个股 [3] - 张裕A主力资金净流入219.22万元,主力净占比10.49% [3]

中经酒业周报∣前9月烟酒类商品零售额同比增长1.6%,酿酒入选“历史经典产业”,茅台集团部署2026年度生产质量工作,舍得“酒糟宠物食品”发布

新华财经· 2025-10-24 15:46

行业宏观数据 - 1-9月烟酒类商品零售额同比增长4% [3] - 9月单月烟酒类商品零售额同比增长1.6% [3] 行业政策与趋势 - 酿酒业入选工信部《关于推动历史经典产业高质量发展的指导意见(2026—2030年)(征求意见稿)》,被定义为文化底蕴深厚的中华传统特色产业 [3] - 贵州省提出推动大众餐饮、绿色健康餐饮、咖啡茶饮及精酿啤酒等多元业态成长,强调从“卖酒”向“卖生活方式”转变 [5] - 贵州省支持通过酒博会等大型展会活动引流消费 [5] - 古蔺县25家规模以上酒企正向300亿元产值目标冲刺,并构建以酱酒为核心的产业格局 [5] 企业运营与战略 - 茅台集团召开2026年度生产质量大会,强调强化管理、加大创新、建强人才队伍,并需牢固树立质量、底线和政治意识 [5] - 五粮液集团前三季度各板块生产经营稳中有进,总体呈现向上向好态势 [6] - 舍得酒业关联公司发布国内首款以舍得鲜酒糟培育黑水虻为核心原料的昆虫蛋白系列高端宠物食品,构建“酿酒-酒糟-昆虫蛋白-宠物食品”闭环生态产业链 [7] 企业财务表现 - 燕京啤酒2025年前三季度营收134.33亿元,同比增长4.57% [6] - 燕京啤酒2025年前三季度归属于上市公司股东的净利润17.70亿元,同比增长37.45% [6] - 燕京啤酒2025年前三季度实现啤酒销量349.52万千升,同比增长1.39% [6] - 燕京啤酒2025年第三季度营收48.75亿元,同比增长1.55% [6] - 燕京啤酒2025年第三季度归属于上市公司股东的净利润6.68亿元,同比增长26% [6] - 珠江啤酒2025年前三季度营收50.73亿元,同比增长3.81% [6] - 珠江啤酒2025年前三季度归属于上市公司股东的净利润9.44亿元,同比增长17.05% [6] - 珠江啤酒2025年第三季度营收18.75亿元,同比下降1.34% [6] - 珠江啤酒2025年第三季度归属于上市公司股东的净利润3.32亿元,同比增长8.61% [6]

国泰海通晨报-20251024

国泰海通证券· 2025-10-24 14:21

OSL集团(0863)投资要点 - 公司是亚洲唯一上市的持牌虚拟资产交易所,拥有稀缺牌照壁垒,2024年成为中国香港首批获证监会牌照的虚拟资产运营商(VATP)[3] - 2024年公司实现自2018年战略转型以来首次盈利,较2023年显著扭亏为盈,体现优秀运营能力[2] - 预计2025-2027年净利润分别为-0.66亿港元、-0.12亿港元和0.20亿港元,给予2027年目标价25.33港元,首次覆盖"增持"评级[2] - 公司抓住监管放宽机遇,首批提供RWA、加密货币ETF等新品类交易服务,并通过收购日本、欧洲子公司加速全球扩展[3] - 2024年12月宣布投资最高3000万美元发展PayFi支付生态系统,涵盖出入金通道、跨境支付等,成为未来重点领域[4] 承德露露(000848)业绩表现 - 25年前三季度实现营收19.56亿元(YOY-9.42%),毛利率提升4.10pct至45.62%,归母净利润3.84亿元(YOY-8.47%)[5] - 单25Q3营收同比增长8.91%,较上半年明显复苏,毛利率提升4.05pct,但销售费率同比提升4.83pct[6] - 公司推出露露植本系列新品,中式养生水2024年市场规模达30亿元(同比增速566%),预计2028年突破100亿元[7] - 维持"增持"评级,下修2025-2027年EPS预测至0.57元、0.63元和0.71元,目标价10.26元[5] 协鑫科技(3800)业务扭亏 - 25Q3光伏材料业务利润约9.6亿元(含出售联营公司税后收益6.4亿元),同比实现扭亏为盈,未经审核经调整EBITDA约14.1亿元[8] - 预计25-27年归母净利润分别为-13.81亿元、13.17亿元和20.55亿元,维持"增持"评级,目标价1.59元[8] - 反内卷驱动下头部公司有望率先穿越周期[1] 泡泡玛特(9992)高增长 - 25Q3整体收益同比增长245%-250%,其中中国收益增185%-190%,海外收益增365%-370%[28] - 美洲市场同比增长1265%-1270%,欧洲及其他地区增735%-740%,线上渠道增长300%-305%[28] - 新IP"星星人"二级市场溢价达130%,仅次于LABUBU的290%,有望成为新增长引擎[28] 优步(UBER)平台生态 - FY2024营收439.8亿美元(同比+18%),经调整EBITDA 64.8亿美元(同比+60%)[30] - 预测FY2025-FY2027营收518.27亿、599.31亿和683.25亿美元,经调整EBITDA 86.99亿、112.03亿和135.87亿美元[29] - 会员体系Uber One贡献约40%平台消费额,平均消费额为非会员3.4倍,广告业务成为高毛利增长引擎[30] 同花顺(300033)业绩超预期 - 25Q3营收32.61亿元(同比+39.67%),净利润12.06亿元(同比+85.3%),合同负债25.19亿元(同比+113.4%)[40] - Q3单季度日均股基成交额25182亿元,同比提升112%,新开户数755.34万,同比增长89.83%[40] - 维持"增持"评级,给予2025年80xPE,目标价462.4元[39] 中国移动(600941)稳健增长 - 25年前三季度营收7947亿元(同比+0.4%),归母净利润1154亿元(同比+4.0%),毛利率31.1%(同比+0.3pct)[53] - Q3单季度营收2509亿元(同比+2.5%),AI直接收入保持高速增长,DICT业务收入良好增长[53] - 移动ARPU为48.0元(同比-3%),家庭客户综合ARPU 44.4元,政企市场持续推进AI+DICT业务[53] 策略与行业观察 - 电子产业链景气延续,DRAM存储器现货均价环比上涨5.6%,海外AIDC资本开支旺盛[12] - 地产销售偏弱,30大中城市商品房成交面积同比-25.0%,乘用车零售价同环比分别上涨6.8%和3.6%[13] - 上海教育政策释放利好,推动高中教育资源扩容与数智技术赋能,催生校外培训需求[15][17] - 房地产行业蓝筹核心聚焦,25年前三季度土地成交金额15746亿元(同比+6.7%),楼面均价3292元/平方米(同比+17.9%)[19]

利好频出,吃喝板块却盘中跳水,“倒车接人”信号出现?机构坚定看好

新浪基金· 2025-10-24 10:49

市场表现 - 吃喝板块整体回调,反映板块走势的食品ETF(515710)场内价格下跌0.81% [1] - 成份股普遍表现不佳,珠江啤酒股价大跌超5%,舍得酒业、妙可蓝多、泸州老窖股价跌超3%,新乳业股价跌超2%,山西汾酒、云南能投、酒鬼酒等多股股价跌超1% [1] 行业动态与催化剂 - 重要会议提出坚持扩大内需战略基点,大力提振消费,扩大有效投资,破除全国统一大市场建设障碍 [2] - 线上酒水消费活跃度提升,9月抖音酒水销售额环比增长58%,京东七鲜平台双节期间白酒成交额同比增长109% [3] - 白酒行业十二香型标准样正式发布,行业标准化进程推进,贵州茅台在双节期间发力酒旅融合以推动品牌场景创新 [3] - 糖酒会反馈显示区域酒企活跃但经销商观望情绪浓厚 [3] - 二季度后消费政策影响减弱,餐饮供应链等需求步入复苏阶段,供给端出现龙头并购带动行业集中度提升等积极信号 [4] - 四季度宏观政策密集,在基本面低基数、资本市场低预期、机构持仓较低的背景下,供需两端变化可能催化股价上行 [5] 估值与配置观点 - 吃喝板块估值处于低位,食品ETF标的指数细分食品指数市盈率为20.4倍,位于近10年来6.85%分位点的低位 [3] - 申万白酒指数PE-TTM处于近10年低位,龙头公司股息回报可观,大众消费逐步恢复 [3] - 天风证券建议关注白酒板块修复机会,啤酒板块中长期有望受益于促消费政策带动销量及升级修复,大众品板块关注业绩弹性、估值切换及潜在边际变化三大催化 [3] - 华龙证券指出白酒板块处于估值底部,建议关注三季报业绩,维持食品饮料行业"推荐"评级 [4] - 食品ETF(515710)跟踪中证细分食品饮料产业主题指数,约60%仓位布局高端、次高端白酒龙头股,近40%仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十大权重股包括贵州茅台、五粮液、泸州老窖、山西汾酒、洋河股份、伊利股份、海天味业等 [5]